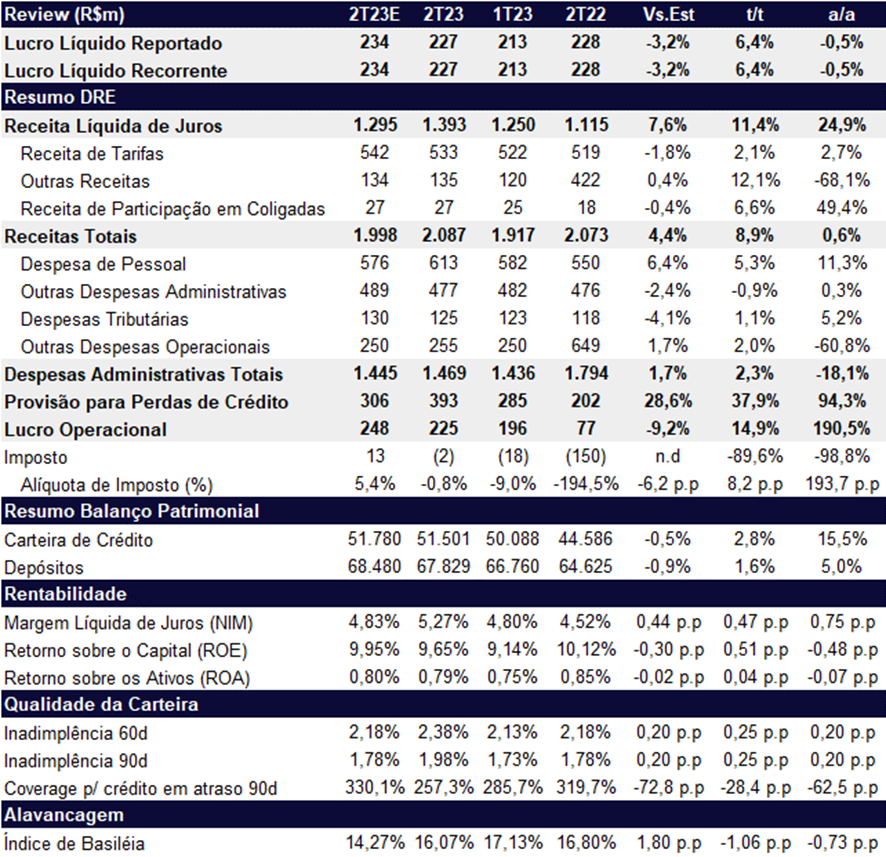

O Banrisul apresentou um lucro líquido recorrente de R$ 227m (+6,4% t/t e -0,5% a/a), em linha com nossas estimativas de R$ 234m, mas 8% abaixo da média do consenso. A rentabilidade do banco continuou fraca em 9,7% (+0,51pp t/t e -0,48pp a/a) e o banco fez alterações no guidance, incluindo uma piora na rentabilidade (ROE) do banco de 11% a 15% para 9% a 13% para 2013.

No geral as receitas com juros vieram mais fortes, mas não foram mais fortes os suficientes para reverter o aumento relevante de provisões para crédito. O trimestre foi marcado por:

- Aumento da margem financeira;

- Maior fluxo das despesas de provisão para perdas de crédito;

- Imposto de renda beneficiando a geração de lucro líquido.

Apesar da revisão do guidance para baixo, vemos as ações atrativas negociando apenas 4,6x P/L 2023E, 3,75x P/L 2024E e 0,47x P/VP 2023E. Além disso, o meio do guidance reflete um lucro um pouco acima das nossas estimativas, mas em linha como o consenso. De certa forma, acreditamos que o novo guidance já estava sendo incorporado nas estimativas dos analistas depois do 1T23 um pouco mais fraco. Para o 2S23 e 2024, acreditamos que o banco pode ser impactado positivamente pela queda da taxa de juros e talvez um alívio no custo de crédito. Dessa forma, estamos alterando nossa recomendação de MANTER para COMPRAR, elevando nosso preço alvo de R$ 11,20 para R$ 17,30. Nosso preço alvo é baseado no modelo de Gordon Growth, usando as seguintes premissas: ROE de 13% no longo prazo, custo de capital de 16,1%, crescimento de 5% e nenhuma chance de privatização.

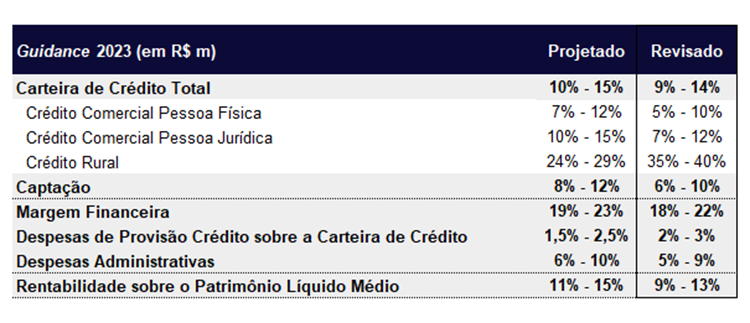

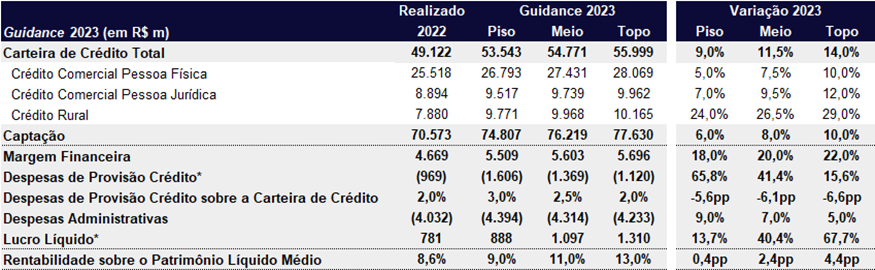

Guidance 2023: No geral, revisão para pior

O bancou passou por uma revisão de guidance neste trimestre, apresentando uma redução em praticamente todas as linhas geradoras de receita, enquanto as despesas com provisão passaram por um aumento na nova avaliação.

Em nossa simulação, o lucro líquido para o ano de 2023 no meio do guidance ficaria em R$ 1,1b, o um pouco acima das nossas projeções para o ano de R$ 1b.

Carteira de crédito: Destaque foi o Rural

A carteira de crédito apresentou um total de R$ 51,5b (+2,8% t/t e +15,5% a/a), puxada principalmente pelo crédito rural. A linha de crédito segue sendo uma das prioridades do banco com foco no crescimento de carteira com pequenos e médios produtores. O crédito rural já representa 19% do total da carteira do Banrisul, aumento de 2pp t/t e 7pp a/a. Ademais, o crédito comercial está em desaceleração, apresentando retração de 0,4% t/t e expansão de 5,8% vs o crescimento de 11% a/a no 1T23.

Receita com juros (NII): Rodando bem acima do crédito

A receita líquida de juros (NII) ficou em R$ 1,4b (+11,4% t/t e +24,9% a/a), reflexo do aumento das receitas com juros em volume mais expressivo que o aumento das despesas com juros (funding).

A expansão das receitas está relacionada à ampliação do volume médio dos ativos rentáveis e ao aumento das taxas médias, principalmente nas aplicações em tesouraria, beneficiadas pela elevação da taxa Selic, e aumento nas operações de crédito. Já o crescimento das despesas está relacionado, principalmente, ao incremento nas taxas médias dos passivos, impactado pela elevação da taxa de juros.

Receita de tarifas: Sem grandes evoluções

As receitas de tarifas ficaram em R$ 532,7m (+2,1% t/t e +2,7% a/a), sem grandes evoluções, puxadas pelas receitas da Banrisul Pagamentos, comissões de corretagem de seguros e rendas de taxa de administração de consórcio, mas foi minimizado, em especial, pela contração das receitas com tarifas de conta corrente.

Com o objetivo de expandir o Banricompras, o banco anunciou em março de 2023 que o cartão Banricompras poderá ser aceito por diferentes estabelecimentos comerciais habilitados em todo o país, com a homologação das empresas adquirentes à partir de outubro de 2023.

Provisão (PDD): A surpresa negativa

As provisões de crédito foram destaque negativo nesse trimestre. A PDD de R$ 393m no 2T23, cresceu 37,9% t/t e 94,3% a/a, reflexo da rolagem da carteira por níveis de rating e aumento dos créditos em atraso.

O índice de inadimplência acima de 90 dias (NPL 90+) ficou em 1,98%, aumento de +0,25pp t/t e +0,2pp a/a. Já o índice de cobertura foi consumido em 28,4pp t/t e 62,4pp a/a, ficando em 257,3%, mas ainda em patamares elevados.

Despesas administrativas: 1k de colaboradores a mais esse ano

As despesas administrativas totais ficaram em R$ 1,47b (+2,3% t/t e -18,1% a/a), a forte queda anual ocorreu pelo fato do 2T22 ter sido impactado por provisões para ações coletivas. As despesas com pessoal, na comparação anual, apresentaram um avanço de 11,3%, impactado pelo acordo coletivo realizado no final de 2022 e contratação de novos funcionários, enquanto as outras despesas administrativas evoluíram 0,3%, impactado pelo aumento das despesas com amortização e depreciação, manutenção e conservação de bens, propaganda e processamento de dados.

Já na comparação trimestral houve um aumento de 5,3% nas despesas com pessoal puxada pela contratação de novos colaboradores, enquanto as outras despesas administrativas reduziram em 0,9%, influenciada pela diminuição das despesas com serviços de terceiros e com serviços técnicos especializados.

O banco planeja trazer 1.335 novos colaboradores em 2023 para repor desligamentos do último Programa de Desligamento Voluntário (PDV) e trazer novos talentos. No 2T23 foram desligados 326 empregados. Em contrapartida, no 1S23 ingressaram 204 empregados nas áreas de TI e 554 empregados na rede de agências.

Imposto: Ajudou o lucro

Neste trimestre, o Banrisul teve uma alíquota de imposto de -0,8%, ou seja, uma alíquota que beneficiou a geração de lucro líquido. Em nossa visão, o movimento ocorreu devido aos créditos tributários e pagamento de Juros sobre Capital Próprio no valor de R$ 140m.

Capital: Caiu mas continua sólido

O índice de Basiléia do banco ficou em 16,1%, contraindo -1,1pp t/t e -0,7pp a/a, mas ficando 5,6pp acima do nível mínimo regulatório. O índice de capital principal e o capital nível 1 ficaram em 13,5%, caindo 0,9pp t/t e 0,75pp a/a, mas continuam também em níveis saudáveis, +6,5pp e +5,0pp acima do mínimo regulatório, respectivamente.

A redução dos indicadores foi impactada t/t por conta da redução do patrimônio de referência (PR), reflexo de: (i) ajustes prudenciais pelo remensuramento do passivo atuarial no fundo de pensão (ocorre semestralmente); (ii) avaliação patrimonial e TVM pela reclassificação da variação cambial pela baixa de investimento no exterior (encerramento da agência Miami). No comparativo a/a, os ativos ponderados ao risco (RWA) cresceram de maneira mais acelerada do que o PR.