O que aconteceu com o Grupo Casas Bahia?

Após uma série de reestruturações, o Grupo Casas Bahia passará por mais um importante teste para “cardíaco”. Nessa terça-feira (3/out), a companhia tem uma reunião marcada com credores para discutir sobre a situação da 20ª Emissão de CRI (Certificado de Recebível Imobiliário).

Antes de adentrarmos com mais detalhes sobre essa reunião que definirá o futuro do grupo, é necessário entender sobre as duas peças-chave que pressionaram o preço da ação BHIA3 nas últimas semanas.

(I) O capital autorizado

Com a janela de follow on de volta e diante da necessidade de corrigir a sua estrutura de capital, altamente alavancada, uma oferta de ações do Grupo Casas Bahia em 2023 não deveria soar como uma grande surpresa para o mercado.

A Casas Bahia precisava ter um capital autorizado para realizar a Assembleia Geral Extraordinária em 01/set e, ao comunicar isso na Ata do dia 11/ago (data posterior a divulgação de resultado do 2º trimestre), o mercado iniciou a especulação de diluição de seus acionistas. Segundo o documento oficial a ser discutindo em AGE, o Capital Social poderia sair do patamar de 1,59 bilhão de ações ordinárias para até 3,00 bilhões.

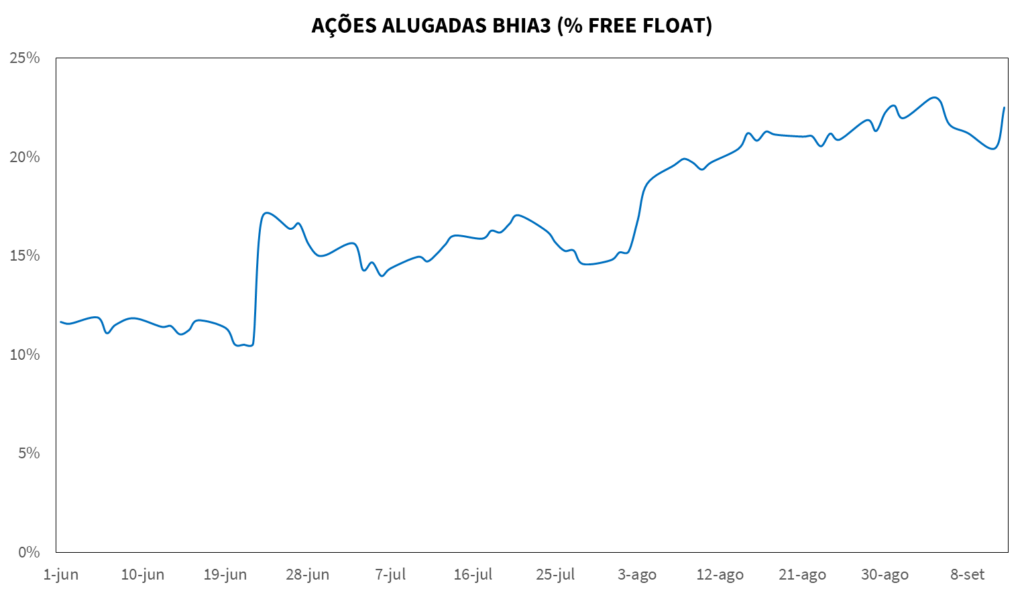

O aumento de 1,40 bilhão de ações ordinárias se tratava da banda superior da projeção e, portanto, ainda passaria por uma deliberação do Conselho de Administração em 01/set. Apesar do número não constituir o real valor da oferta, os shorts das ações da Casas Bahia se consolidaram no patamar de ~22% do free float – uma das posições mais vendidas do Ibovespa na época.

(II) Rebaixamento da nota de crédito

Na reta final de concluir a precificação do follow on, os ratings da 20ª Emissão dos CRIs e das 8ª Emissão de Debêntures (que lastreiam os CRIs) foram rebaixados pela agência de crédito S&P, saindo de “brAA-” para “brA-”, com perspectiva negativa.

Este foi o golpe final para o preço da ação da Casas Bahia. A revisão de rating veio após a empresa consolidar uma alavancagem financeira acima do previsto anteriormente, em 10,5x (visão IFRS 16 inc. arrendamento) – acima do patamar de 4,5x previsto para 2023.

Além da própria insegurança que o rebaixamento do perfil de crédito traz ao mercado, o downgrade de três ou mais níveis, em relação ao rating inicial, configura uma hipótese de vencimento antecipado das dívidas envolvidas – a ser discutida em assembleia com credores, em 3/out.

E agora?

“A festa acabou. A luz apagou. O povo sumiu. A noite esfriou.” Como resultado das séries de eventos, desde a divulgação do resultado do 2º trimestre de 2023, as ações de Casas Bahia acumulam mais de 63% de queda (janela de 10/ago até 28/set). No ano, BHIA3 (ex VIIA3) perdeu mais de 70% de valor de mercado.

O evento de 3/out será crucial para definir a saúde financeira de Casas Bahia a partir daqui. Para a proposta se tornar válida, a assembleia deve ter um quórum mínimo de 25%. Preenchendo este pré-requisito, vence a proposta mais votada pela maioria simples presente.

Existem basicamente dois possíveis caminhos a serem votados:

Cenário 1: Credores solicitam antecipação da dívida

Com um valor superior a R$ 30 milhões, o pedido de antecipação do CRI poderia acionar a cláusula de antecipação de outras debêntures – o qual totalizaria um montante de aproximadamente R$ 3,2 bilhões os quais poderiam ser antecipados de forma imediata.

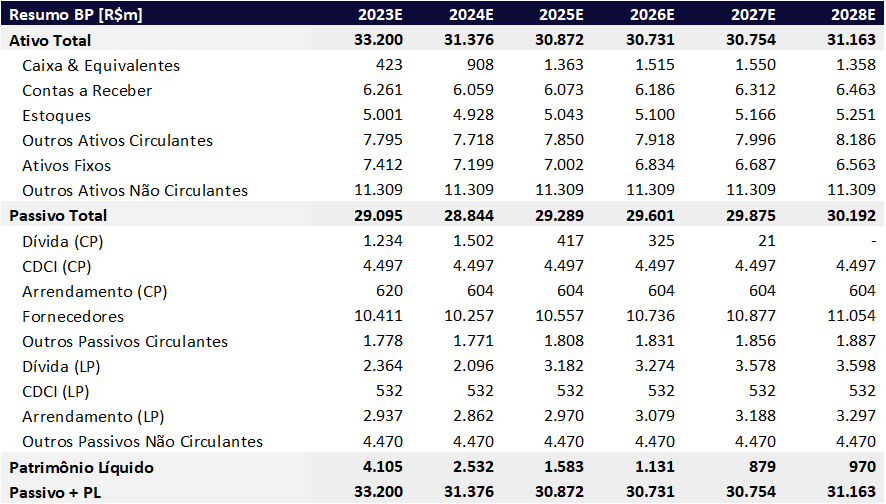

Em dados consolidados no 2º trimestre, a companhia mantinha R$ 874 milhões em Caixa e Equivalentes e R$ 4,9 bilhões em Contas a Receber – sendo R$ 4,4 bilhões a receber nos próximos 12 meses.

Mesmo diante da captação de R$ 622 milhões do follow on (captação abaixo do R$ 981 milhões esperado anteriormente – exc. subscrição), a antecipação das dívidas comprometeria as atividades da Casas Bahia, uma vez que a companhia não suportaria financiar o capital de giro para manter as suas operações ao longo dos próximos trimestres.

Sem dúvidas, este configuraria o pior dos cenários – mas com menor probabilidade de acontecer. A falta de acordo entre os credores e a companhia seria letal para a Casas Bahia, culminando em um efeito dominó que poderia levar a companhia a realizar o pedido de Recuperação Judicial.

Cenário 2: Credores aceitam renegociar a dívida

Com a maior concentração dos CRIs em bancos parceiros, existe a intenção em renegociar os termos da dívida – afinal, ninguém estaria interessado no cross-aceleration que a antecipação poderia culminar. A renegociação da dívida é o caminho mais benéfico para ambas as partes e, portanto, com a maior probabilidade de acontecer em 3/out.

Para não antecipar o pagamento de CRI, e culminar em uma ‘asfixia’ da companhia, com o vencimento antecipado de outras dívidas, a Casas Bahia deve renegociar o pagamento da 20ª Emissão de CRI (e consequentemente debênture lastreada à dívida). Em termos práticos, isso implicaria em um aumento do spread de remuneração do CRI e, adicionalmente, o pagamento de um prêmio sobre o Valor Nominal Unitário da dívida.

Neste cenário, o impacto de despesas financeiras se torna maior do que o projetado anteriormente, contudo, a Casas Bahia consegue um alívio no curto prazo, de maneira a encaminhar o seu plano de reestruturação de volta aos eixos.

Novas projeções

Em nossa visão, o plano de transformação de Casas Bahia é coerente, afinal é necessário corrigir o fluxo de caixa da companhia. Contudo, ventos contrários, como o aumento de spread de dívidas da companhia, podem dificultar a execução de estratégia no curto prazo.

Além de operacionalizar dois FIDCs, o que destravaria uma maior concessão de crédito via CDCI ou limites bancários diretos (aumentando a alavancagem operacional da companhia), a Casas Bahia tem buscado um maior duration para as suas dívidas junto aos seus credores. Estes dois pontos são fundamentais para a companhia reestruturar o seu operacional. Abaixo organizamos as principais premissas para o valuation.

Principais premissas:

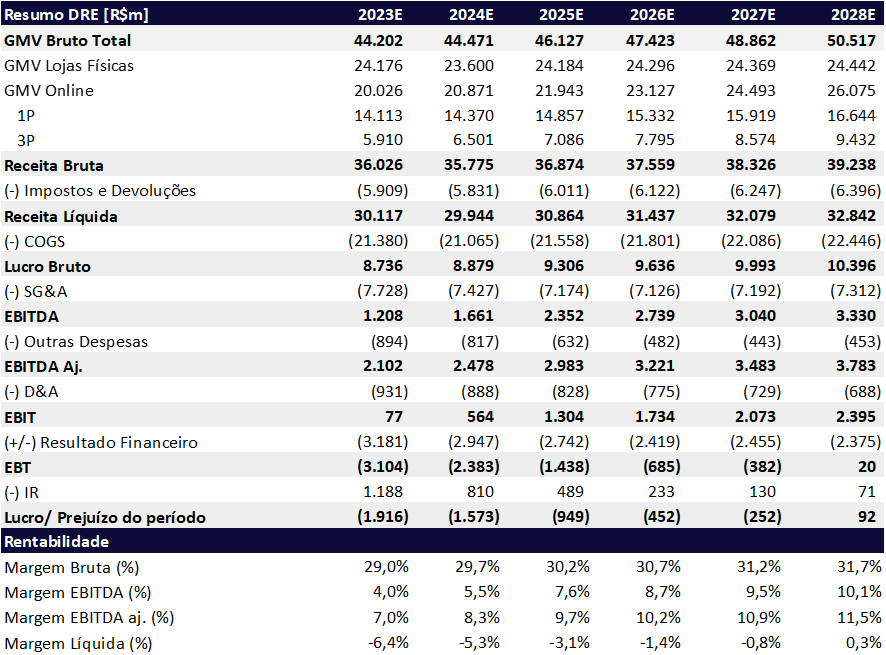

(1) Fechamento de 100 lojas ao longo dos próximos 12 meses. Não projetamos aberturas até 2025;

(2) Crescimento de faturamento de lojas físicas alinhado a evolução do PIB, com uma pequena retração em 2023 e 2024, dado o persistente nível de endividamento das famílias e menor apetite de crédito para alavancar o consumo. A partir de 2025 projetamos uma melhora gradual. Para o GMV Lojas Físicas, projetamos um CAGR 23-28E de 0,5% a/a;

(3) Com o redirecionamento do foco da Grupo Casas Bahia, esperamos uma desaceleração no ritmo de crescimento do GMV on-line, direcionando o canal como complemento da estratégia de lojas físicas. Para o GMV on-line, projetamos um CAGR 23-28E de 5,4% a/a;

(4) A liquidação de estoques deve impactar negativamente a margem bruta da companhia em 2023 – sobretudo no que diz respeito ao 2º e 3º trimestre do ano. Projetamos uma rentabilidade de 29,0% em 2023 (vs. 31,1% em 2022) e estimamos uma recuperação de margem gradual, retornando ao patamar de 30,0% em 2025;

(5) Assim como a margem bruta, a margem EBITDA da companhia será impactada no curto prazo, dado a menor alavancagem operacional e carrego negativo de maiores custos. Estimamos uma margem EBITDA (visão não ajustada) em 4,0% em 2023, com uma recuperação gradual ao nível de 10,1% em 2028;

(6) Capex médio anual de R$ 520 milhões.

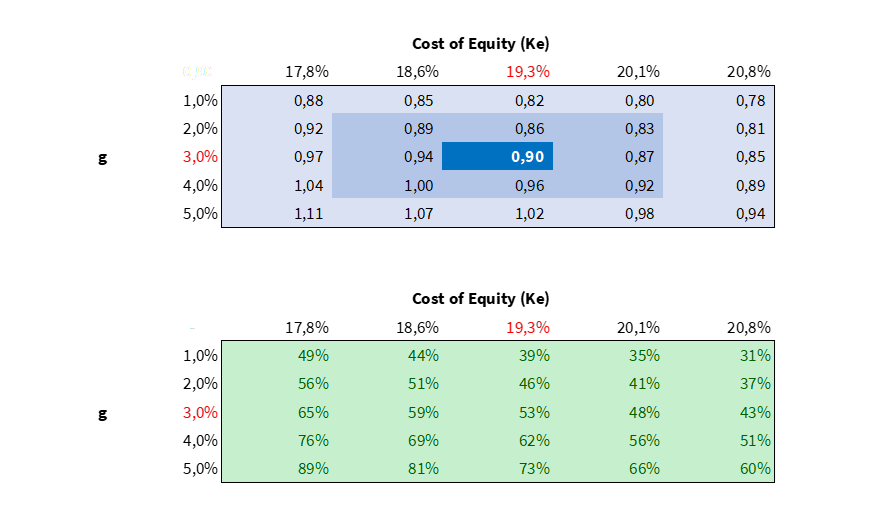

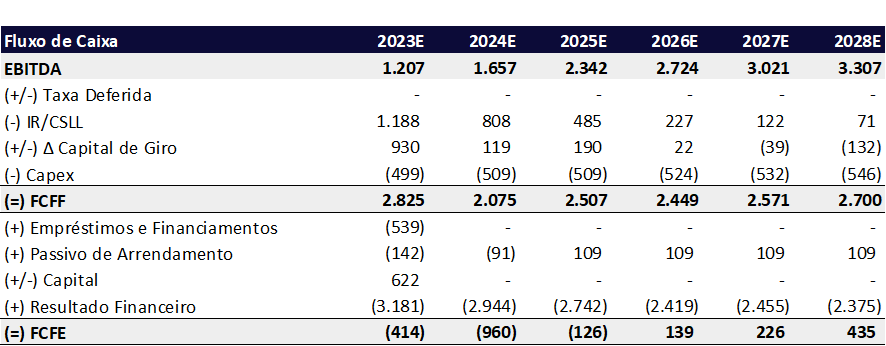

Aplicando uma análise de Fluxo de Caixa Descontado (DCF), com um Custo de Capital Próprio (Ke) em 19,3% e um Crescimento na Perpetuidade (g) de 3,0%, e considerando as novas premissas, estamos cortando o preço-alvo 12M de BHIA3 para R$ 0,90 (anteriormente em R$ 2,00) – o que implica em um potencial upside de 43% em relação ao fechamento da sexta-feira (29). Permanecemos com a recomendação de MANTER.