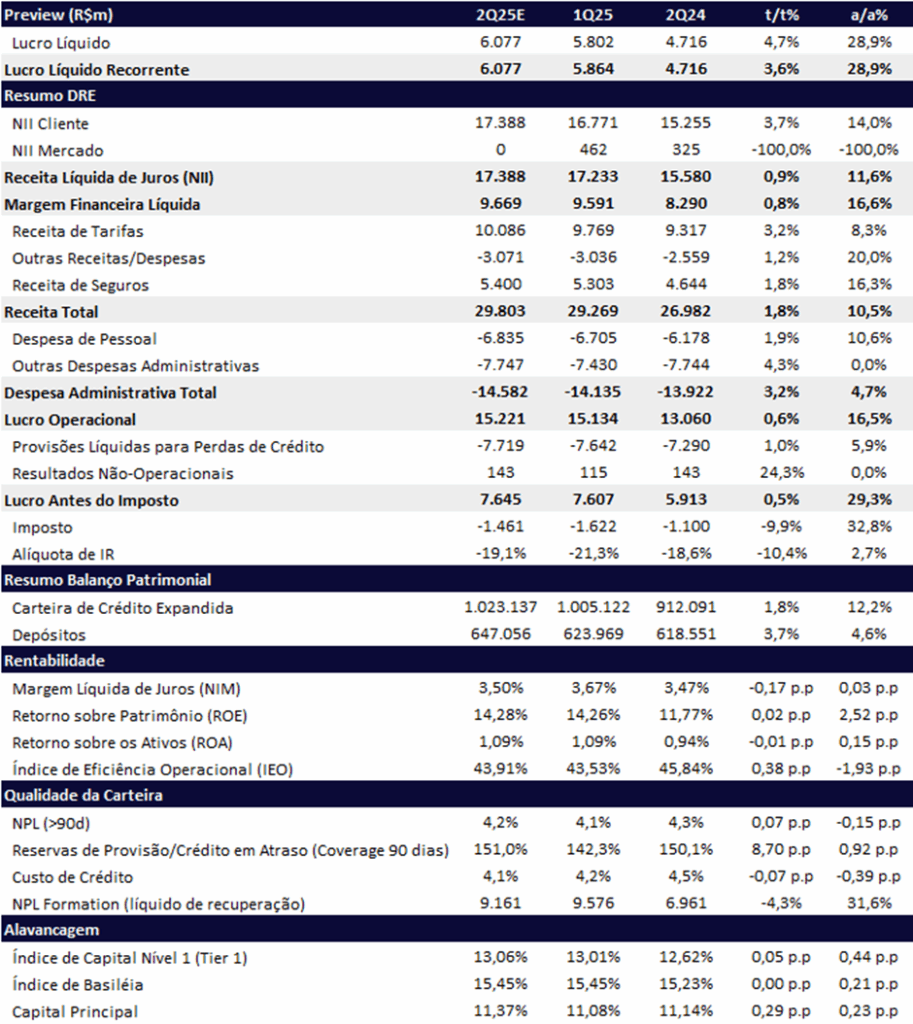

Projetamos que o Bradesco registre um lucro líquido de R$ 6,1 bilhões no 2T25, representando uma alta de +3,6% t/t e expressivo avanço de +28,9% a/a. Estimamos um ROE de 14,3% (+0,02pp t/t; +2,52pp a/a), ainda abaixo do custo de capital, mas com melhora relevante na comparação anual. Apesar do ritmo mais comedido em relação ao 1T25, esperamos crescimento sequencial nos lucros nos próximos trimestres — em linha com o discurso da gestão.

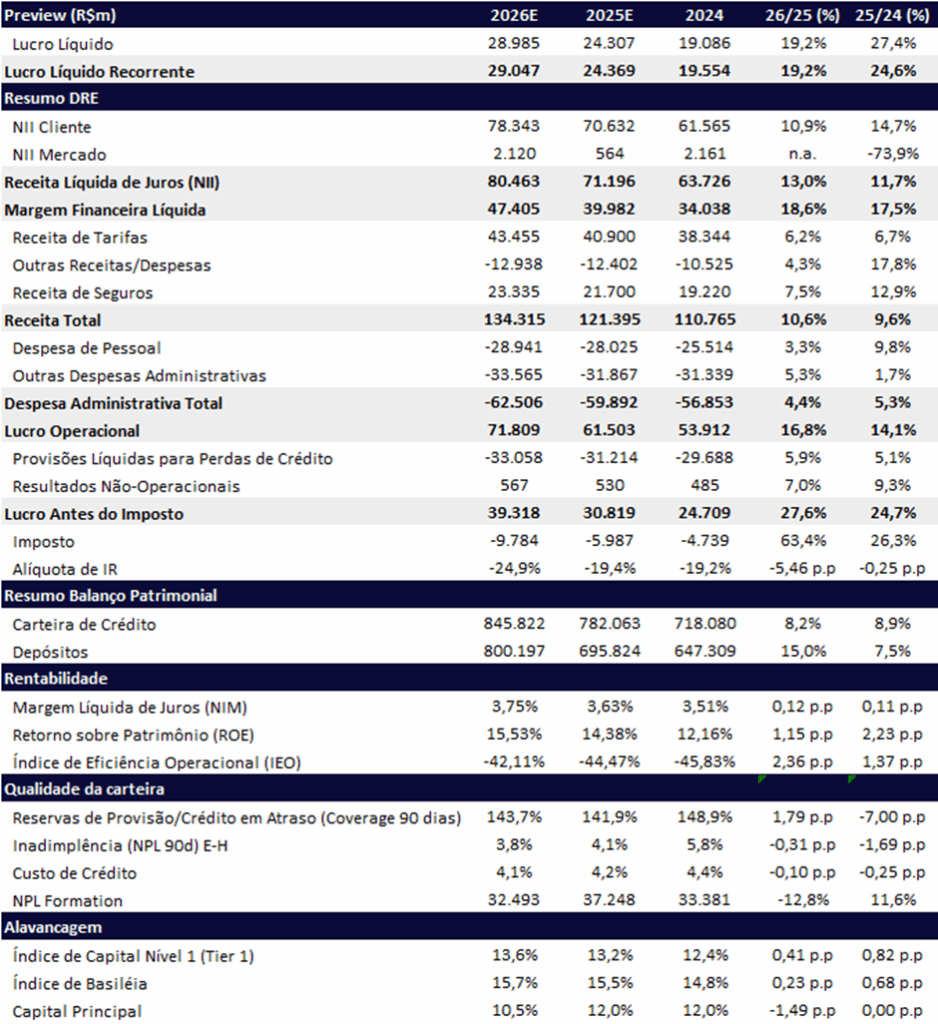

O banco segue avançando em seu plano de reestruturação, com fechamento de agências, digitalização do segmento massificado, foco no público de alta renda e busca por eficiência. A prioridade tem sido melhorar a qualidade dos ativos e recuperar a rentabilidade, mesmo que isso implique em um crescimento de crédito mais contido em 2025. A unidade massificada, responsável pelos maiores prejuízos nos últimos anos, deve ter sua nova estrutura anunciada ainda em 2025. Mantemos visão construtiva para o ano, embora vejamos recuperação mais consistente do ROE a partir de 2026, quando o banco poderá superar seu custo de capital de forma sustentável, ao menos em alguns trimestres.

O Bradesco divulga seus resultados em 30/07, após o fechamento.

Principais Destaques Operacionais

- Carteira de crédito: estimamos expansão de +1,8% t/t e +12,2% a/a, totalizando R$ 1,02 trilhão. A desaceleração t/t reflete maior seletividade na originação, enquanto o crescimento a/a segue impulsionado por Pessoa Física (PF) e Pequenas e Médias Empresas (PMEs), especialmente em linhas com garantia. Já o segmento de Grandes Empresas deve sofrer com valorização do real e maior competição com o mercado de capitais.

- Margem Financeira (NII): projetamos R$ 17,4 bilhões (+0,9% t/t; +11,6% a/a). O NII com clientes deve crescer +3,7% t/t e +14,0% a/a, sustentado pela expansão da carteira e melhora de mix. O NII Mercado, porém, deve ficar próximo de zero (vs. R$ 462m no 1T25 e R$ 325m no 2T24), pressionado pela marcação a mercado frente à alta da Selic.

- PDD: alta moderada de +1,0% t/t e +5,9% a/a, inferior ao crescimento da carteira. O custo de crédito deve ficar estável em 4,1%, com queda de -0,39pp na base anual.

- Despesas administrativas: estimadas em +3,2% t/t e +4,7% a/a, refletindo ajuste do footprint e os ganhos iniciais com fechamento de agências — em linha com a inflação.

Valuation: Reiteramos COMPRA

Após um 1T25 acima do esperado e com mais um trimestre de sinais positivos, mantemos confiança na tese de reestruturação do Bradesco. Apesar dos riscos de piora do ciclo de crédito no 2S25, a melhora operacional e o início da expansão mais contundente das receitas sustentam nossas projeções. A ação negocia a múltiplos atrativos:

- 1,0x P/VP 2025e

- 6,8x P/E 2025e

- 5,7x P/E 2026e

Reiteramos nossa recomendação de COMPRA para BBDC4 e elevamos o preço-alvo de R$ 16,70 para R$ 19,30 (2026), representando upside de 23,6% frente ao último fechamento.

Bradesco | Prévia 2T25: Lucro Deve Chegar a R$ 6,1 bilhões. ROE em 14%.

Bradesco | 2025e 2026e: Crescimento do Lucro em Dois Dígitos. ROE Deve Chegar 15% em 2026.

Carteira de Crédito: Desacelerando, mas Ainda com Avanço de 12,2% a/a

Projetamos que a carteira de crédito expandida do Bradesco atinja R$ 1,0 trilhão no 2T25, com alta de +1,8% t/t e +12,2% a/a. O avanço representa uma desaceleração frente ao ritmo do 1T25 (+12,9% a/a), refletindo a estratégia do banco de preservar a qualidade da carteira diante de um ambiente ainda desafiador, marcado por juros elevados e comprometimento de renda das famílias.

O crescimento deve seguir puxado pelas carteiras de MPMEs, principalmente em linhas com mais garantias e menor risco, e Pessoa Física (PF) – com maior seletividade no crédito massificado e maior apetite nos segmentos de média e alta renda.

Receita com Juros (NII): Impacto Negativo do NII Mercado

Esperamos uma receita líquida de juros (NII) de R$ 17,4 bilhões, praticamente estável na comparação trimestral (+0,9% t/t), mas ainda com crescimento sólido de +11,6% a/a. O desempenho do trimestre deve ser inteiramente sustentado pelo NII Clientes, a medida em que o NII Mercado deve ser impactado pelo cenário de juros elevados.

Esperamos que o NII com clientes atinja R$ 17,4 bilhões, com avanço de +3,7% t/t e +14,0% a/a, impulsionado por um mix mais favorável e melhores spreads. Por outro lado, o NII com mercado deve ficar próximo a zero no trimestre (vs. R$ 462m no 1T25 e R$ 325m no 2T24), impactado negativamente pela alta da Selic.

Receita com Tarifas: Cielo Impulsiona Dinâmica Anual

Acreditamos que a linha de receitas com tarifas deve manter um bom desempenho no 2T25, alcançando R$ 10,1 bilhões – uma alta de +3,2% t/t e +8,3% a/a. O crescimento na base anual deve seguir sendo impulsionado pela maior participação do Bradesco na Cielo, que segue contribuindo positivamente para a linha de receitas de serviços, mas aumentando também a linha de custos. A evolução sequencial, deve-se principalmente a sazonalidade mais fraca do 1º trimestre.

Resultado com Seguros: Mais um Trimestre Positivo

Acreditamos em mais um trimestre sólido para o segmento de seguros. Projetamos um crescimento de +1,8% t/t e +16,3% a/a para a vertical, impulsionado pela melhora da sinistralidade e por uma maior contribuição do resultado financeiro.

Provisão para Devedores Duvidosos (PDD): Abaixo do Crescimento da Carteira

Para o 2T25, projetamos que a PDD líquida de recuperações de crédito totalize R$ 7,7 bilhões, com alta de +1,0% t/t e +5,9% a/a – crescimento inferior ao da carteira. Com isso, o custo de crédito deve permanecer relativamente estável, em 4,1%.

Esperamos uma leve elevação sequencial da inadimplência (>90d) no trimestre, encerrando o trimestre em 4,2% (+0,07pp t/t), ainda assim abaixo do patamar registrado no mesmo período do ano anterior (-0,15pp a/a).

Despesas Administrativas: Sob Controle

Projetamos que as despesas administrativas fiquem em R$ 14,6 bilhões, com alta de +3,2% t/t e +4,7% a/a – crescendo em linha com a inflação, refletindo o os ajustes de footprint e os esforços de otimização de custos. Despesas com pessoal, estimamos um crescimento de despesas acima da inflação de 10,6% a/a e 1,9% t/t, por conta da incorporação da Cielo e investimentos em pessoal, principalmente na área de tecnologia.

Imposto: Alíquota Segue Beneficiada Pelo Pagamento JCP

No 2T25, estimamos que a alíquota efetiva de imposto fique em 19,1%, influenciada positivamente pelo pagamento de Juros sobre o Capital Próprio (JCP) no período que aumenta com a Selic.