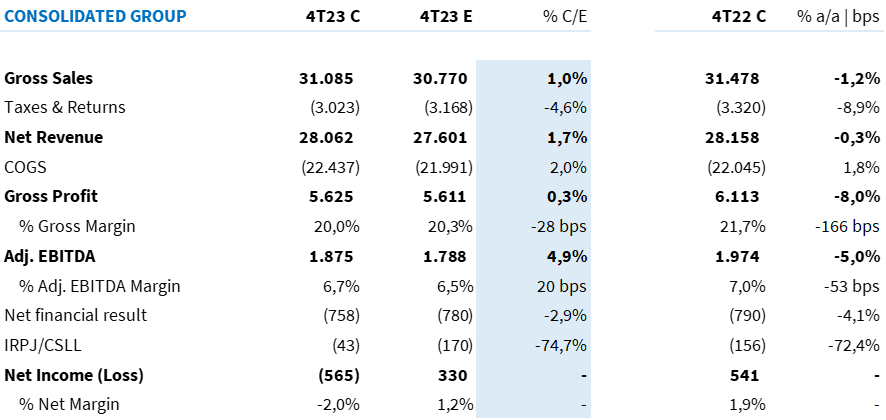

Na noite dessa segunda-feira (19/fev), o Carrefour Brasil reportou o seu resultado do 4º trimestre de 2022. Apesar de um impacto não-recorrente substancial, avaliamos que o conjunto consolidado pelo grupo foi positivo, o que vai confirmando a nossa perspectiva de que o 3º trimestre de fato tenha sido o ponto de inflexão para a rentabilidade da companhia.

O principal impacto no resultado do Carrefour foi consolidado na linha de “Outras Despesas Operacionais”, em um montante negativo em R$ 1,1 bilhão. Apesar da cifra poder assustar à primeira vista, entendemos que a iniciativa é benéfica para companhia no médio prazo, uma vez que a companhia está direcionando o seu foco para recompor a rentabilidade ao longo de 2024.

Ainda que já esperávamos um impacto de fechamento de lojas (conforme antecipado em nosso relatório de prévia de resultado), era difícil quantificar a magnitude do mesmo, dado a natureza não recorrente da despesa.

A descontinuidade da bandeira Todo Dia (94 unidades) somada ao fechamento de pontos de vendas não rentáveis de outras bandeiras (16 Hiper e 13 Super) geraram custos de desmobilização de R$ 309 milhões, enquanto a baixa de ativos relacionados a essas lojas despendeu R$ 467 milhões.

Vale destacar que das 123 lojas, apenas 11 foram fechadas ao longo do 4º trimestre. Contudo, o montante de despesas já reflete a previsão de encerramento dessas unidades ao longo do 1º semestre de 2024. Ou seja, o Carrefour limpou o seu P&L para receber 2024 de “casa arrumada”.

Dado que essas lojas estavam em déficit operacional, existe um potencial de adicionar cerca de R$ 200 milhões/ano ao EBITDA do grupo. Projetamos uma margem EBITDA Aj. de 6,3% para 2024 (+90bps a/a). Você pode conferir as nossas projeções completas para este ano aqui.

Avaliamos que a evolução do micro somada a queda da Selic (9,5% Est. Genial) deve trazer ventos favoráveis para o Carrefour em 2024. Reiteramos a recomendação de COMPRA e preço-alvo 12M de R$ 14,00 – potencial upside de 29% em relação ao fechamento dessa segunda-feira.

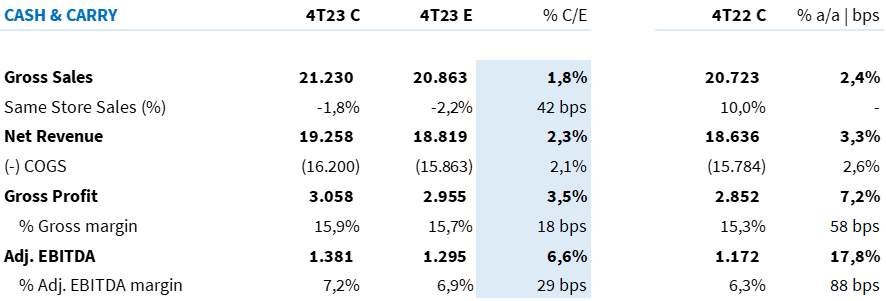

Cash & Carry: Same Store Sales ainda negativo, porém com sinais de retomada!

O segmento de Cash & Carry do Carrefour apresentou um faturamento bruto de R$ 21,2b (+2,4% a/a), em linha com nossas estimativas. Como antecipamos em nossa prévia de resultados, a dinâmica de uma deflação alimentar, ainda sem retomada de volume, o Same Store Sales do Atacadão se manteve no patamar negativo de -1,8%, porém acima de nossa estimativa (-2,2% Est. Genial).

O Atacadão reportou um lucro bruto de R$ 3,1b (+7,2% a/a; +3,5% vs. Est. Genial). O efeito mix positivo das melhores negociações com fornecedores junto de uma maior penetração do B2B, foi benéfico para a margem bruta, trazendo ganhos de +60bps ano contra ano, para 15,9% (vs. 15,7% Est. Genial).

O carrego positivo de margem bruta foi levado para o lucro operacional, o qual somado aos ganhos com maturação de lojas convertidas − que já operam com rentabilidade de 5,0% (acima do EBITDA 4-wall de loja orgânica de mesma idade) −, fez com que o EBITDA Ajustado fosse consolidado em R$ 1,4b (+17,8% a/a; +6,6% vs. Est. Genial), com uma margem EBITDA Aj. de 7,2% (+88 bps a/a; +30 bps vs. Est. Genial).

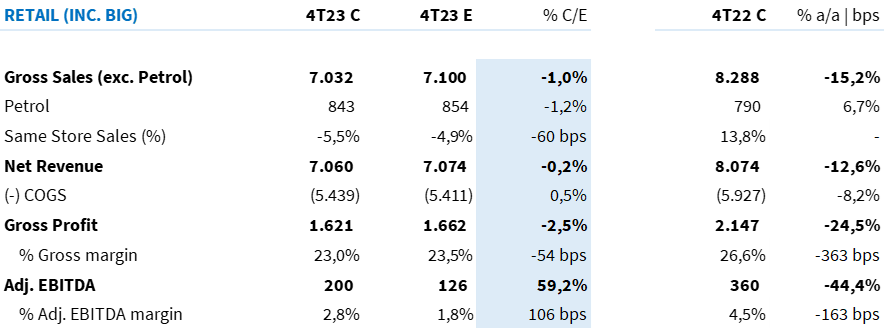

Varejo performa acima de nossa estimativa, mas ainda detrata margem

A vertical de Varejo foi impactada pela revisão do portfólio de lojas, em linha com o plano de maximizar o retorno dos ativos existentes anunciado pela empresa no Investor Morning de 2023.

Ao longo do 4º trimestre, 21 lojas de Varejo foram convertidas para a bandeira Atacadão e outras 32 lojas foram vendidas ou fechadas permanentemente – levando a uma redução de -13% a/a da área de vendas.

Adicionalmente, ainda observamos um Same Store Sales negativo impactado pelo cenário de deflação alimentar, com leve recuperação sequencial. O indicador foi reportado em -5,5% (exc. gasolina) (-60bps vs. Est. Genial).

Como resultado, as vendas brutas da vertical de Varejo apresentaram uma retração de -13,3% a/a, em linha com nossas expectativas e com o consenso de mercado. O faturamento bruto do Carrefour Varejo (inc. gasolina) totalizou R$ 7,9b (-1,0% vs. Est. Genial).

O lucro bruto atingiu R$ 1,6b (-24,5% a/a; -2,5% vs. Est. Genial), com uma margem de 23,0% (-363bps a/a; -54bps vs. Est. Genial). Conforme comentamos em nossa prévia, a pressão observada na rentabilidade bruta era esperada, principalmente em função de:

- Efeitos relativos ao fechamento de lojas. Entendemos que, dado o número de fechamentos e conversões do trimestre, além da preparação para os encerramentos do 1S24, a companhia operou com uma maior atividade promocional e remarcação de estoques; e

- Fim da parceria com o Hipercard. Em 2022 o comissionamento dessa operação entrava como resultado para a vertical de Varejo (historicamente adicionava ~200bps à margem bruta do segmento). Hoje a companhia está migrando essa operação para o Banco Carrefour, de modo que o resultado não é mais contabilizado no Varejo, gerando um impacto negativo na comparação anual.

As iniciativas de controle de gastos implementadas resultaram numa redução de ~190bps a/a da relação despesas/receitas, reduzindo o impacto do carrego negativo da margem bruta para a margem operacional.

Entendemos que a redução de despesas foi maior do que a nossa expectativa, possibilitando um resultado acima de nossas projeções. O EBITDA Ajustado totalizou R$ 200m (-44,4% a/a), com uma margem de 2,8% (-163bps a/a).

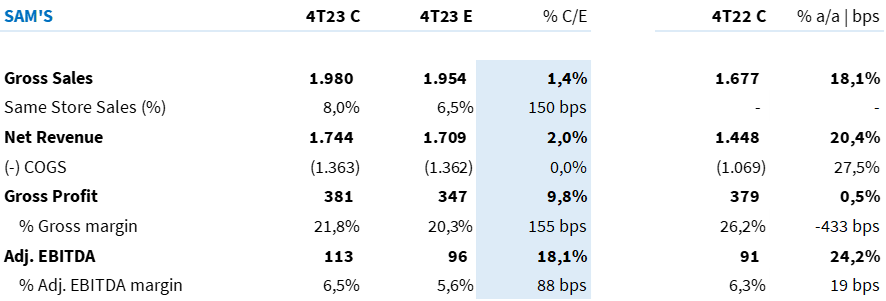

Sam’s Club é destaque de crescimento

O Sam’s apresentou vendas brutas de R$ 2,0b (+18,1% a/a), bem em linha com as nossas projeções (+1,4% vs. Est. Genial). O forte crescimento foi impulsionado pela expansão do número de lojas (+8 unidades LTM) e robusto desempenho do SSS, de 8%, que traz um bom desempenho de datar comemorativas como Black Friday e Natal.

O lucro bruto foi de R$ 381m, crescimento estável a/a, mas +9,8% acima de nossas estimativas. No número ajustado (que adiciona os custos logísticos nos CDs – algo que ainda não era incorporado no CMV do 4T22), o clube ganhou +140 bps de margem bruta, devido a maior penetração de produtos Member’s Mark.

O EBITDA Ajustado Pro Forma registrou crescimento de 24,2%, para R$ 113m, com margem de 6,5% (+20 bps a/a).

Banco Carrefour

Com um crescimento sólido do faturamento dos cartões Atacadão (+17,9% a/a) e Carrefour (+8,8% a/a), e o rápido ramp-up do cartão Sam’s Club – que consolidou um faturamento de R$ 423 milhões no período (+17,8x vs. 4T22), o faturamento total do Banco Carrefour chegou à R$16,7b (+15,3% a/a).

A carteira de crédito totalizou R$ 24,2b (+24,4% a/a; +2,1% vs. Est. Genial), a medida em que a companhia segue implementando esforços para captação de clientes BIG nas lojas recentemente convertidas.

Os indicadores de inadimplência apresentaram uma melhora, tanto na visão anual, quanto sequencial. O índice Over-30 chegou a 14,8% (-140bps a/a; -150bps t/t), acompanhado de uma redução também no Over-90, que atingiu 12,2% (-80bps a/a; -130bps t/t).

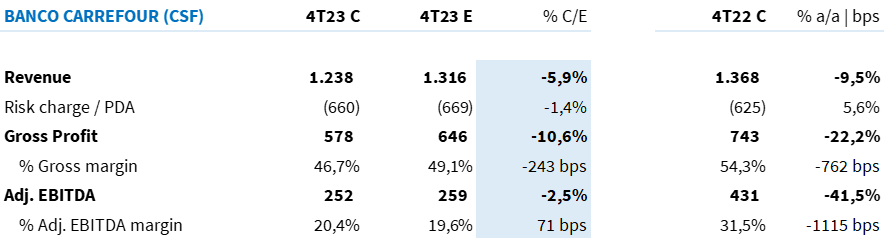

Apesar dos menores níveis de NPL, o EBITDA Ajustado totalizou R$ 252m (-41,5% a/a; -2,5% vs. Est. Genial) – retraindo -41,5% a/a em função da forte base comparativa. No 4º trimestre de 2022, o Banco Carrefour reconheceu uma receita one-off de R$ 262m relacionada à renovação de contratos com bandeiras de cartões de crédito – algo que ocorre a cada poucos anos.

Excluindo o efeito não recorrente, o resultado é um crescimento de +49,1% a/a do resultado operacional, em função da expansão da carteira combinada com um menor NPL.

Resultado financeiro cai 4,1% a/a

O resultado financeiro do trimestre totalizou -R$ 758m (-4,1% a/a), apresentando uma redução de -R$ 32m a/a pelo efeito de reversão de provisões e depósitos judiciais. Conforme comentamos em nossas prévias de resultado, as nossas projeções não contemplavam possíveis reversões de provisionamento, de modo que o montante veio -3,0% abaixo de nossas estimativas.

Após não recorrente, lucro vira para o prejuízo

Beneficiado pelo incentivo fiscal (subvenção de ICMS) e Lei do Bem no trimestre, Carrefour consolidou uma alíquota de 9,1% no trimestre.

Mesmo com um EBITDA 4,9% acima de nossas estimativas, o impacto não-recorrente de R$ 1,1 bilhões levou o grupo a um prejuízo de R$ 565 milhões (visão controlador). Ao ajustar a cifra excluindo itens não recorrentes, o Carrefour apresentaria um lucro líquido de R$ 520 milhões (-5,4% a/a).