A Cury manteve sua consistência na entrega de resultados neste trimestre. Com números fortes em praticamente todas as linhas, a Cury conseguiu manter um ROE (anualizado) elevado de 56%, apesar da sazonalidade do início do ano que afeta a pocagem das obras e repasses. A tradição de manter um nível de lançamentos elevado nos primeiros meses do ano, desacelerando conforme o desenrolar do ano, deve se mostrar mais uma vez a estratégia certa para aproveitar ao máximo as melhorias no PMCMV, garantindo que haverá orçamento do FGTS para seus lançamentos, isto é, sem sofrer pressão na sua VSO por limitações orçamentárias. No mais, o balanço hígido da Cury se destaca dos pares, com manutenção de uma posição de caixa líquido de R$ 400m (7% do market cap da companhia).

Seguimos com recomendação de compra para o papel, que se tornou um porto seguro dentre as construtoras do segmento econômico, garantindo um prêmio merecido nos seus múltiplos, apesar de alguns indicadores de curto prazo indicarem que seus pares não estão tão mais baratos (Earnings Yield de 12%, por exemplo). Esperamos que a Cury entregue um dividend yield de ~8% em 2024, mantendo-se por mais um ano como uma excelente pagadora de dividendos e com o melhor carrego do setor.

Detalhamento dos resultados

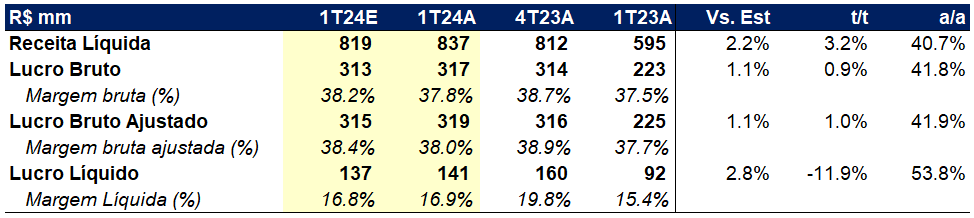

Os números deste trimestre ficaram praticamente em linha com as nossas estimativas, com o erro na nossa expectativa otimista de margem bruta sendo parcialmente compensada por outras despesas. A receita líquida cresceu para R$ 837m, apesar da sazonalidade negativa do trimestre. Grande parte deste crescimento pode ser atribuído ao lançamento recorde de R$ 1,88b (%100) no trimestre, sendo que parte maior da receita neste trimestre pode ser atribuída a sócios minoritários. A margem bruta ajustada de 38%, mesmo que abaixo da nossa expectativa, seguiu em linha com o que a Cury costuma entregar, após um 4T23 atipicamente elevado que esperávamos que fosse normalizado no final do 1S24. As despesas comerciais de R$ 76m ficaram bem abaixo da nossa expectativa de R$ 87m, mas foram compensadas em parte por “outras despesas” de R$ 21m acima do que esperávamos (R$ 16m). O resultado financeiro voltou à normalidade, sem o efeito não-recorrente do trimestre anterior. Destacamos também a perspectiva de menor custo de dívida nos próximos trimestres, graças à merecida elevação do rating de crédito da Cury e de uma taxa de captação (ainda não garantida) mais baixa de um CRI relevante para a estrutura de capital da companhia. No final, o lucro veio em R$ 141m, garantindo um ROE anualizado de 56%.