A Guararapes reportou seu resultado do 3º trimestre após o encerramento do pregão desta quarta-feira (06/11). Mais um forte resultado! A Guararapes conseguiu entregar um conjunto excepcional, combinando (i) um robusto crescimento de vendas, (ii) importantes ganhos de rentabilidade, (iii) um bottom line muito acima do consenso de mercado e (iv) redução da alavancagem financeira.

Na vertical de Mercadorias, a maior eficiência na cadeia produtiva e um planejamento de estoque mais ajustado segue impulsionando a rentabilidade, permitindo um avanço de margem bruta pelo quarto trimestre consecutivo (+370bps a/a) – ganho este quase inteiramente traduzido em margem operacional (+330bps a/a).

O destaque segue sendo a Midway Financeira. Frente à safras mais saudáveis, a redução das perdas líquidas continua a guiar importantes avanços – permitindo um crescimento de mais de 5,5x do EBITDA da vertical, com um ganho de +16p.p. na margem.

Em nossa visão, a abordagem que vem sendo adotada na Midway nos últimos anos gerou um cenário muito positivo para a companhia como um todo. Como reflexo desse trabalho, a Midway Financeira segue suportando importantes evoluções no resultado operacional, contribuindo positivamente e de maneira significativa para o resultado consolidado, ao mesmo tempo em que os indicadores de inadimplência e formação de NPL (> 90 dias) seguem em trajetória de queda.

EBITDA consolidado recorde para o 3º trimestre. Consolidando ganhos relevantes tanto na Midway Financeira, quanto na vertical de Mercadorias, a companhia novamente entregou uma forte performance operacional. O EBITDA aj. consolidado acelerou +91% em relação ao ano passado e superou o consenso em +20%.

Com mais uma robusta expansão do lucro operacional, a Guararapes conseguiu reverter o prejuízo reportado no ano passado, consolidando uma última linha muito acima do consenso de mercado (+84% vs. Consenso Bloomberg).

Vale ressaltar que nossa expectativa para o lucro era bastante otimista (+2,0x vs. Consenso Bloomberg) e, mesmo assim, a companhia conseguiu entregar um resultado praticamente em linha com o projetado (-R$ 6 milhões vs. Est. Genial). Com mais uma entrega operacional positiva e superando as projeções, acreditamos que o resultado deve ser bem recebido pelo mercado.

Vertical de Mercadorias

A Guararapes reportou uma receita líquida de mercadorias de R$ 1,7b (+11,5% a/a), perfeitamente em linha de nossas estimativas (+0,1% vs. Est. Genial). Na visão ‘Mesmas Lojas’, observamos um crescimento de +10,0% a/a.

O desempenho do trimestre foi impulsionado por contínuos ganhos de volume (+14% a/a de peças vendidas), suportados por uma boa aceitação das coleções.

Concretizando nossas expectativas, a rentabilidade da vertical foi impulsionada pela combinação entre uma maior eficiência na cadeia produtiva e um planejamento de estoque mais ajustado (menores níveis de remarcação a/a). A dinâmica veio de acordo com o esperado, porém, a intensidade dos ganhos ainda surpreendeu positivamente (+74bps vs. Est. Genial).

A margem bruta de mercadorias atingiu 51,3% (+374bps a/a). Vale destacar a performance do segmento de vestuário, que reportou uma expansão de margem na ordem de +400bps a/a.

Com despesas controladas, a maior parte dos ganhos foram repassados ao resultado operacional da vertical. A margem EBITDA de Mercadorias avançou +330bps a/a.

Midway Financeira

A vertical de serviços financeiros da Guararapes reportou uma receita líquida de R$ 566m (+4,1% a/a), em linha com nossas projeções (-0,2% vs. Est. Genial). Vale ressaltar que novamente vemos uma expansão da receita apesar da queda anual na carteira de crédito (-5,0% a/a), evidenciando uma gestão mais eficiente da carteira, além do aumento dos serviços que geram receita de comissões. A carteira de crédito chegou a R$ 5,2b ao final do trimestre.

Frente a uma carteira mais saudável e com novas safras menos arriscadas – resultado do posicionamento mais conservador adotado ao longo dos últimos anos – continuamos a ver melhores tendências na questão de perdas. A PDD líquida das operações de crédito e empréstimo pessoal apresentou novamente uma importante desaceleração em relação ao ano passado, reduzindo em -20,1% a/a.

Apesar de a abordagem mais cautelosa impedir ganhos substanciais em termos de receita, entendemos que a combinação entre (i) a redução das perdas e (ii) despesas operacionais relativamente estáveis novamente permitiu um expressivo crescimento do resultado operacional. O EBITDA da vertical foi de R$ 112m – crescendo mais de 5,5x em comparação com o ano passado e superando nossas estimativas em 30%. A margem totalizou 19,8%, com ganhos de +16p.p a/a.

Com a contínua melhoria na qualidade das novas safras, a Midway segue reportando uma melhora sequencial e anual nos indicadores de inadimplência acima de 90 dias (-170bps t/t e -310bps a/a). A inadimplência curta seguiu apresentando melhora na comparação anual (-30bps a/a), com um leve aumento sequencial (+70bps t/t) – entendemos que o índice ainda está saudável e essas variações são normais devido às flutuações sazonais da carteira de 15 a 30 dias, não representando um ponto de preocupação.

Consolidado

Consolidando importantes ganhos na Midway Financeira e um desempenho positivo na vertical de Mercadorias, a companhia novamente entregou uma forte performance operacional. O EBITDA aj. consolidado acelerou +90,5% em relação ao ano passado, atingindo R$ 350m e superando o consenso em +20,3%. A margem EBITDA avançou +672bps a/a, para 15,2%. Vale ressaltar que o EBITDA consolidado atingiu o recorde histórico para o 3º trimestre.

Conforme já comentamos em relatórios anteriores, com um maior lucro tributável na Midway e considerando que a companhia não está mais fazendo reversão do imposto diferido, a Guararapes está arcando com uma alíquota tributária maior neste ano. A companhia arcou com um pagamento de impostos de R$ 25m no 3T24 – em comparação com uma linha de IR/CSLL positiva/negativa em R$ 15m no 3T23. Entendemos que isso impediu que o ganho de rentabilidade operacional se traduzisse diretamente em margem líquida.

Ainda assim, frente a mais uma robusta expansão do lucro operacional e uma redução de -21,2% a/a do resultado financeiro, a Guararapes conseguiu reverter o prejuízo reportado no ano passado, reportando uma última linha muito acima do consenso de mercado. O lucro líquido foi consolidado em R$ 45m (vs. prejuízo de -R$ 71m no 3T23), com uma margem líquida de 2,0% (+533bps a/a).

Vale ressaltar que nossa expectativa era bastante otimista (+2x vs. Cons. Bloomberg) e, mesmo assim, a companhia conseguiu entregar um resultado praticamente em linha com o projetado (-R$ 6 milhões vs. Est. Genial) – consolidando um lucro +83,5% acima do consenso. Com mais uma entrega operacional positiva e superando as projeções, acreditamos que o resultado deve ser bem recebido pelo mercado.

Redução do endividamento e desalavancagem

A Guararapes reportou uma geração de caixa livre de R$ 92 milhões no trimestre, consolidando uma geração de R$ 425 milhões no acumulado do ano – o valor mais alto dos últimos anos para esse período.

A dívida líquida reduziu em 49,4% – refletindo os esforços empregados na liquidação antecipada de debêntures como parte da estratégia de otimização da estrutura de capital. Com isso, a alavancagem financeira chegou a 0,6x dívida líquida /EBITDA – uma redução de 1,3x em comparação com o 3T23 (1,9x dívida líquida / EBITDA).

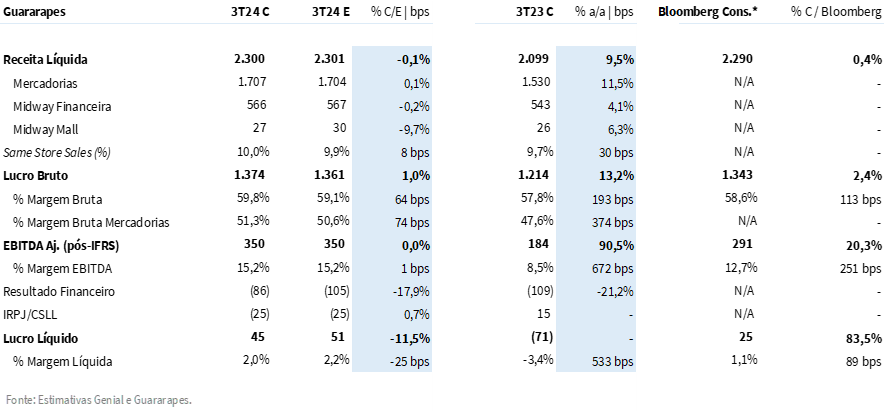

Tabela 1: Estimativas Genial vs. Consolidado pela Guararapes no 3T24 (IFRS 16; R$ milhões).