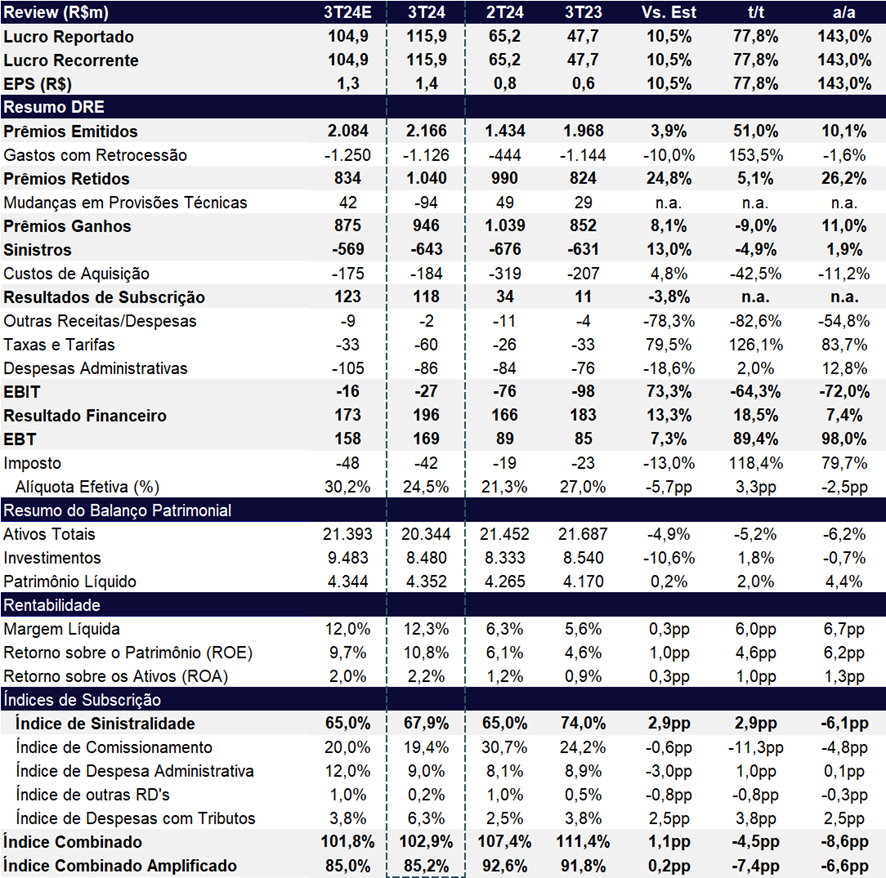

O IRB apresentou resultados acima das expectativas para o 3T24, com o lucro líquido alcançando R$ 116 milhões — 27,5% acima do consenso e 10,5% acima de nossas estimativas. Esse valor representou uma sólida expansão de +77,8% t/t e +143,0% a/a. A rentabilidade (ROE) aumentou +4,6pp t/t e +6,2pp a/a, atingindo ainda modestos 10,8%. Embora o ROE ainda esteja abaixo do custo de capital, a empresa demonstra uma trajetória de recuperação. Esse desempenho foi impulsionado por uma melhora no resultado de underwriting, uma redução nas despesas com comissionamento e a expansão do resultado financeiro, que juntos contribuíram para um trimestre mais forte. Em relação à nossa estimativa, o resultado financeiro foi o principal fator que contribuiu para o lucro reportado acima de nossas projeções, que teve uma venda de terreno no valor de R$ 37 milhões nesse trimestre. Não fosse esse valor sem recorrência, o lucro seria R$ 94 milhões um pouco maior que o consenso e menor que nossas estimativas.

O encerramento de um contrato no segmento de Vida, que antecipava as comissões, contribuiu para uma queda significativa no índice de comissionamento, trazendo-o para um patamar mais normalizado. Esse movimento foi determinante para a forte retração no índice combinado, que atingiu 102,9%. Embora o break-even operacional (100% de índice combinado) ainda não tenha sido alcançado, consideramos que este trimestre representou um avanço na trajetória de recuperação da rentabilidade da resseguradora.

Neste trimestre, os prêmios emitidos apresentaram um desempenho robusto, com destaque para os segmentos Patrimonial Brasil (+75,2% a/a), Patrimonial Exterior (+37,9% a/a) e Rural Exterior (+40,8% a/a). Esse crescimento deve impactar positivamente o prêmio ganho (receita) nos próximos períodos, ainda que não tenha mostrado expansão t/t no trimestre atual. A sinistralidade aumentou +2,9pp t/t, mas apresentou uma queda de -6,1pp a/a, enquanto o índice de despesas administrativas teve um aumento de +1,0pp t/t e +0,1pp a/a.

Além disso, o índice de suficiência do patrimônio líquido manteve-se em patamares elevados no trimestre, alcançando 183%, uma expansão de +41pp a/a, embora com uma leve retração de -3pp t/t.

Embora vejamos sinais de recuperação nos resultados, acreditamos que ainda não são suficientemente consistentes para adotar uma visão mais otimista sobre a empresa. Por enquanto, reiteramos nossa recomendação de MANTER, ajustando o preço-alvo de R$ 34,30 para R$ 47,00 (upside de +8,1%). Acreditamos que a empresa está negociando a múltiplos adequados para uma companhia de capital intensivo, com rentabilidade (ROE de 10,8%) ainda abaixo do custo de capital (Ke de 16,75%). Atualmente, o IRB está sendo negociado a 9,6x P/L para 2024, 5,5x P/L para 2025 e 0,8x P/VP para 2024.

IRB Re (IRBR3) | Resultado 3T24: ROE e lucro acima das expectativas

Prêmios: Forte expansão t/t, mantendo foco em Brasil

Os prêmios emitidos totais chegaram a R$ 2,17b, representando uma expansão de +10,1% a/a e um crescimento ainda mais expressivo no t/t de +51,0%. O prêmio emitido no Brasil alcançou R$ 1,79b (+7,1% a/a e +52,2% t/t), alinhado à estratégia de foco no mercado local, com destaque para os segmentos Patrimonial (+75,2% a/a, +44,7% t/t) e Riscos Especiais (-21,3% a/a, +524,1 t/t). O prêmio emitido no exterior atingiu R$ 256,2m, contração relevante de -36% a/a e -33% t/t.

Retrocessão. A despesa total com retrocessão ficou em -R$ 444 milhões, apresentando fortes aumentos de +41% t/t e +23% a/a. O índice de retrocessão chegou a 31% (+9,1pp t/t e +9,9pp a/a).

Prêmios ganhos. Apresentaram retração de –9,0%t/t, mas avanço de +11,0% a/a, devido ao carrego de prêmios emitidos (vendas) nos últimos trimestres, totalizando R$ 946m.

Sinistralidade: Leve piora no t/t, mas ainda abaixo no a/a com melhora em Rural Brasil

O índice de sinistralidade ficou em 67,9%, um aumento de +2,9pp t/t e queda de -6,1pp a/a. A melhora na comparação anual deve-se principalmente à redução das despesas com sinistros no segmento Rural Brasil (-77,4% a/a) e Vida Exterior (-40,8% a/a)

- Brasil: a sinistralidade chegou a 61%, melhora de -1pp t/t, mas piora de +0,8pp a/a.

- Exterior: a sinistralidade ficou em 83%, piora de +8,0pp t/t, mas melhora de -8,7pp a/a

Sinistralidade Brasil e Exterior: Rural melhorou substancialmente

Comissionamento: Forte melhora com fim do plano do segmento vida

O índice de comissionamento atingiu 19,4% no trimestre, registrando fortes quedas de -11,3pp t/t e -4,8pp a/a, voltando para um patamar mais normalizado. A redução do índice é explicada pelo encerramento de contratos específicos do seguro Vida que ocorreu em jun/24.

Comissionamento Não-Vida vs Comissionamento Total: Melhora após o término de um contrato Vida que antecipava comissões

Despesas: Aumento significativo no t/t, mas estável no a/a

O índice de despesas administrativas ficou em 9,0% no 3T24, piora relevante de +8,1pp t/t e +0,1pp a/a. Em termos nominais, as despesas administrativas totalizaram R$ 85m no trimestre (+1,9% t/t e +12,8% a/a).

Resultado de Underwriting (subscrição): Brasil rentável

O resultado de underwriting (resultado após sinistros e comissão) ficou em R$ 118m, aumento de +33,7% t/t e +10,8% a/a, reflexo do impacto de ajustes no portfólio à medida que os contratos mais recentes vão maturando, com expectativa de sinistralidade mais baixa, e os sinistros referentes aos contratos mais antigos se tornam menos relevantes em sua participação no resultado da empresa.

Resultado de Underwriting (R$m) Brasil x Exterior: Brasil rentável

Combinado: Forte melhora com menor índice de comissionamento

O índice combinado atingiu 102,1%, uma melhora de -3,9pp t/t, e -8,1pp a/a, embora ainda não tenha alcançado o breakeven operacional de 100%. Essa redução é explicada por uma queda de -11,3% t/t e -4,8% a/a no índice de comissionamento, que atingiu 19,4%.

Resultado financeiro e patrimonial: Beneficiado por venda de terreno

O resultado financeiro e patrimonial totalizou R$ 196m (+18,4% t/t e +7,4% a/a), beneficiado no trimestre pela venda de um terreno, que incrementou o resultado patrimonial em R$ 37m. O resultado financeiro veio 13% acima das nossas estimativas explicando a maior parte do melhor resultado de lucro em relação a nossa projeção.

Imposto

A alíquota de imposto no trimestre foi de 24,5%, aumento de 3,3 pp t/t.

Suficiência do patrimônio: Acima do mínimo requirido

A suficiência de patrimônio líquido ajustado atingiu 183% no trimestre, apresentando um recuo de -3pp t/t e -41pp a/a, mas ainda superando o capital mínimo requerido de 100%.