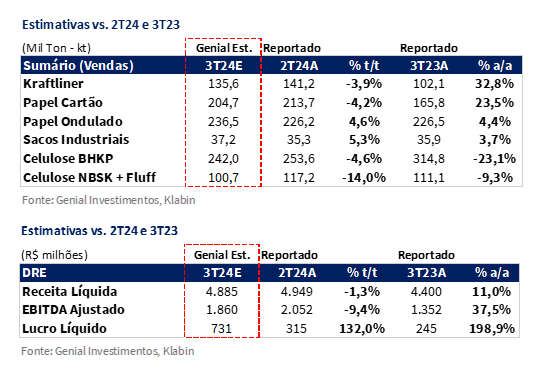

A Klabin divulgou hoje, dia 04 de novembro, seu resultado do 3T24. Os embarques no segmento de celulose vieram com contração significativa, em -11,8% t/t e -29,0% a/a para BHKP (-7,6% vs. Genial Est.) e -16,5% t/t e -11,9% a/a para BSKP + Fluff (-2,9% vs. Genial Est.), resultado da parada de manutenção geral realizada em Ortigueira (PR), cujo impacto foi ainda mais intenso do que esperávamos. Isso foi mais do que compensado por um preço realizado acima do esperado, devido a maior exposição à curva Europa, que subiu +2% t/t e +64% a/a para BHKP e +7% t/t e +36%a/a para BSKP e por uma desvalorização do BRL/USD.

No consolidado, a venda de papéis (Papel-Cartão + Containerboard) recuou em -4% t/t e expandiu +27% a/a, reflexo de (i) uma base de comparação forte com o 2T24 para esses segmentos, (ii) manutenção em plantas importantes que restringiram volume, compensadas parcialmente pelo (iii) ramp-up da MP28 e MP27. Consideramos que essa leve desaceleração sequencial deve ser temporária, reflexo da menor produção de celulose pela manutenção (já regularizada no 4T24) e aos entraves logísticos (ainda incerto). Além disso, observamos uma mudança na composição percentual entre kraftliner e papel-cartão, evidenciando uma transição já ongoing da produção para papel-cartão pela MP28. Essa adaptação é um sinal positivo, pois incrementa o portfólio com produtos de maior valor agregado. Para embalagens, o volume de vendas de papel ondulado foi de 235,6Kt (+4,2% t/t; +4,0% a/a).

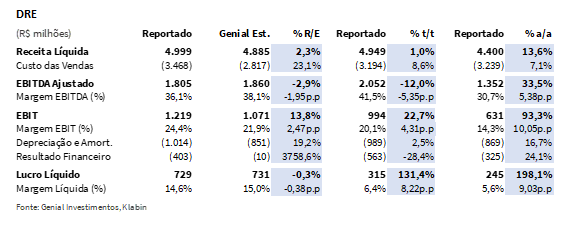

O melhor de resultando de celulose frente ao que esperávamos devido a melhores preços realizados compensando os fracos volumes, junto com um segmento de papéis e embalagens resiliente, geraram uma Receita líquida consolidada de R$4.9b (+2,3% vs. Genial Est.), crescendo +1,0% t/t e +13,6% a/a. O COGS/t de celulose incluindo paradas subiu significativamente para R$1.695/t (-8,1% vs. Genial Est.), representando um aumento de +40,7% t/t e +19,7% a/a. Ainda que tenha apresentado um aumento, esperávamos uma intensidade superior, refletindo a capacidade da companhia de otimização de custos, o que compensou a restrição na diluição de gastos fixos, que por sua vez foi limitada devido ao menor volume de embarques. Como o efeito da manutenção é temporário, os custos devem arrefecer no 4T24.

Já os gastos com integração para o negócio de papeis e embalagens vieram acima do que projetávamos, o que por sua vez compensou os melhores preços em celulose no EBITDA consolidado, fechando em R$1,8b (-2,9 % vs. Genial Est.), contração de -12,0% t/t e crescimento expressivo de +33,5% a/a. O Lucro líquido veio em linha com o que esperávamos, com uma recuperação para R$729m (-0,3% vs. Genial Est.), expandindo +131% t/t e +198% a/a, principalmente devido a boa operação da companhia e ao arrefecimento do resultado financeiro com a linha de variação cambial da dívida.

Principais Destaques:

(i) Vendas de Kraftliner apresentaram um crescimento anual robusto, impulsionado pelo ramp-up da MP28, vindo em 133,3Kt (-1,7% vs. Genial Est.), representando -5,6% q/q e +30,5%a/a. A queda sequencial ocorreu devido a comparação forte na base trimestral e problemas logísticos nos portos; (ii) Preços superaram as expectativas, chegando em R$3.807/t (+13,4% t/t), demonstrando o momentum positivo do kraftliner; (iii) Papel-cartão segue com bom desempenho, com crescimento de +24,8% a/a, apesar da compressão -3,2% t/t, totalizando em 206,8Kt (+1,1% vs. Genial Est.); (iv) Caixas de papel ondulado com um crescimento de vendas em +4,2% t/t e +4,0% a/a, totalizando 235,8Kt (-0,4% vs. Genial Est.);(v) Sacos industriais ficaram com embarques em 34,9Kt (-1,2% t/t e -2,7% a/a); (vi) Para o segmento de Celulose,a parada para manutenção trouxe um impacto maior na desaceleração de embarques, chegando em 223,6Kt para BHKP (-7,6% vs. Genial Est.) e 97,9Kt para BSKP + Fluff (-2,9% vs. Genial Est.); (vii) Volumes baixos foram mais do que compensados pelos preços realizados, marcado em R$4.134/t para BHKP (+8,2% vs. Genial Est.), alta de +6,5% t/t e R$5.585/t para BSKP (+7,2% vs. Genial Est.), aumento de +8,3% t/t; (viii) Receita líquida consolidada ficou em R$5,0b (+2,3% Genial Est.), subindo +1,0% t/t e +13,6% a/a; (ix) COGS/t ex. paradas mostrando eficiência melhor que a esperada, caindo para R$1.157/t (-5,4% vs. Genial Est.), representando uma queda -4,0%t/t e -11,9%a/a; (x) EBITDA consolidado ficou em R$1,8b (-2,9% vs. Genial Est.), uma queda de -12,0%t/t e crescimento +33,5% a/a; (xi) Lucro líquido veio em R$729m (-0,3% vs. Genial Est.), marcando +131% t/t e +198% a/a , impulsionado por melhora do resultado financeiro; (xii) Alavancagem subiu para 3,9x Dívida Líq./EBITDA, (+0,7x vs. 2T24) refletindo o pagamento do projeto Caetê (-R$6,3b). Nossa estimativa é que feche o 4T24 em 3,7x Dívida Líq./EBITDA 24E e reduza em 2025 com o Projeto Plateau trazendo R$1,8b para o FCF; (xiii) Acreditamos que a menor exposição a BHKP China e diversificação em papel protegem a Klabin quando comparado com Suzano; (xiv) Queima de FCFE ficou em -R$5,3b. Excluindo pagamento do Projeto Caetê geração de FCF foi de +R$485m (+8% vs. Genial Est.), com redução do CAPEX para R$767 (-9,3% vs. Genial Est.); (xv) Negociando a 6,2x EV/EBITDA 25E (vs. 7x média histórica), vemos que a Klabin é uma oportunidade sólida de alocação. Reiteramos recomendação de COMPRA, com Target Price 12M de R$27,00, um upsidede +22,5%.

KLBN11 3T24: No detalhe!

Embarques de Kraftliner seguem robustos, apesar das restrições logísticas.

A companhia reportou vendas de Containerboard (kraftliner + reciclados) chegando a 133,3Kt (-1,7% vs. Genial Est.), apresentando uma queda de -5,6% t/t, mas com crescimento robusto de +30,5% a/a. Atribuímos o resultado aos seguintes fatores: (i) o ramp-up das máquinas MP27 e MP28, que mantêm um ritmo de produção satisfatório; e (ii) o aumento das exportações, que ajudaram a compensar parcialmente os (iii) impactos de atrasos logísticos na operação de containers.

Apesar da queda trimestral, o crescimento expressivo na comparação anual demonstra a retomada sólida do mercado, beneficiada pela normalização da oferta e maior demanda no setor de embalagens para a indústria não integrada. Este desempenho anual confirma a estratégia bem-sucedida de ajuste de mix da Klabin na MP28, mesmo diante de persistentes desafios logísticos, principalmente com containers. Continuamos com a percepção de que, não fossem os gargalos logísticos, o volume reportado teria sido ainda mais robusto, sinalizando uma recuperação sustentável no segmento.

Kraftliner com continuidade de alta nos preços realizados, alinhado às expectativas.

O preço realizado de kraftliner ficou em R$3.807/t (+4,7% vs. Genial Est.), com um aumento de +13,4% t/t e +13,0% a/a. Esse avanço reflete, parcialmente, as implementações de (i) reajustes de preços anunciados ao longo do ano, mas com intensidade menor nos repasses em razão do orderbook contar com pedidos que foram processados antes dos anúncios. Averiguamos que esse delay ocorre sobretudo pelas restrições nos embarques envolvendo os gargalos logísticos.

Além disso, observamos que o (ii) efeito do carry-over diminuiu neste trimestre, permitindo uma captura mais robusta dos reajustes implementados anteriormente em um contexto de mercado mais aquecido, após um período prolongado de descontos nos preços. A normalização do mercado de kraftliner, especialmente diante da menor pressão de excedente dos EUA, contribui para uma trajetória mais sólida de preços e rentabilidade.

Papel-cartão mantém bom desempenho em meio ao foco no Kraftliner.

Os embarques de papel-cartão foram reportados em 206,8Kt (+1,1% vs. Genial Est.), refletindo uma leve desaceleração de -3,2% t/t, mas ainda apresentando um crescimento expressivo de +24,8% a/a. Esse resultado confirma a (i) capacidade adaptativa da MP28, que permitiu flexibilidade na produção, mesmo com a priorização de kraftliner para capturar o momento positivo desse mercado; o (ii) impulsionamento de consumo de embalagens sustentáveis com a substituição do plástico de uso único por soluções recicláveis e biodegradáveis de fontes renováveis; e (iii) maior consumo de bebidas, em especial cerveja, juntamente com o processo de preparação para as festividades de Natal.

Todavia, o ramp-up da MP28 ainda enfrenta um processo gradual de shift de kraftliner para papel-cartão, especialmente devido ao andamento da homologação junto à carteira de clientes para grades mais específicos e de maior valor agregado, principalmente para o segmento de embalagens alimentícias, somado a volta do ritmo produtivo após a parada de manutenção da MP28.

Papel-cartão com preços estáveis.

Em relação ao preço realizado de Papel-cartão, a companhia registrou R$5.452/t (-1,0% vs. Genial Est.), mantendo-se totalmente estável no movimento sequencial e com leve contração de -0,3% a/a. Acreditamos que a variação limitada no preço se deveu ao fato de que os (i) repasses mais significativos foram efetivados anteriormente, enquanto as condições de mercado atuais se mostraram favoráveis; e (ii) de que o mix de vendas foi um pouco pior do que esperávamos. Olhando para frente, esperamos que o ramp-up da MP28 continue a agregar valor ao segmento de papel-cartão, especialmente à medida que mais grades sejam homologadas e o potencial de preço realizado seja plenamente capturado.

Caixas de papel ondulado com demanda forte e estabilização de preços.

As vendas de caixas de papel ondulado foram marcadas em 235,6Kt (-0,4% vs. Genial Est.), representando um aumento de +4,2% t/t e +4,0% a/a, impulsionado pela (i) demanda aquecida no período sazonal para os segmentos de frutas voltadas para exportação, proteínas e higiene. Vemos esse crescimento contínuo como reflexão do (i) fortalecimento da demanda acima do PIB e o (ii) impacto positivo do Projeto Figueira, ligados ao ramp-up na planta de conversão em Piracicaba (SP).

Em relação ao preço realizado, a companhia registrou R$5.802/t (-0,8% vs. Genial Est.), uma leve alta de +1,6% t/t, mas uma pequena queda de -1,0% a/a. Embora tenha tido um suave aumento, acreditamos que a companhia está dando sinais de que está focada em um mix de produtos com menor valor agregado. Os repasses anteriores têm permitido estabilidade nos preços, enquanto a Klabin aproveita o aumento de volume para maximizar sua presença no mercado, aumentando share em um segmento que está com demanda aquecida.

Sacos industriais reagem moderadamente em meio a desafios logísticos.

Os embarques de sacos industriais ficaram em 34,9Kt (-6,1% vs. Genial Est.), abaixo do que esperávamos e indicando uma leve retração de -1,2% t/t e uma queda de -2,7% a/a. Apesar de um mercado reativo, com demanda pontual aquecida no setor cimenteiro, os (i) gargalos logísticos e o (ii) efeito carry-over continuam afetando o desempenho do segmento, limitando a capacidade de crescimento de volume esperado.

Quanto ao preço realizado, este foi marcado em R$9.125/t (+2,2% vs. Genial Est.), subindo +2,3% t/t e +2,1% a/a. Os dados que acompanhamos do mercado de cimentos indicam uma leve melhora na demanda. Acreditamos ser possível que haja uma recuperação nos embarques no próximo trimestre. Entretanto, salientamos que uma possível melhora no nível de vendas ainda não se traduziu em um aumento significativo nos valores praticados. Portanto, acreditamos que a razão de elevação na realização de preços deveu-se à valorização da taxa de câmbio USD/BRL e não a um repasse que a companhia tenha conseguido implementar. Observamos os desafios na logística e no mercado externo permanecem, especialmente com maiores vendas de sacos de 25kg no exterior.

Celulose: Volumes impactados por gargalos logísticos e manutenção, enquanto preços seguem firmes.

Os embarques de BHKP totalizaram 223,6Kt (-7,6% vs. Genial Est.), registrando uma queda de -11,8% t/t e -29,0% a/a, refletindo o (i) impacto das paradas de manutenção em Ortigueira (PR) atreladas à (ii) parada pontual de 6 dias na caldeira de recuperação 1 além dos (iii) desafios logísticos persistentes, como problemas no porto de Paranaguá (PR). Esses fatores afetaram negativamente o volume, que ficou abaixo do esperado, mas alinhado com as dificuldades logísticas e operacionais que já eram previstas para o trimestre e conhecidas pelo mercado.

Quanto ao preço realizado de BHKP, a companhia reportou R$4.134/t (+8,2% vs. Genial Est.), representando uma alta de +6,5% t/t e um expressivo aumento de +57,6% a/a. Esse desempenho reflete a melhor demanda com preços seguindo as rodadas de ajustes passadas ao longo do 1S24, o que resultou em um spread positivo frente à referência do mercado, especialmente em relação ao enfraquecimento na China. Pontuamos a maior exposição da Klabin ao mercado europeu iria trazer mais resiliência no preço se comparado a pares locais de celulose, como a Suzano, que é mais exposta a China. Ainda assim, o preço realizado nos surpreendeu, acelerando bem mais que esperávamos.

Para celulose BSKP + Fluff, os embarques atingiram 97,9Kt (-2,9% vs. Genial Est.), com uma retração de -16,5% t/t e -11,9% a/a. O preço realizado foi reportado em R$5.585/t (+7,2% vs. Genial Est.), apresentando um aumento de +8,3% t/t e +20,8% a/a, impulsionado por (i) ajustes no mix de vendas e pelo (ii) impacto contínuo dos repasses anteriores. Esse spread de preços, especialmente em mercados europeus, manteve-se mais elevado em comparação ao BHKP, uma vez que o ajuste de preços frente à China demorou mais para ocorrer, conforme antecipamos em nosso relatório de prévias.

Receita líquida com crescimento anual expressivo, apesar das restrições de volume.

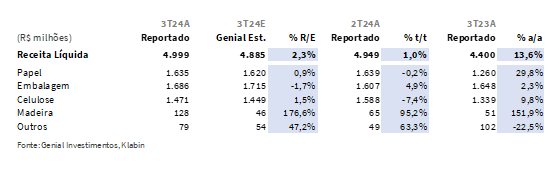

A Receita líquida consolidada ficou em R$5,0b (+2,3% vs. Genial Est.), registrando um leve aumento de +1,0% t/t e um crescimento significativo de +13,6% a/a. A unidade de negócios de Papel contribuiu com R$1,6b (+0,9% vs. Genial Est.), com uma leve retração de -0,2% t/t, mas uma expansão expressiva de +29,8% a/a, impulsionada principalmente pelo desempenho robusto do kraftliner. A divisão de Embalagens alcançou R$1,7b (-1,7% vs. Genial Est.), apresentando crescimento de +4,9% t/t e +2,3% a/a, apoiada pelo aumento nas vendas de caixas de papelão ondulado.

O segmento de Celulose registrou receita de R$1,5b (+1,5% vs. Genial Est.). Constatamos que, embora tenha sofrido uma queda de -7,4% t/t, impactado pelas paradas de manutenção e restrições logísticas que afetaram o volume de embarques, por outro lado, a divisão de negócios apresentou alta +9,8% a/a, com preços realizados que surpreenderam, inclusive em patamares bem maiores do que os praticados a/a.

COGS/t ex. paradas mostra eficiência melhor que a esperada.

O COGS/t de celulose ex. paradas foi de R$1.157/t (-5,4% vs. Genial Est.), representando uma queda de -4,0% t/t e -11,9% a/a e refletindo uma eficiência de custos melhor do que a esperada. Acreditamos que o desempenho evidencia a capacidade da companhia de otimizar gastos via (i) redução no custo de madeiras; e (ii) maior nível de superávit de energia. Julgamos que esses foram fatores importantes para arrefecer os custos, (iii) compensando a menor capacidade de diluição de custos fixos, devido a restrição de embarques ocasionadas pelas paradas de manutenção em plantas importantes, incluindo as unidades de Ortigueira (PR), Correa Pinto (SC) e MP28 (PR). Do lado negativo, incluímos o (iv) gasto mais elevado com combustíveis e químicos, explicado pelo maior consumo específico e aumento nos preços.

COGS/t incluindo paradas tem forte elevação.

Por outro lado, o COGS/t de celulose incluindo paradas subiu significativamente para R$1.695/t (-8,1% vs. Genial Est.), representando um aumento de +40,7% t/t e +19,7% a/a. Acreditamos que essa elevação expressiva se deveu à (i) menor capacidade de diluição de custos fixos, resultado direto das restrições de volumes enfrentados no trimestre (+R$212/t); e (ii) ao custo com materiais e serviços específicos contratados durante a parada de manutenção (+R$326/t). A combinação das manutenções programadas e das limitações operacionais levou a uma alta nos custos totais (+R$538/t ou -11% vs. Genial Est.), comprometendo o efeito diluidor que costuma ser alcançado com volumes mais altos.

O COGS total nominal atingiu R$3,4b (+23% vs. Genial Est.), subindo +9% t/t e +7% a/a. Esse aumento acabou refletindo diretamente o impacto das paradas de manutenção e as limitações de volume, além de gastos maiores na integração de papel e embalagens frente ao que esperávamos. Esse incremento, além do já premeditado e discorrido anteriormente, foi impactado pelo aumento no custo de pessoal e serviços, devido a contratação de serviços pós parada geral em Ortigueira (PR).

EBITDA Ajustado apresentando leve recuo t/t e forte expansão a/a.

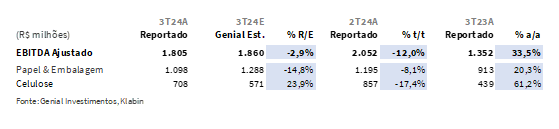

O EBITDA ajustado consolidado foi reportado em R$1,8b (-2,9% vs. Genial Est.), com uma queda de -12,0% t/t, mas um expressivo crescimento de +33,5% a/a. O segmento de Papel e Embalagem foi o principal impulsionador do resultado, com um EBITDA de R$1,1b (-14% vs. Genial Est.), representando uma redução de -8,1% t/t, mas uma alta de +20,3% a/a. Esse desempenho foi favorecido pelo (i) forte desempenho do kraftliner e das caixas de papelão ondulado, que continuam a se beneficiar volumes em bons patamares; e pela (ii) alta de preços realizados em ambas as categorias. Os gastos mais altos para a integração foram responsáveis pela performance um pouco mais fraca do que esperávamos. Ainda assim, acreditamos que mais disponibilidade de celulose no trimestre que vem, pelo restabelecimento das operações devem voltar a abaixar os custos.

A unidade de negócios de Celulose registrou um EBITDA de R$708m (+23% vs. Genial Est.), embora tenha sofrido uma queda de -17,4% t/t, atingiu um aumento significativo de +61,2% a/a. A desaceleração sequencial no EBITDA de Celulose reflete o (i) impacto da parada de manutenção em Ortigueira (PR) no COGS/t; e (ii) redução nos volumes embarcados devido às restrições de capacidade operacional, mitigados pela (ii) alta expansão nos preços realizados, que são mais expostos a dinâmicas mais resilientes na Europa.

Lucro líquido impulsionado pela descompressão do resultado financeiro.

A companhia chegou em um lucro líquido de R$729m (-0,3% vs. Genial Est.), marcando um expressivo aumento de +131,4% t/t e +198,1% a/a. Esse forte desempenho foi impulsionado pelo (i) incremento de resultado operacional que compensaram menor capacidade de diluição de custos fixos; e (ii) uma descompressão no resultado financeiro (-28,4% t/t), beneficiada pela redução da variação cambial da dívida. Embora a média da taxa de câmbio USD/BRL tenha subido durante o trimestre, o valor de fechamento (EoP) contraiu para 5,45 (vs. 5,56 2T24), reduzindo a pressão sobre o endividamento. A margem líquida foi reportada em 14,6%, uma expansão de +8,2p.p. t/t e +9,0p.p. a/a, refletindo um avanço significativo na rentabilidade da companhia.

Nossa visão e recomendação

Projeto Plateau: Estratégia de desalavancagem, mas com pontos de risco.

A Klabin anunciou o Projeto Plateau, voltado para monetizar ativos florestais e acelerar a desalavancagem, garantindo autossuficiência em madeira por meio de parceria com uma TIMO (Timber Investment Management Organization). A estrutura envolve a criação de quatro SPEs, com a Klabin detendo 57% de participação e a TIMO fornecendo R$1,8b, dividido duas parcelas até o 2T25, além de um possível aporte adicional de +R$900m. A capitalização visa reduzir a alavancagem da companhia, melhorando a liquidez de curto prazo, além de gerar sinergias para otimizar o custo de extração de madeira.

Apesar de ver benefícios nítidos no curto prazo para a Klabin, nossa percepção é que o projeto apresenta riscos no médio e longo prazo. Entendemos que há uma possibilidade de a TIMO exigir mais retorno no projeto via recebimento pelo fornecimento de madeira, caso os fluxos de dividendos auferidos não sustentem um bom nível de VPL na ótica da própria TIMO. Se por um lado a recente redução da política de dividendos para 10-20% do EBITDA ajustado (vs. 15-25% anteriormente) aponta para um maior compromisso com a desalavancagem, e reduz o valor implícito que a Klabin estaria ressarcindo a TIMO pela injeção de fluxo de caixa, por outro lado, isso limita o retorno aos acionistas. Tão logo, teríamos que ter mais abertura sobre quais são as condições de preço e disponibilidade de madeira que a companhia estaria comprando das SPEs. Isso não foi divulgado pela Klabin até o presente momento. Sugerimos a leitura do nosso relatório dedicado ao tema para maior compressão do nosso ponto de vista (link).

Preço de celulose parece que já fez fundo neste ciclo.

Com várias rodadas de repasses no 1S24, o cenário de preço para celulose mudou drasticamente ao final do 3T24, com uma forte contração nos preços, especialmente para a BHKP (US$560/t vs. US$720/t antes da queda). Esse movimento foi causado por dois fatores principais: (i) a pressão sobre as margens dos produtores de papel não integrados na China, particularmente no segmento de tissue, e (ii) o início das operações de grandes projetos, como o projeto Cerrado da Suzano em Ribas do Rio Pardo (MS) e uma nova linha de celulose da Liansheng na província de Fujian, na China. Essas adições de capacidade somarão ~4Mtpa após o ramp-up, aumentando a oferta e levando o mercado a reajustar os preços para baixo.

Esperamos uma estabilização em US$570/t até o final de 2024 e recuperação dos preços até US$620/t no início do 2S25 na China. Em regiões que seguem o índice europeu FOEX, preços subiram em média +2% t/t para a BHKP e +7% t/t. Destacamos que essa referência europeia é particularmente relevante para a Klabin, uma vez que, já sendo mais alinhada a curva Europa para reabastecimento doméstico, a companhia tem buscado reduzir cada vez mais sua exposição mercado chinês nas exportações, onde a demanda permaneceu fraca durante 2/3 do trimestre.

Papel e Embalagens: expansão e sazonalidade suportam bom momento.

O segmento de papel continua demonstrando resiliência, impulsionado pela sazonalidade favorável e pela expansão com o ramp-up da MP28 (Kraftliner e Papel-cartão). Ambas as categorias de produto subiram duplo digito as vendas na base a/a, mostrando que a companhia está com um novo patamar de produção e que o mercado possui absorção de volumes altos, considerando que os preços não caíram. Pelo contrário, vimos um aumento significativo de preços em Kraftliner, que retomou a rentabilidade. Isso é uma evidência do quão diferente é a unidade de negócios de papéis e embalagens frente ao negócio de celulose, que sucumbe quando adições de capacidade ocorrem, alterando a precificação, por ser um segmento com dinâmicas mais comoditizadas.

Estamos particularmente animados também com o segmento de embalagens, em virtude do Projeto Figueira (caixas de papel ondulado). O volume de embarques de caixas de papel ondulado aumentou +5,3% em m2 e +4,0% t/t em toneladas, destacando o sucesso do Eukaliner na redução de gramatura. A demanda por embalagens tem se mostrado forte, com crescimento acima do PIB. Voltando para o mercado de Kraftliner, a companhia anunciou um aumento de preço em agosto, embora o impacto tenha sido parcialmente atrasado por um orderbook ainda com registro de vendas em preços defasados. Acreditamos no 4T24 o preço realizado deve continuar subindo.

Klabin vs. Suzano: resiliência diferenciada na queda dos preços de celulose.

Mesmo atuando no mesmo setor, acreditamos que Suzano e Klabin possuem diferenças consideráveis na estratégia de comercial. A Klabin, por sua diversificação em papel, embalagens e celulose (com BHKP e BSKP em seu portfólio), mostra-se mais resiliente em comparação à Suzano, que é focada na venda de celulose de mercado, apenas de BHKP e exposta majoritariamente ao mercado chinês. A expectativa de queda nos preços da celulose no 2S24 deve impactar mais a Suzano, cujos resultados têm alta correlação com o preço da commodity, enquanto a Klabin, com uma exposição maior ao mercado europeu, deve suportar melhor as pressões no setor.

Embora o momento do ciclo não seja favorável (com a celulose perto do custo marginal do produtor), acreditamos que ambas as companhias estão descontadas por motivos diferentes. A avaliação de mercado da Suzano não parece conter os benefícios do aumento do FCF yield relacionado ao projeto Cerrado. Por outro lado, acreditamos que muitos investidores não compreendem com clareza o case da Klabin e o bom momento da companhia na execução de projetos em papel e embalagens, penalizando-a irracionalmente pelo ciclo da celulose.

Queima de FCFE em -R$5,4b, em linha com o projetado.

A companhia enfrentou uma queima de fluxo de caixa (FCFE) significativa de -R$5,4b (-3% vs. Genial Est.), devido ao pagamento do Projeto Caetê (aquisição de terras da Arauco), que originou um desembolso de -R$6,3b no 3T24. Em relação ao CAPEX, verificamos a redução de -10% t/t para R$767m (-9% vs. Genial Est.), enquanto o EBITDA ajustado desacelerou sequencialmente para R$1,8b (-12% t/t), mantendo-se em linha com as nossas projeções, crescendo +33% a/a, adjunto de uma liberação de capital de giro maior que a antecipada, em R$464m (+8% vs. Genial Est.). Esses elementos, geraram um FCF de +R$485m, o que atenuou o efeito do pagamento do Projeto Caetê. A alavancagem em USD fechou em 3,9x Dívida líq./EBTIDA (+0,7x vs. 2T24). Esse aumento já era previsto por nós, e deve fechar o ano em 3,7x Dívida líq./EBTIDA 24E.

JCP anunciado em meio a redução na política de dividendos.

Conforme antecipado em relatórios anteriores, o comprometimento de caixa pelo Projeto Caetê dificultaria o cumprimento dos patamares mais altos de sua política de dividendos. Desde o início do ano, alertamos aos investidores que a companhia provavelmente ficaria fora ou no mínimo, atenderia o low da política de dividendos anterior. Em consonância com a nossa análise prévia, a Klabin ajustou recentemente a política para 10-20% do EBITDA ajustado, reduzindo nossa projeção de Dividend Yield 24E para 5,1% (anteriormente 5,5%). Como já mirávamos da banda inferior da política, a queda de dividendos em 24E será menor. Para o ano que vem, provemos um Dividend Yield 25E de 5,5% (vs. 7% anteriormente). A Klabin anunciou o pagamento de JCP de R$0,34/ação para as units (6,3% de yield anualizado), com data ex. em 12 de novembro.

Verde, da cor do dinheiro!

Em nossa opinião, a companhia continua a oferecer uma combinação única de resiliência para gestores de fundos locais que buscam se expor ao setor de papel e celulose e crescimento em um ambiente de transição de venda direta de celulose de mercado para segmentos de papel e embalagens, com a performance navegando melhor pela turbulência da temporada de preços baixos da commodity. Sabemos que o FCF é uma crítica de alguns investidores com quem temos contato, mas para nós, a cor da Klabin é verde, como o dinheiro. A companhia está começando uma nova fase de rentabilidade, e ainda assim está sendo negociada a 6,2x EV/EBITDA 25E (abaixo da média histórica de ~7x), indicando um valuation atraente.

Dada a estimativa de (i) desempenho resiliente no 3T24, apesar da queda do preço da celulose na China, (ii) a iminente redução da alavancagem pelo Projeto Pateau, ajudando a reavaliar as taxas de desconto aplicadas à companhia; e (iii) o progresso contínuo nas operações com os outros projetos que estão em ramp-up, como Figueira e MP28, reiteramos nossa recomendação de COMPRA, com um Target Price 12M de R$27,00, representando um upside de +22,50%.