Pontos de destaque:

(i) Estimamos um crescimento de receita, tanto na base anual quanto sequencialmente, devido a maiores volumes e impulsionado pelo Brasil; (ii) Brasil deve ser o principal destaque positivo, em virtude da forte demanda no mercado interno e à alta oferta de gado no país; (iii) Austrália deve seguir se beneficiando do ciclo de cordeiros positivo; (iv) Paraguai deve continuar contribuindo positivamente para as margens do consolidado; (v) Uruguai deve apresentar um crescimento de receita na base anual, porém cair sequencialmente, devido a menores volumes; (vi) Colômbia e Argentina devem ser os principais destaques negativos, com o baixo desenvolvimento do mercado colombiano e a alta volatilidade macroeconômica da Argentina; (vii) Resultado financeiro deve piorar devido a maior dívida bruta e a questões cambiais, levando a companhia a obter um prejuízo; (viii) Geração de caixa deve ser positiva em virtude de uma liberação de capital de giro, via redução da conta de estoques; (ix) Estamos otimistas com a demanda estrutural chinesa pela proteína bovina a longo prazo, mas no curto prazo esse apetite deve ser mais moderado; (x) Reiteramos recomendação de COMPRA com Target Price 12M de R$9,00.

A Minerva vai reportar o seu resultado do 1T24 no dia 08 de maio, e, neste relatório, vamos apresentar as nossas expectativas para os números da companhia. Do lado positivo, projetamos que este trimestre apresente um avanço de receita, tanto anualmente quanto sequencialmente, impulsionado por volumes mais fortes no Brasil, devido a uma demanda interna bastante aquecida.

Esperamos também uma pequena expansão na margem EBITDA na base anual, devido aos ciclos do gado positivos no Brasil e Paraguai, e ao ciclo positivo de cordeiros na Austrália. Para dinâmicas de fluxo de caixa, destacamos que deverá ocorrer uma liberação de capital de giro, em contrapartida da redução da conta de estoques no balanço patrimonial, o que elevará a geração de fluxo de caixa (FCF) do 1T24.

Do lado negativo, esperamos que tanto a Colômbia quanto a Argentina, entreguem resultados desanimadores, devido ao mercado colombiano pouco desenvolvido e com altos custos de gado, e a uma elevada volatilidade macroeconômica na Argentina. Por fim, no Uruguai, devemos ver um pequeno avanço na receita liquida na base anual, mas uma queda brusca sequencialmente devido a menores volumes.

Projetamos também que a companhia entregue um prejuízo no 1T24, devido a uma piora do resultado financeiro por questões cambiais e uma maior dívida bruta. Destacamos que o processo de aprovação por parte do Cade com relação a compra das 16 plantas de abate da Marfrig, tem demorado mais do que gostaríamos, o que nos preocupa e mantém incertezas sobre a tese.

Valuation e rating. Olhando adiante, projetamos que a Minerva siga se beneficiando (i) do ciclo pecuário positivo no Brasil e no Paraguai; (ii) do ciclo positivo de cordeiros na Austrália; (iii) de um gradual aumento da oferta de gado no Uruguai e (iv) de um aumento contínuo de exportações de carne bovina para os EUA.

Acreditamos que os EUA devem continuar elevando suas importações de carne bovina de outros países devido ao ciclo negativo que deve persistir no país até o final de 2024.Em nossa visão, os EUA devem importar um volume maior de carne bovina de outros países, devido ao ciclo pecuário negativo que deve perdurar no país até o final de 2025. O nível de exportação da América do Sul para os EUA já subiu no 1T24, e vemos espaço para ele também crescer nos trimestres seguintes.

A despeito da volatilidade dos papéis em virtude das incertezas geradas pela aquisição e extensão do prazo de aprovação pelo Cade, enxergamos que a situação operacional da Minerva deva seguir positiva e ser a mais forte entre seus peers ao longo de 2024. Assim, reiteramos nossa recomendação de COMPRA com Target Price 12M de R$ 9,00.

Prévia 1T24

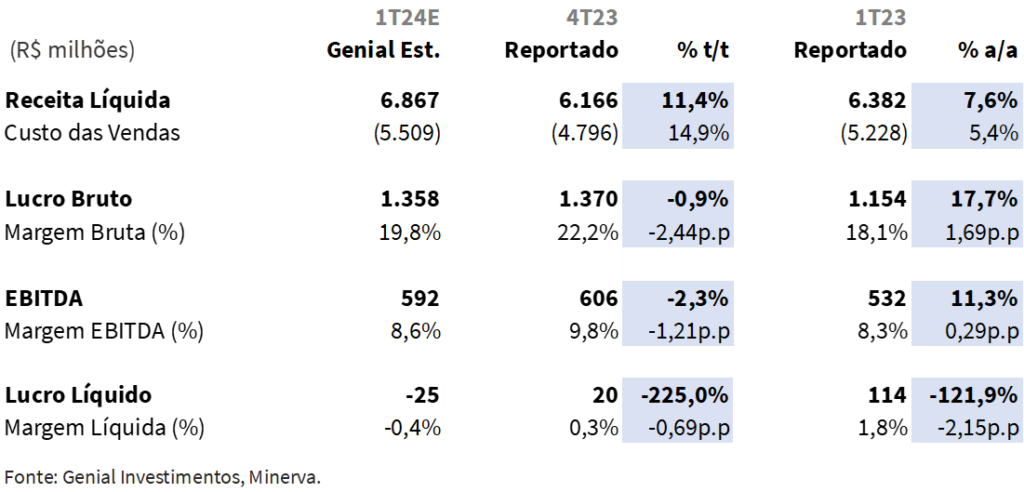

No 1T24, projetamos uma receita de R$6,9b Genial Est. (+7,6% a/a). Estimamos também um EBITDA de R$592m Genial Est., crescimento de +11,3% a/a, equivalente a uma expansão de +0,3p.p. a/a na margem EBITDA, a qual deve alcançar, assim, 8,6. Projetamos ainda um prejuízo de -R$25m, devido a uma piora no resultado financeiro decorrente de uma maior dívida bruta.

Minerva: Variação Anual e Trimestral

Do lado positivo, um crescimento de receita impulsionado pelo Brasil e pela Austrália, boa margem EBITDA e uma geração de caixa positiva. Neste trimestre, devemos ver um avanço relevante no top-line (+11,4% t/t e +7,6% a/a), impulsionado pelo Brasil, no qual vimos uma forte demanda no mercado interno, que deve ter contribuído para maiores volumes, ainda que os preços de venda tenham permanecido flat.

Em relação a margem EBITDA, devemos ver uma pequena expansão de +0,3p.p. a/a, viabilizada, principalmente, pelo ciclo do gado positivo no Brasil e no Paraguai, e pela favorabilidade do ciclo de cordeiros na Austrália. Além disso, ao contrário do que tipicamente ocorre nos 1Ts, especialmente nesse 1T24 devemos ver uma liberação mais forte do capital de giro, em razão da retomada de embarques causando uma redução na conta de estoques dentro do balanço patrimonial. A companhia construiu um estoque grande no 4T23 para exportar um maior volume aos EUA no 1T24.

As ações de minerva caíram ~15% YTD. Por que mantivemos o rating de compra? Acreditamos que o papel está sendo penalizado de maneira mais forte do que deveria pela demora da aprovação do Cade sobre os ativos da Marfrig, conforme já comentamos. Isso eleva bastante o grau de incerteza a cerca da operação, que incialmente já trazia uma desconfiança singular por boa parte do mercado, devido ao seu tamanho e as premissas que supostamente são agressivas em termos de timing para capturar sinergias e capital de giro necessário.

Com a demora, concordamos que os sinais não são positivos, uma vez que a janela de tempo para aproveitar o ciclo positivo com essas plantas vai se estreitando, além da multa por atraso, que aumenta os custos da aquisição. Por outro lado, vemos outros pontos interessantes no case, e demos um voto de confiança para a companhia mesmo com um 4T23 operacionalmente fraco.

Portanto, é importante frisar que vimos os dados de mercado apontando para um aumento de importação de carne bovina nos EUA com origem da América do Sul durante o 1T24, e, em especial, do Brasil. Isso ocorreu pelo fato da cota “Outros” ter sido preenchida ao final de fevereiro (vs. ao final de março, como ocorreu em 2023).

Acreditamos que o mercado norte americano, por estar sendo pautado por uma demanda resiliente pela proteína bovina e por custos altos com o gado local, deva seguir importando maiores volumes da América do Sul, mesmo excedendo a cota de importação, o que representa um vento favorável para a Minerva. Apesar do momento ruim da companhia com os ruídos trazidos pela demora do Cade em aprovar o deal com a Minerva, nos pautamos nessa crença sobre as importações nos EUA para continuarmos reiterando nosso rating de COMPRA.

Do lado negativo, um possível prejuízo a despeito do operacional favorável no consolidado, Colômbia e Argentina desanimadoras, e Uruguai em queda de receita. Com uma dívida bruta mais alta, devido a aquisição de ativos da Marfrig, e a variação cambial ocorrida no trimestre, devemos ver uma piora relevante no resultado financeiro da companhia, o que deve contribuir para que ela entregue um número negativo em seu bottom-line.

Além disso, devemos ver a Colômbia se mantendo como um dos maiores destaques negativos do consolidado, uma vez que seu mercado segue pouco desenvolvido, e, atualmente, seu rebanho segue como um dos mais caros da América do Sul, e a Argentina também se destacando negativamente, devido a um cenário macroeconômico volátil no país, ainda que projetemos um tímido avanço nos volumes.

No Uruguai, devemos ver um pequeno crescimento de receita na base anual, porém, uma queda sequencial brusca, devido a volumes menores. Vale notar, no entanto, que a oferta de gado no país vem aumentando gradualmente no país, e isso deve, ao menos, ajudar o país a não ser um detrator de margens do resultado consolidado.

Nossa visão e recomendação

Para os próximos trimestres, do lado positivo, esperamos que (i) o Brasil e o Paraguai sigam sendo beneficiados por ciclos pecuários positivos; (ii) Austrália continue aproveitando o ciclo positivo de cordeiros e ajudando, junto com o Brasil e o Paraguai, a impulsionar as margens do consolidado, e (iii) o Uruguai siga um caminho gradual de melhora, com melhora na oferta de gado no país.

Já do lado negativo, vemos (i) a Colômbia não entregando grandes avanços em seu operacional, dado que o mercado local deve seguir incipiente no curto e médio prazo e (ii) a Argentina enfrentando um cenário desafiador e entregando números fracos devido ao difícil ambiente macroeconômico local.

No consolidado, projetamos um top-line pautado por um avanço nos volumes na maioria das regiões, de ~11% a/a, ao passo que o preço médio de venda da proteína bovina no mercado global deve seguir relativamente flat, crescendo, no máximo, ~4% a/a. Isto decorre de nossa visão de que, ainda que a demanda estrutural chinesa por carne bovina seja crescente no longo prazo, ela deve seguir um ritmo mais gradual, embora ainda incremental, no curto e médio prazo. Para as margens, estimamos uma expansão sequencial e gradual, impulsionada por Brasil, Paraguai e Austrália.

Todos de olho no Cade. O maior foco dos investidores no momento é no prazo de aprovação da aquisição dos ativos da Marfrig pela Minerva por parte do Cade, dado que quanto mais longo ele for, menos tempo a Minerva possuirá para aproveitar o momento favorável do ciclo pecuário no Brasil. Nota-se que o mercado avaliou a aquisição como cara (~R$7,5b com EV/EBITDA de 5x), e que acreditamos que a companhia posse ter se deixado levar pela favorabilidade atual do ciclo, e agido com pouca prudência.

Assim, enxergamos os papéis se mantendo lateralizados no curto prazo, mesmo com a posição operacional sólida da Minerva frente aos seus pares, e com os ventos favoráveis que devem contribuir positivamente para a companhia este ano.

No entanto, em nossa visão, as incertezas em relação a aquisição, e a fuga de capital decorrente da forte redução de payout para este ano, já estão no preço do papel. Além disso, vemos a companhia descontada em relação ao seu operacional favorável para o ano, e seguimos gostando da tese de diversificação geográfica da Minerva, a qual possibilita uma interessante estratégia de arbitragem.Desse modo, reforçamos nossa recomendação de COMPRA com Target Price 12M de R$ 9,00.