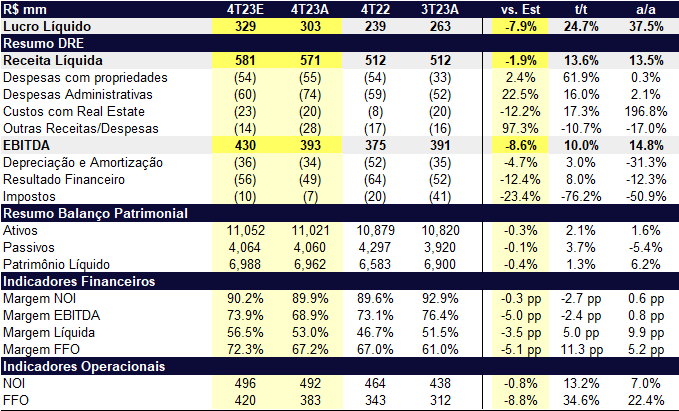

O lucro de Multiplan totalizou R$ 303m, ficando 8% abaixo das nossas expectativas e 4% abaixo do consenso, impactadas por uma despesa administrativa acima da esperada, muito por conta de provisão/pagamento de bônus. Ainda assim, como veremos, o operacional e financeiro da Multiplan continuam extremamente sólidos, pavimentando um caminho de crescimento para os próximos anos via expansões e crescimento natural das vendas.

Mesmo com um resultado sólido operacional, a quebra de expectativa nas linhas debaixo devem pesar um pouco sobre o resultado. Assim, esperamos uma reação neutra do mercado. As nossas expectativas futuras nos levam a acreditar que ainda há um desconto do real valor da Multiplan e do seu preço a mercado, reforçando nossa recomendação de Compra com preço-alvo de R$ 36,00 e P/FFO 2024E de 12,2x (FFO yield de 8,2%).

Vendas dos lojistas continuam a impulsionar resultados

As vendas no 4T23 somaram um recorde histórico para a Multiplan, atingindo R$ 6,9b e representando um crescimento de 9,6% a/a. Preliminarmente, o mês de janeiro também mostra boa atividade de vendas, seguindo próximo dos dois dígitos de crescimento (+8,9% a/a). Correlacionado com as vendas, o SSS cresceu 8,8% (vs. 9,4% de Iguatemi), com praticamente todos os segmentos crescendo em linha com este valor, exceto lojas de artigos do lar e escritório (crescimento de 2,7% em 2023, abaixo da inflação anual).

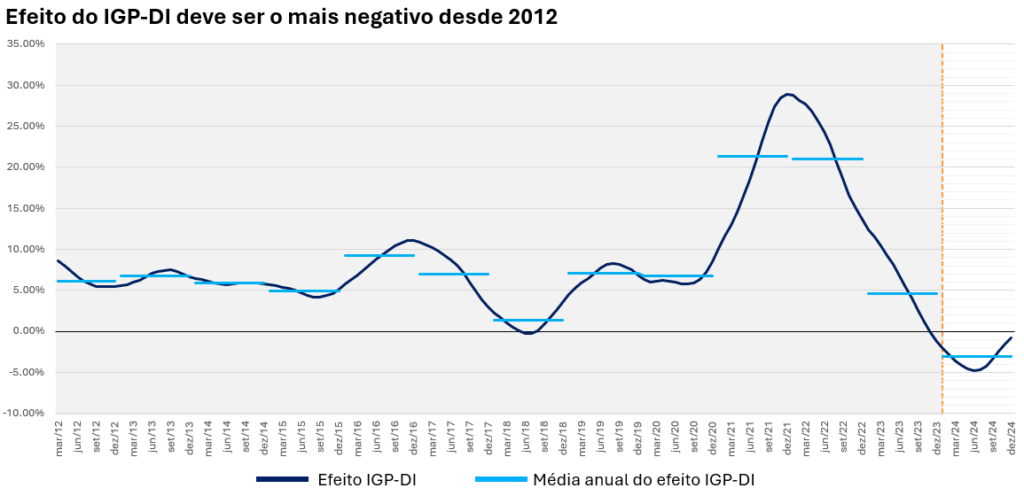

O SSR (aluguel em mesmas lojas) cresceu 4,6%, bem abaixo do SSS no mesmo período, como consequência de um efeito de reajuste do IGP-DI fraco (lembrando que o IGP-DI 12m está em território negativo desde setembro). Mesmo assim, de forma geral, os contratos de locação contam com cláusula de reajuste nulo em caso de indexador negativo, assegurando esta descorrelação entre o SSR e o IGP-DI. A diferença entre SSR/SSS implicam também na normalização do custo de ocupação em um patamar saudável, atingindo 12,4% no trimestre vs. média de 12,3% nos últimos 5 anos.

Sofrendo pelo sucesso

Os shoppings da Multiplan estão muito cheios. A taxa de ocupação do trimestre ficou em 96,3%, 1,2p.p. acima do 4T22 e 0,3p.p. acima da média histórica para um quarto trimestre dos últimos 10 anos. Vários shoppings estão com taxa de ocupação acima de 99%, pressionando a administradora por expansões e permitindo leasing/re-leasing spreads positivos (o que acreditamos ser a bala de prata para o problema do IGP-DI nos próximos trimestres). Esta demanda por espaços nos seus shoppings parece muito justificável, afinal de contas, os shoppings da Multiplan vendem em média 2x mais por metro quadrado quando comparado à média brasileira. Com nível de ocupação tão elevado, as expansões em andamento devem ter retornos rápidos e boa aceitação do público e lojistas.

Ainda relacionado à demanda alta pelos espaços da Multiplan, a taxa de inadimplência continuou em patamar negativo neste trimestre (-1,1%), como consequência da recuperação de aluguéis atrasados.

Nem tudo são flores

Do ponto de vista financeiro, o resultado de Multiplan foi sólido, com apenas uma pedra no caminho. A receita líquida totalizou R$ 571m (+13,5% a/a), ficando levemente abaixo das nossas expectativas otimistas. Ao mesmo tempo, o custo com propriedades se manteve praticamente estável a/a, implicando em uma margem NOI de 90%, patamar no qual a Multiplan se manteve em praticamente todo o ano. No entanto, as despesas administrativas impactaram negativamente o resultado devido a um bônus mais gordo neste ano, ficando R$ 14m acima do que esperávamos. Com isso, e somado ao efeito de um imposto mais benigno (como consequência do benefício fiscal sobre R$ 240m de JCP no trimestre), o lucro foi de R$ 303m, abaixo das nossas expectativas de do consenso. O FFO acompanhou, totalizando R$ 383m (vs. R$ 420m esperado).

Não sejamos hipócritas: mesmo que não esperássemos um bônus mais gordo neste final de ano, seria injusto que não houvesse uma remuneração adicional para um ano tão positivo para a companhia. A expectativa mais positiva do nosso lado parece mais um erro nosso em reconhecer uma bonificação adequada do que um uma generosidade excessiva da Multiplan. Dito isto, acreditamos que o impacto de um lucro mais fraco deve compensar o resultado operacional positivo, levando a uma reação neutra/marginalmente negativa do mercado.

No mais, a alavancagem segue em patamar historicamente muito baixo, praticamente estável t/t (1,38x dívida líquida/EBITDA). Com isso, o caminho está livre para a Multiplan crescer. Já são mais de 70k m² de expansões planejadas para os próximos 3 anos, que podem ser facilmente pagas com o próprio FFO da companhia (R$ 1,3b de FFO esperado para 2024 e crescendo).