No seguro auto, os dados da Porto indicam um desempenho fraco em julho em termos de prêmios emitidos, mas isso foi compensado por uma sinistralidade bem abaixo da média do mercado, sugerindo que a Porto optou por perder participação de mercado para proteger sua rentabilidade. Já os segmentos Patrimonial e Vida apresentaram crescimento mais acelerado que o auto, com uma melhora significativa na sinistralidade, o que deve resultar em maior rentabilidade.

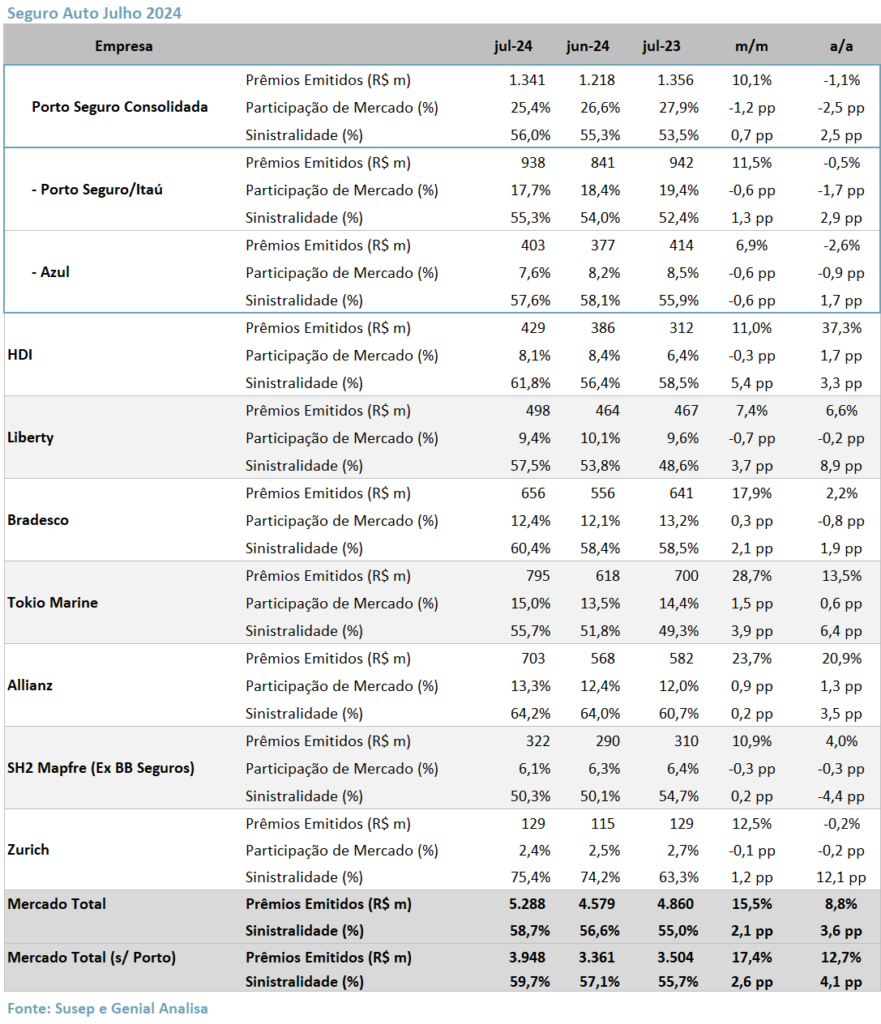

No seguro de veículos, a Porto registrou uma retração de prêmios emitidos de -1,1% a/a, totalizando R$ 1,34 bilhão, bem abaixo do mercado ex-Porto, que cresceu +12,7% a/a. Essa queda resultou em uma perda significativa de market share no mês (-1,2pp m/m, -2,5pp a/a).

Por outro lado, o índice de sinistralidade da Porto Auto apresentou uma piora bem menor que a do mercado, com alta de +0,7 pp m/m e +2,5 pp a/a, totalizando 56,0%. Em comparação, o índice de sinistralidade do mercado (excluindo Porto) piorou +2,6 pp m/m e +4,1 pp a/a, atingindo 59,7%. Acreditamos que a Porto priorizou a proteção da rentabilidade em detrimento de uma expansão mais agressiva de vendas. Os prêmios ganhos (receita) também acompanharam a desaceleração dos prêmios emitidos, crescendo apenas +3,2% a/a e +2,4% m/m, totalizando R$ 1,34 bilhão.

Apesar da desaceleração no segmento de Auto, um mercado mais maduro que não deve apresentar crescimento substancial nos próximos anos, reiteramos nossa tese construtiva da Porto. Acreditamos que o crescimento mais acentuado em unidades com maior rentabilidade (ROE) deve impulsionar uma melhora na rentabilidade do consolidado, superando 20% nos próximos períodos. Vemos os segmentos patrimonial e vida, que oferecem margens superiores às do seguro de automóveis, como os principais impulsionadores da rentabilidade da vertical de Seguros. Além disso, as verticais de Saúde e Bank, com crescimento e rentabilidade superiores ao Auto, também devem contribuir para elevar a rentabilidade do conglomerado. Enxergamos a empresa negociando a múltiplos atrativos, com P/L 2024e de 9,0x, P/L 2025e de 7,7x e P/VP 2024e de 1,8x. Dessa forma, reiteramos nossa recomendação de COMPRAR, com o preço-alvo de R$ 44,5.

Prêmios Emitidos Jul/24: Crescimento m/m, mas retração a/a

Sinistralidade Jul/24: Sob controle

Seguro Auto Jul/24: Perda de market share em detrimento de fortes aumentos na sinistralidade

Auto: Prêmios desaceleram, mas sinistralidade melhor que a do mercado

Prêmio Emitido

Em jul/24, na comparação anual, os prêmios emitidos apresentaram um fraco desempenho, totalizando R$ 1,34b (-1,1% a/a). Os prêmios ficaram abaixo do crescimento do mercado (ex-Porto) que evoluiu +12,7% a/a. Por outro lado, na comparação mensal, a Porto apresentou uma evolução de +10,1% m/m.

O mercado (ex-porto) apresentou uma expansão de prêmios de +17,4% m/m e +12,4% a/a, totalizando R$ 3,9 bilhões.

Prêmio Ganho

No mês, os prêmios ganhos apresentaram uma expansão mais fraca de +3,2% a/a e +2,4% m/m, totalizando R$ 1,34 bilhões. A fraca expansão dos prêmios ganhos em julho é reflexo da desaceleração do volume de vendas (prêmios emitidos) nos últimos meses.

Sinistralidade

Em jul/24, o índice de sinistralidade apresentou um leve aumento de +0,7pp m/m e +2,5pp a/a, totalizando 56%.

A sinistralidade do mercado (ex-porto) foi de 59,7% (+2,6pp m/m e +4,1pp a/a).

Comissionamento

O índice de comissionamento apresentou uma leve redução de -0,2pp m/m, mas aumentou +1,5pp a/a, chegando a 21,1%.

O comissionamento do mercado, excluindo Porto, foi de 19,7% (-0,8pp m/m e +1,5pp a/a).

Market Share Auto: Perda de participação de mercado

A Porto seguiu como líder de mercado no mês, apesar de ter apresentado uma retração relevante de -1,2pp m/m e -2,5pp a/a no market share, ficando com uma participação de mercado de 25,4% em jul/24.

No acumulado dos 7M24, a Porto apresentou R$ 8,9 bilhões em prêmios emitidos versus o segundo colocado HDI/Liberty com R$ 5,8b. Assim, nos 7M24, a Porto está com um market share de 27,7% (estável a/a) vs 17,9% (+0,9pp a/a) da HDI/Liberty.

Patrimonial + Transporte: Crescimento de prêmios e sinistralidade melhor a/a

Os prêmios emitidos apresentaram aumento de +4% m/m e +13% a/a, ficando em R$ 260m. Já os prêmios ganhos apresentaram estabilidade na comparação mensal e aumento interessante de +14,2% a/a, chegando em R$ 240m.

O destaque ficou com o índice de sinistralidade que apresentou uma forte queda -4,1pp m/m e -5,3pp, ficando em 26,4%.

O índice de comissionamento diminuiu levemente em -0,9pp m/m para 27,9%, mas piorou marginalmente em +0,6pp a/a.

Vida: Queda da sinistralidade m/m e a/a

Os prêmios emitidos apresentaram um crescimento de +7% m/m e +7% a/a, totalizando R$ 150m. Já os prêmios ganhos apresentaram estabilidade m/m e crescimento de +8,3% a/a.

O destaque em Vida também foi o índice de sinistralidade que apresentou queda acentuada de -9,3pp m/m e -6,7pp a/a, chegando a 27,8%.

O índice de comissionamento também apresentou uma leve contração, com melhora de -0,4pp m/m, mas aumento de +0,3pp a/a, ficando em 30,7%.