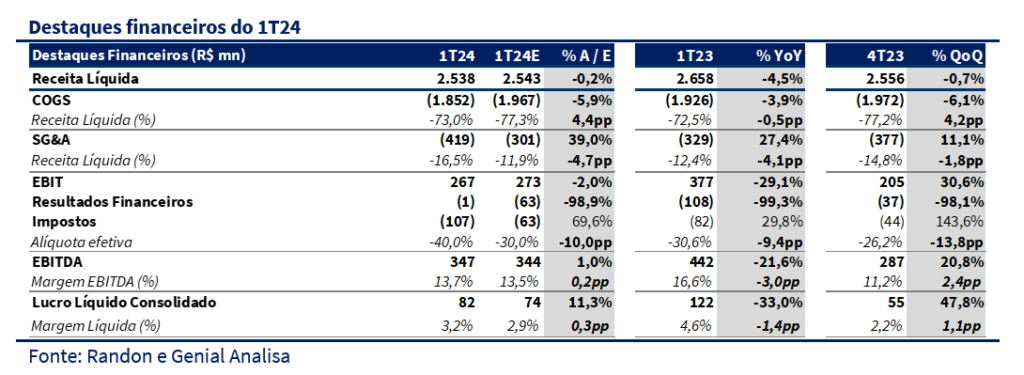

Embora a Randon tenha apresentado resultados alinhados às nossas estimativas e às expectativas do mercado, o desempenho no 1T24 foi ruim. No consolidado, observamos uma queda na receita, compressão da margem EBITDA e redução do lucro líquido em relação ao ano anterior. A receita líquida totalizou R$ 2,5 bilhões (-4,5% a/a e -0,7% t/t), impactada pela necessidade de paralisação das operações por 6 dias devido à atualização do sistema ERP. O EBITDA somou R$ 347 milhões (-21,6% a/a e +20,8% t/t) resultando em uma margem de 13,7% (-3,0pp% a/a e + 2,4pp t/t). Apesar do lucro líquido maior que o projetado, os R$ 82 milhões foram favorecidos por variações cambiais e ganhos de correção monetária sobre as operações situadas na Argentina. Sem isso, os números teriam ficado muito próximo das nossas estimativas.

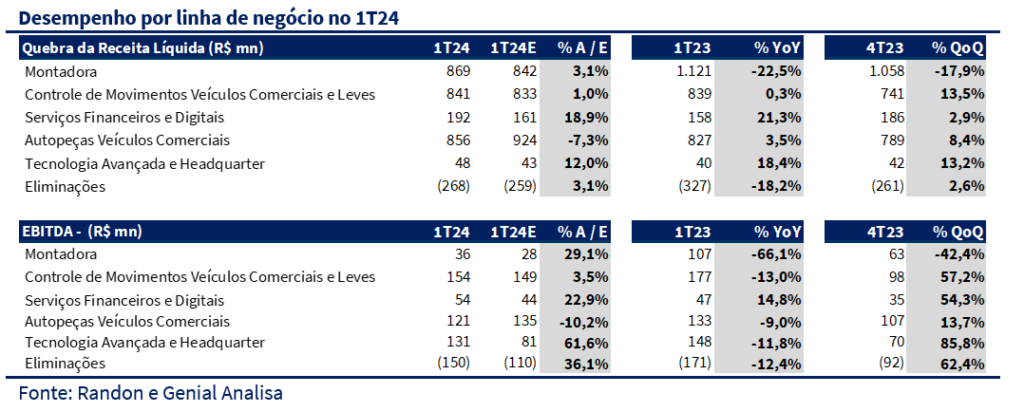

A divisão de montadora foi o grande destaque negativo do trimestre. Os números reportados confirmaram várias das nossas preocupações, evidenciando desafios significativos tanto nos mercados internos quanto externos naquela que é a principal divisão do grupo (Implementos) em termos de receita. O trimestre também foi marcado por uma perda relevante de market-share. O desempenho operacional no segmento de autopeças para OEMs foi um ponto de atenção. Esperávamos que a divisão fosse o destaque positivo do trimestre, mas isso não aconteceu. A divisão apresentou receita, EBITDA e margem EBITDA abaixo do esperado.

Do lado positivo, mesmo com uma compressão geral das margens, a Fras-le manteve um bom nível de receita. Além disso, divisões menores, como Tecnologia Avançada e Serviços Financeiros, superaram as positivamente nossas expectativas, o que evidencia a importância da diversificação construídas nos últimos anos.

Após resultados mais fracos no 1T24, revisamos nossas números para 2024, para baixo da faixa inferior do guidance, R$ 10,9bi de receita líquida e R$ 1,5bi de EBITDA vs R$ 11,5bi e R$ 1,6bi projetado pela Randon. Apesar dessa revisão, ainda enxergamos RAPT4 negociando a 4,2x EV/EBITDA 2024E, atrativo na nossa visão. Reiteramos a recomendação de COMPRA e preço-alvo de R$ 15,00.

Análise Quantitativa

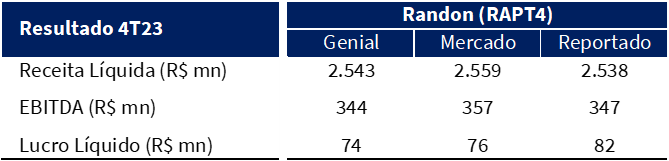

No 1T24, a receita líquida consolidada totalizou R$ 2,54 bilhões (-4,5% a/a e -0,7% t/t), ficando em linha com nossas expectativas e com as do mercado. O EBITDA somou R$ 347 milhões (-21,6% a/a e +20,8% t/t), superando nossas estimativas em apenas 1,0%. Por fim, a companhia reportou um lucro líquido consolidado de R$ 82 milhões (-33,0% a/a e +47,8% t/t), ao qual atribuímos a diferença de 11,3% com nossa projeção, aos ganhos no resultado financeiro com variação cambial e correção monetária.

Montadora: O grande destaque negativo

Como comentamos na prévia, a expectativa para a divisão de montadora após a divulgação da receita era negativa. Esperávamos volumes fracos no exterior por um mercado norte americano fraco e perda de Market-share no Brasil apesar dos sólidos números para implementos no Brasil. As projeções se confirmaram com o resultado a medida em que observamos uma queda de 82,7% a/a e 76,8% nos implementos vendidos nos EUA e um crescimento anual na venda no mercado nacional (+1,3%) bem abaixo do crescimento de emplacamento de implementos (+6,3%).

Destacamos a atualização do sistema ERP e a menor quantidade de dias úteis como fatores chave para essa perda de market-share no mercado nacional, finalizando o trimestre com 23% de participação e perdendo a liderança para a Facchini que atingiu 27%. Com o estoque baixo ao final de 2023, e uma menor produção no começo do ano, a Randon não foi capaz de atender a um mercado mais forte que o esperado no 1T24.

A divisão apresentou uma receita líquida de R$ 869 milhões (-22,5% a/a e -17,9% t/t) e EBITDA de R$ 36 milhões (-66,1% a/a e -42,4% t/t), com margem de 4,2% (-5,4pp a/a e -1,8pp t/t) fortemente impactada pela incapacidade de diluição do custo fixo.

Autopeças OEMs: mercado retomando lentamente

No 1T24, o segmento de Autopeças, ao contrário do que aconteceu na montadora, conseguiu aproveitar parcialmente a retomada do mercado de caminhões brasileiro, fator responsável pelo crescimento marginal da receita da divisão. Contrariando a expectativa de ser o destaque positivo, a divisão não só teve uma receita e um EBITDA abaixo do esperado, mas também uma margem EBITDA mais fraca. Observamos queda nas vendas para máquinas e equipamentos agrícolas e de eixos e suspensões casada com a piora na unidade de montadora. Assim como toda a Randon, o segmento também teve ajustes de ERP e menos dias úteis, o que prejudicou o acompanhamento pleno de mercado.

Autopeças apresentou uma receita líquida de R$ 856 milhões (+3,5% a/a e +8,4% t/t) e EBITDA de R$ 121 milhões (-9,0% a/a e +13,7% t/t), com margem de 14,2% (-2,0pp a/a e +0,7pp t/t).

Fras-le: margens normalizando

No 1T24, a divisão de controle de movimentos (Fras-le) apresentou resultados mornos já esperados após a divulgação de receita, principalmente a de janeiro. Destacamos um trimestre de volumes estáveis no mercado doméstico e crescentes no mercado externo, porém limitados pelos ajustes em ERP e a menor quantidade de dias úteis. Com relação a margens, observamos um resultado alinhado com nossas expectativas de acomodação na parte inferior do guidance proposto para 2024.

A Fras-le apresentou uma receita líquida de R$ 841 milhões (+0,3% a/a e +13,5% t/t) e EBITDA de R$ 154 milhões (-13,0% a/a e +52,7% t/t), com margem de 18,3% (-2,8pp a/a e +3,0pp t/t).