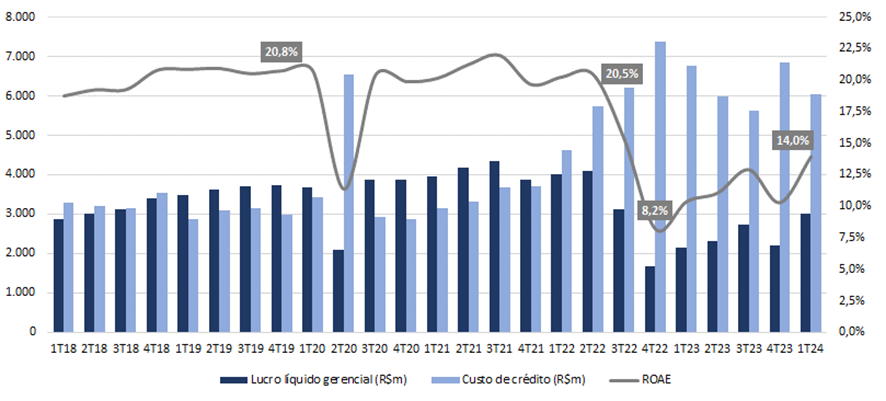

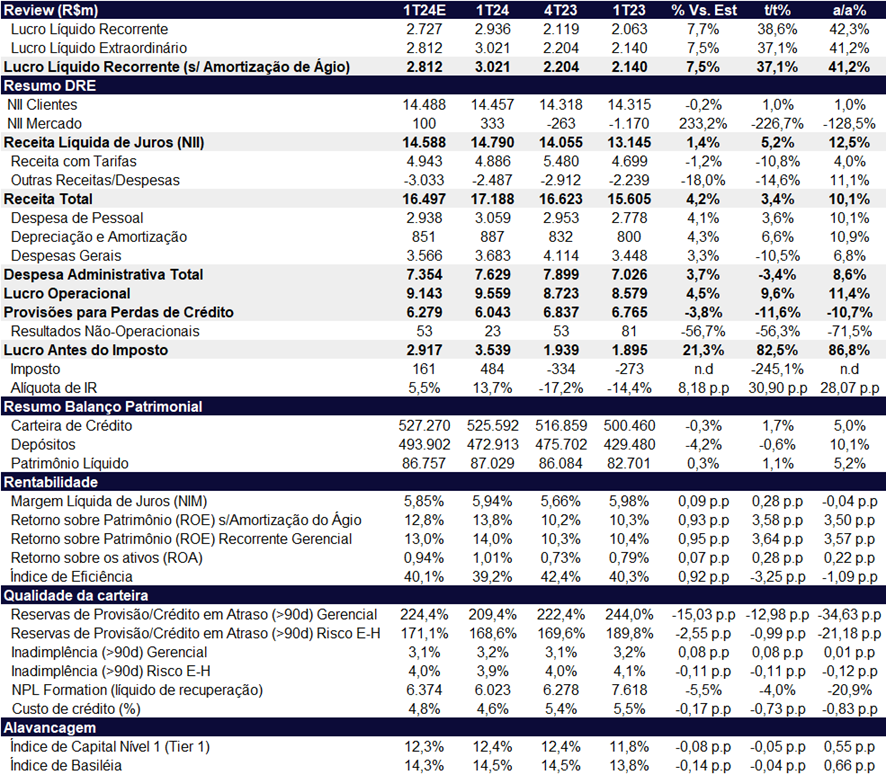

No 1T24, o Santander reportou um lucro líquido de R$ 3,0 bilhões, registrando uma robusta evolução de +37% t/t e +41% a/a, superando nossas estimativas em +7,5% e o consenso de mercado em +6,6%. Embora a rentabilidade (ROE) tenha apresentado uma melhora expressiva, ainda ficou aquém do histórico do banco e abaixo de alguns rivais incumbentes, alcançando 14%, um aumento de +3,6pp tanto t/t quanto a/a. O resultado foi impulsionado principalmente por um aumento nas receitas totais (+4,7% t/t e +14,1% a/a) e substancial redução das despesas de provisão (-11,6% t/t e -10,7% a/a).

Lucro, Custo de Crédito e ROE: Melhora de rentabilidade e queda no custo de crédito

O Santander fez reclassificações entre linhas no NII, tarifas de serviços e despesas (administrativas e outras). Estamos fazendo nossos comentários com ambas as perspectivas, pois o direcional não muda muito.

É importante lembrar que no 4T23, o banco fortaleceu seu balanço com provisões de crédito, o que poderia ajudar a mitigar a necessidade de provisões futuras e, provavelmente, contribuiu para um melhor resultado neste trimestre.

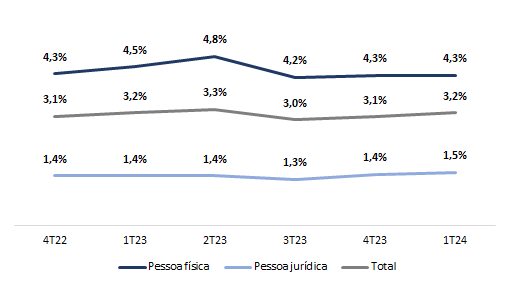

A inadimplência acima de 90 dias ficou relativamente estável no consolidado em 3,2% (+0,1pp t/t e estável a/a), mas com uma leve piora em PMEs (+0,3pp t/t e +0,2pp a/a). No 1T24, o destaque foi na queda substancial das provisões para perdas de crédito, com a diminuição de -11,6% t/t e -10,7% a/a, totalizando R$ 6,04b. Do lado negativo, o banco continuou consumindo cobertura. O índice de cobertura caiu -1pp t/t e 21pp a/a para 168,6% 1T24.

O CEO, durante a videoconferência, expressou otimismo em relação à tendência de queda do custo de crédito ao longo do ano. Além disso, mencionou que espera que o ROE se estabilize em meados dos teens (15%), antes de buscar níveis mais elevados, como high-teens (17,5-20%), e, por fim, almejar uma rentabilidade acima de 20%.

O Santander está passando por uma reformulação completa de sua oferta de varejo e do modelo de agências, com destaque para uma nova oferta direcionada ao segmento de massa (massificado), mas que inicialmente visa os 30 milhões de clientes não ativos. Atualmente, o banco possui 65,8 milhões de clientes, mas apenas 31,1 milhões deles são ativos. Batizada de Free, a nova oferta digital para o público em massa será gratuita, oferecendo saques ilimitados e até 10 dias sem juros para clientes que possuem a chave PIX.

Apesar do resultado acima das expectativas e da melhora relevante na qualidade, ainda preferimos outras escolhas entre os bancos incumbentes, principalmente devido ao valuation ainda superior aos pares. Portanto, mantemos nossa recomendação de MANTER, com um preço-alvo de R$ 31,8. As ações do banco estão sendo negociadas a 7,7x P/L 2024e, 6,5x P/L 2025e e 1,1x P/VP 2024e. Entre os grandes bancos, nossa preferência continua sendo: Itaú, seguido pelo Banco do Brasil, Bradesco e Santander.

Santander (SANB11) | Resultado 1T24: Expansão de lucro acima das nossas expectativas

Crédito: Expansão trimestral e anual

A carteira de crédito (visão Banco Central) ficou em R$ 525b, apresentando um crescimento ainda tímido de +1,7% t/t e +5,0% a/a. Os destaques positivos foram o segmento de pessoa física com crescimento de +2,9% t/t e +7,9% a/a, alcançando R$ 246,7b e PMEs com R$ 68,9b, aumento de +2,2% t/t e +11,2% a/a.

O banco vem concentrando seu crescimento em segmentos específicos, como consignado, cartão de crédito, financiamento de veículos e agronegócio. Durante a videoconferência, o CEO mencionou a intenção de crescer igual ou até mesmo acima da média do mercado no que diz respeito a crédito.

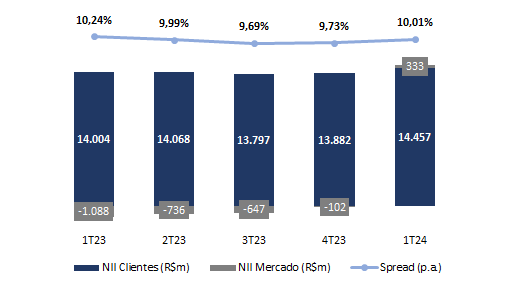

Receita Líquida de Juros (NII): Tesouraria volta a ficar no positivo, atenção as reclassificações

No trimestre, houve reclassificações nas linhas, divergindo o histórico dos números reportados no trimestre passado.

O NII ficou em R$ 14,79b, apresentando uma robusta expansão de +7,3% t/t e +14,5% a/a.

- Margem com clientes (NII Clientes): A linha apresentou aumento de +4,1% t/t e +3,2% a/a, ficando em R$14,46b. Os volumes e MIX da carteira compensaram a diminuição da taxa SELIC no trimestre, que levou a expansão dos spreads.

- Margem com Mercado (NII Mercado): A linha apresentou o resultado positivo de R$ 333m, revertendo o resultado negativo de -R$ 102m no 4T23 e -R$1,1b no 1T23.

Considerando as nossas classificações (sem reclassificação histórica), a receita líquida de juros (NII) avançou apenas +1,0% t/t e +1,0% a/a.

NII e Spreads: Melhora no trimestre com tesouraria no positivo e aumento dos spreads

Receita de Tarifas: Com reclassificações

No trimestre, houve reclassificações nas linhas, divergindo o histórico dos números reportados no trimestre passado.

Olhando a visão apresentada no 1T23, as receitas de tarifas ficaram em R$ 4,89b (-2,4% t/t e +12,8% a/a). A forte expansão anual se deu por um robusto crescimento nas linhas de corretagem (+18,4% a/a), seguros (+25,9% a/a) e operações de crédito (+23,9% a/a). Já a queda trimestral se deve em fato por efeitos sazonais como cartões (-5,3% t/t) e seguros (-7,0% t/t).

Sem reclassificação, o desempenho foi mais fraco, com uma contração de -10,8% t/t e crescimento de apenas +4,0% a/a.

Outras receitas/despesas: Pressionadas

No trimestre, também houve reclassificações na linha, divergindo o histórico dos números reportados no trimestre passado.

Na visão da companhia, a linha totalizou -R$ 2,5b, registrando um aumento de +14,9% t/t e +58,9% a/a.

Em nossa classificação, a linha apresentou uma melhora de 14,6% t/t, mas com piora de 11,1%.

Inadimplência: Em geral, estável

A inadimplência acima de 90 dias ficou relativamente estável no consolidado em 3,2% (+0,1pp t/t e estável a/a), mas com uma leve piora em PMEs (+0,3pp t/t e +0,2pp a/a), atingindo 4,4%.

Já a inadimplência de curto prazo (15 a 90 dias) ficou estável t/t em 3,8%. A inadimplência de curto prazo pessoa física melhorou em -0,1pp t/t e -1,4pp a/a, atingindo 5,1%, beneficiado por uma melhor qualidade nas novas safras. No entanto, houve uma deterioração na inadimplência de 15-90 dias em pessoa jurídica, com piora de +0,3pp t/t e +0,1pp a/a, puxado principalmente pelo atacado (+0,3pp t/t e +0,2pp a/a).

Inadimplência (+90): Aumento puxado pela pessoa jurídica

Despesas com Provisão de Crédito (PDD): Boa melhora

As despesas com provisão de crédito (PDD) ficaram em R$ 6,0b no trimestre, uma robusta melhora de -11,6% t/t e -10,7% a/a, beneficiada pela melhoria na qualidade de crédito das novas safras. Com a redução do PDD e a expansão da carteira de crédito, custo de crédito caiu para 4,6% (-0,7pp t/t e -0,8pp a/a).

Do lado negativo, o índice de cobertura continuou a ser consumido em (-13pp t/t e -35pp a/a), atingindo 209% no 1T24.

No conference call, o CEO comentou que espera uma redução no custo de crédito ao longo do ano.

PDD e Custo de Crédito: melhora t/t

Despesas Administrativas: Despesas de pessoal elevadas

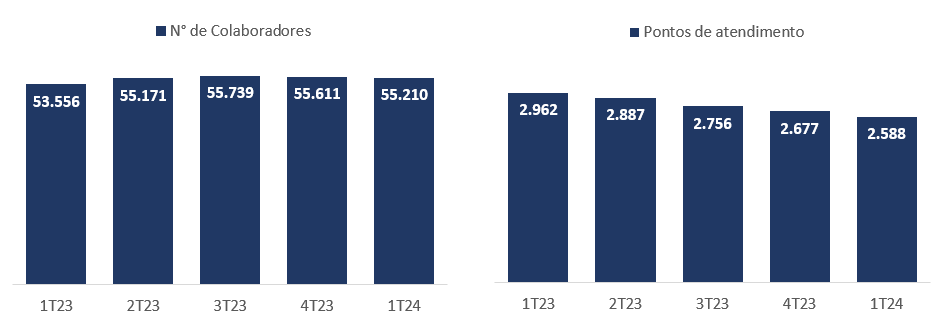

As despesas administrativas totais ficaram em R$ 7,6b (-3,4% t/t e +8,6% a/a). O trimestre foi beneficiado pelas despesas gerais que contraíram -10,5% t/t, devido ao efeito sazonal de despesas com propaganda, serviços técnicos e outros. No entanto, as despesas com pessoal seguem elevadas com expansão de +3,6% t/t e +10,1% a/a.

O banco está implementando algumas melhorias para tentar reduzir as despesas, evidenciadas pela diminuição dos pontos de atendimento, ao passo que o número de colaboradores permanece relativamente estável desde o 2T23, depois de ter internalizado terceirizados, investido em assessoria financeira (AAA) e adquirido algumas empresas como a Toro.

Colaboradores e Pontos de Atendimento: Continuidade na redução de agências

Impostos: Volta à normalidade

O imposto voltou à normalidade neste trimestre, sendo redutor de lucro. A alíquota, ainda baixa, ficou em 13,7%, beneficiada em parte pelo pagamento de Juros sobre Capital Próprio (JCP) sobre uma base de lucro antes de imposto ainda sobre pressão.

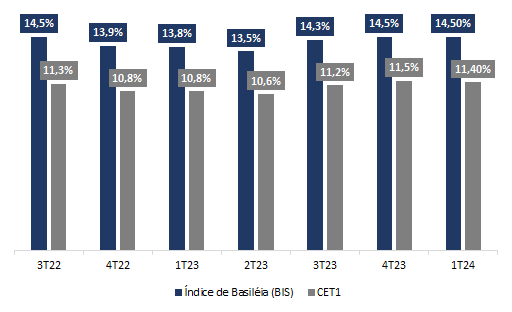

Capital: Estável

O índice de Basiléia ficou em 14,5%, estável t/t em função do aumento do ativo ponderado pelo risco, mas com aumento de +0,7pp a/a. Já o capital principal chegou a 11,4%, com uma pequena queda de -0,1pp t/t, mas registrando um aumento de +0,6pp a/a.

Índices de Capital: Ainda em patamares elevados