A Vale divulgou seu relatório de Produção e Vendas do 1T24 ontem, após o fechamento do mercado. O preço realizado para finos de minério de ferro foi de US$100,7/t (-14,9% t/t; -7,3% a/a), abaixo dos~US$105/t do Consenso Bloomberg de sexta-feira passada e em linha com a nossa estimativa de retração sequencial de duplo dígito. Antecipamos que o consenso estava, até semana passada, mais otimista do que deveria com essa variável em particular. Comentamos exatamente essa dinâmica em nosso relatório de Prévia Operacional, que segue em anexo (Vale 1T24: Prévia Operacional).

Genial Est. vs. consenso. É importante salientar que nos últimos 3 dias, alguns analistas atualizaram suas estimativas para o preço realizado de finos de minério de ferro em relação às suas projeções anteriores, e o preço do consenso para o 1T24 baixou para ~US$98/t (vs. ~US$105/t anteriormente), convergindo para a Genial Est. Porém, essas modificações de estimativas de outros analistas aconteceram logo após a nossa publicação e em um curtíssimo espaço de tempo.

Se olharmos por essa perspectiva, o preço realizado de US$100,7/t teve um upside de +2,8% vs. consenso e a Genial Est. Acreditamos, portanto, que a queda observada na seção de negociações de ontem (-2,75% para as ADRs-NYSE e -1,20% para VALE3-B3) acabou acontecendo devido aos dados macro da China sobre produção industrial (que vieram abaixo do esperado), bem como o consenso rebaixando as estimativas para o preço realizado do 1T24.

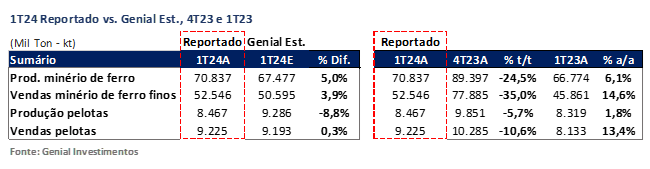

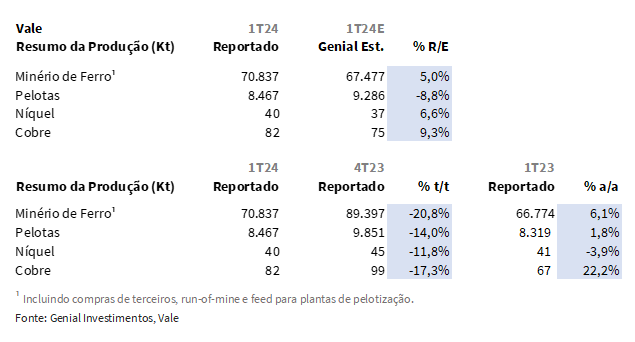

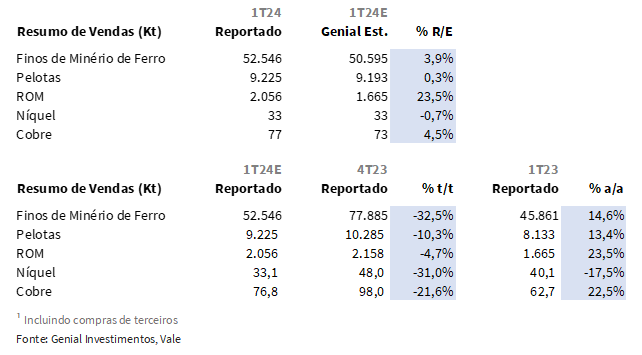

Produção e vendas. Já sobre a produção de minério de ferro fino, a Vale marcou a entrega de 70,8Mt (-24,5% t/t; +6,1% a/a), caindo duplo dígito t/t, mas com uma elevação na base a/a. Olhando para vendas, o valor reportado foi de 52,5Mt (-35,0% t/t; +14,6% a/a), consolidando uma dinâmica de estocagem levemente inferior ao que prevíamos em nosso modelo.

Os números para a divisão de ferrosos vieram com produção e vendas em finos ligeiramente acima das nossas expectativas, em +5% e +3,9% vs. Genial Est., respectivamente. Portanto, apesar da queda sequencial, julgamos que o trimestre apresentou uma composição favorável de produção, mesmo considerando a sazonalidade contrária a operação, com os 1Ts marcando os períodos de maior índice pluviométrico.

Para pelotas, a produção ficou abaixo do que esperávamos (-8,8% vs. Genial Est.), mas com os embarques perfeitamente em linha (+0,3% vs. Genial Est.). O preço de pelotas foi uma surpresa positiva (+4,7% vs. Genial Est.), marcando US$172/t (+5,2% t/t; +5,8% a/a).

Na divisão de metais básicos, o preço realizado para o níquel veio em linha com a queda da curva de referência da LME, compondo uma forte redução de -8,5% t/t e -33,3% a/a, seguindo a tendência que esperávamos. No caso de produção, a Vale superou nossas expectativas (+6,6% vs. Genial Est.). Para o cobre, a produção também superou expectativas (+9,3% vs. Genial Est.). Para ambas as commodities, as vendas vieram em linha.

Valuation e recomendação. A dinâmica do prêmio em finos de minério de ferro continua anêmica. Ela chegou a ser negativa em algumas partes do 4T23 e, também, no 1T24. O prêmio ficou em -US$1,6/t (vs. -US$1,3/t Genial Est.), com um deságio ainda mais amplo do que estimávamos, e seguindo a tendência de deterioração em relação ao 4T23 (-US$1,6/t vs. -US$1,1/t).

Nossa expectativa era de que essa situação, combinada com o mecanismo de provisionamento de preços futuro, causaria forte impacto negativo na realização de preços. Como resultado, a Vale apurou uma realização de preços em finos de minério de ferro de US$101,7/t (+2,8% vs. Genial Est.), o que representa uma queda considerável de -14,9% t/t e -7,3% a/a, mesmo que a curva do minério de ferro 62% Fe tenha computado uma média de US$124/t durante o 1T24, que configuraria uma retração branda de -3,1% t/t.

O preço realizado de fato ficou levemente acima da nossa expectativa, independentemente de a Vale ter auferido um prêmio por qualidade com mais deságio. Nossa análise sugere que o percentual de vendas marcadas no forward muito provavelmente foi inferior aos 24% que estimávamos, e já tínhamos a pressuposição de que a Vale iria tentar trabalhar para baixar esse percentual, que no 4T23 foi de 38%. Isso justifica a leve diferença para cima entre a nossa estimativa de preço vs. o realizado. Esse percentual terá seu disclosure apenas no release financeiro, no dia 24 de abril.

Para mais detalhes sobre como o mecanismo de provisionamento forward impactou fortemente o preço realizado, sugerirmos a leitura do nosso relatório de Prévia Operacional, que está em anexo (Vale 1T24: Prévia Operacional). Na seção “Nossa Visão” deste relatório em anexo, explicamos em detalhes como esse mecanismo funciona, por que a Vale o usa, e como a aritmética simples de verificar a média da curva 62% Fe e aplicar a estimativa de prêmio de qualidade em cima pode provocar uma conclusão enganosa, principalmente em trimestres de alta volatilidade de preços, como foi o caso.

Já do lado de volume, o nível de estocagem em finos ficou abaixo do que projetávamos, com os embarques superando nossas estimativas (+3,9% vs. Genial Est.), o de que alguma maneira está em linha com os fortes dados da Secretaria de Comércio Exterior (SECEX), e com o possível upside que comentamos em nosso relatório de prévia operacional sobre a produção. Em outras palavras, isso quer dizer que a produção no 1T24 demonstra a boa capacidade de execução da Vale (+14,6% a/a), e que o guidance de 310-320Mt, que implica em uma estabilização vs. 2023, pode estar subestimado. Estamos mirando no meio do guidance (315Mt) em nosso modelo, e a boa notícia é que podemos revisar esse valor para cima ao longo dos próximos meses.

Já para pelotas, o desempenho foi totalmente em linha do lado de vendas, com a produção vindo um pouco abaixo das nossas estimativas. A excelente performance operacional no 4T23 garantiu um nível bastante satisfatório de embarques no 1T24, dado o delay logístico da extração de finos de minério de ferro na mina de Brucutu (MG), que está auferindo um ramp-up pelo comissionamento da barragem de Torto, que ocorreu no 3T23, até a chegada na planta de pelotização, no terminal de Tubarão (ES).

A surpresa positiva em pelotas veio do lado de preços, que marcou uma evolução sequencial que julgamos atrativa (+5,2% t/t), diferentemente dos finos. O preço realizado foi de US$172/t (+4,7% vs. Genial Est.), fazendo um trabalho apropriado de negociações contratuais (que são menos dependentes da situação na China), extraindo um prêmio de US$34/t (+8,2% vs. Genial Est.), aumentando o spread para a curva de preço de minério de ferro high grade (65% Fe) para 24,2% (+9,6p.p t/t), um resultado acima das nossas expectativas. Ressaltamos que as nossas estimativas já contemplavam um movimento sequencial de alta de prêmio, que se tornou o primeiro desde o 2T23.

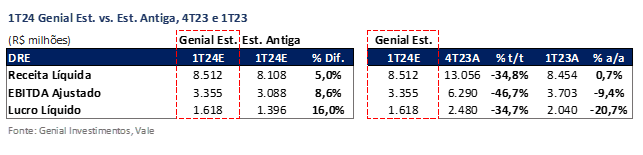

O efeito que aguardamos em relação a essas divergências vs. nossa estimativa anterior na receita é uma melhora para R$8,5b Genial Est. (+5% vs. Est. antiga), uma vez que o preço realizado mais alto em pelotas e maior volume de embarques em finos, ambas em relação as nossas estimativas anteriores, compensaram parcialmente nosso pessimismo acerca do preço realizado em finos.

Acreditamos que a alta no prêmio de aglomerados mostra a força da estratégia da Vale na venda de produtos blendados e de alta sílica, ajudando a flexibilizar uma compensação pela queda de preço do minério de ferro na referência de qualidade média (62% Fe). Além disso, um volume de vendas em finos levemente maior (+3,9% vs. Genial Est.) pode melhorar um pouco mais a capacidade de diluição de custo fixo e rebaixar um pouco a nossa estimativa de C1/t.

Dessa forma, nossa projeção de EBITDA ajustado passa a ser de US$3,3b Genial Est. (+8,6% vs. Est. antiga), subindo em high-single digit a nossa estimativa (equivalente a +US$270m vs. Est. antiga). Ainda assim, o trimestre não deixou de ser desafiador. Essa projeção atualizada de EBITDA ainda infere uma queda de -34.7% t/t e -9,4% a/a.

Entretanto, seguimos com o nosso pensamento de que a Vale está descontada, e aqui vai o porquê:

Relembramos mais uma vez que a nossa modelagem financeira ficou ainda mais rigorosa, desde o nosso relatório setorial publicado no início do mês (Metais & Mineração: O modelo econômico da China se esgotou?), o que veio a reduzir o Target Price 12M em -US$2,25 para as ADRs-NYSE ou -R$10,20 para VALE3-B3. As modificações nas premissas geraram um corte na previsão de geração de FCFF para US$6,8b (vs. US$7,2b anteriormente), ajustado agora com os +US$270m adicionais de EBITDA para o 1T24 vs. Est. antiga (feita na prévia operacional).

Ainda assim, curiosamente o FCF yield 24E melhorou, chegando agora a 13% vs. 11,5%, dessa vez, tomando como base a estimativa feita em janeiro. Essa melhora ocorreu uma vez que o preço das ações da Vale caiu de para ~R$60,00 vs. ~R$70,00 nesse mesmo período (jan-abr), ou para ~US$11,70 nas ADRs-NYSE vs. ~US$14,30, sugerindo uma notável subavaliação da companhia pelo mercado. Assim, apesar dos ajustes com vieses baixistas em nosso modelo, a Vale ainda exibe métricas financeiras sólidas.

Atualmente, a companhia é negociada a 4,1x EV/EBITDA 24E (vs.4,9x na média histórica), o que parece descontado ao considerar que estamos usando premissas propositalmente pessimistas para deliberadamente forçar a geração de fluxo de caixa para baixo. Apesar das incertezas ligadas a (i) China, (ii) acordo de Mariana (MG) e ferrovias (EFVM e EFC), bem como a (iii) pressão do governo em meios a tentativas de intervenções políticas na gerência da Companhia (suspenção das licenças de Onça Puma e Sossego), mantemos a nossa confiança no desempenho operacional. Seguimos com a recomendação de COMPRA, com um Target Price 12M de R$72,30 para VALE3-B3 ou US$14,50 nas ADRs-NYSE, o que configura um upside de +17,68%

Principais Destaques

(i) S11D apresentando performance acima das expectativas; (ii) Ramp-up de Brucutu perde intensidade na produção para pelotas, mas vendas ainda permanecem fortes; (iii) Prêmios contratuais surpreendentes para pelotas com preço realizado de US$171,9/t (prêmio de ~US$34/t, +4,7% vs. Genial Est.); (iv) Gap de vendas em relação a produção em níquel; (v) Interrupções menos relevantes na produção de cobre; (vi) Metais básicos ainda sofrendo com a curva do níquel, com o preço realizado em queda de -8,5% t/t (-1,3% vs. Genial Est.; -33,3% a/a); (vii) Receita como único major line em expansão a/a. Projetamos uma receita líquida para o 1T24 de US$8,5b Genial Est. (-34,8% t/t; +0,7% a/a); (viii) C1/t deve reduzir de maneira suave em razão de efeitos inversos compensatórios. Nossa estimativa indica um C1/t (ex. compra de terceiros) de US$23,6/t (+5,1% t/t; -2,5% a/a); (ix) Custo do frete deve apresentar elevação mais branda que o spot, para US$19,5/t Genial Est. (+3,7% t/t; +9,2% a/a); (x) EBITDA Proforma em US$3,7b Genial Est. (-43,5% t/t; -0,9% t/t), e um EBITDA Ajustado de US$3,3b Genial Est. (-46,7% t/t;-9,4% a/a), recuando único dígito alto a/a; (xi) Projetamos lucro líquido com queda de -20% a/a, em razão de uma dinâmica de preços mais fraca em finos e um aumento no ritmo de provisão para o acidente de Mariana (MG); (xii) Forçamos premissas pessimistas no modelo, a fim de atestar a atratividade do papel, e ainda assim o FCF yield sobe para 13% vs. 11,5%, tomando como base a estimativa realizada em janeiro, devido ao alto nível de depreciação de valor das ações. Mesmo com tantas âncoras atrapalhando a tração das ações, acreditamos que a Vale negocia abaixo de seu valor justo, com um 4,1x EV/EBITDA 24E (vs.4,9x na média histórica). Seguimos com a recomendação de COMPRA e um Target Price 12M de R$72,30 para VALE3-B3 e US$14,30 para ADRs-NYSE, indicando um upside de +17,68%.

VALE3 Prévia 1T24: No detalhe!

Agora abriremos mais no detalhe o que achamos sobre os números operacionais que a companhia divulgou ontem, bem como o que os investidores podem esperar para o release financeiro do dia 24 de abril.

S11D apresentando performance acima das expectativas.

Em função de uma sazonalidade mais fraca típica dos 1Ts, decorrente de chuvas torrenciais que chegam após temperaturas mais quentes nessa época do ano, a companhia divulgou um volume de produção em queda de -24,5% t/t, marcando 70,8Mt (+5,0% vs. Genial Est.) porém com ascensão de +6,1% a/a, devido ao ramp-up da produção. Esse crescimento na base anual pode ser atribuído especialmente a performance em S11D, que entregou uma excelente produção de 17,7Mt (+4,5% vs. Genial Est), subindo +8,5% a/a e superando nossas expectativas.

Averiguamos também uma suave melhora em Itabira e um restabelecimento significativo em Vargem Grande (sistema sudeste e sul) na base anual, bem como à volta da atividade no Terminal Ponta da Madeira (MA)., que havia sido suspensa durante o 1T23 e é responsável por escoar o minério de ferro do sistema norte. Esse fator ajudou a enfraquecer a base a/a e a torná-la mais fácil de ser superada no quesito de embarques, que somaram 52,5Mt (+3,9% vs. Genial Est.), com uma elevação de +14,6% a/a, apesar da queda sequencial de -35% t/t, pelo efeito da sazonalidade.

Ramp-up de Brucutu perde intensidade na produção para pelotas, mas vendas ainda permanecem fortes.

Seguindo o ramp-up do comissionamento da barragem de Torto em Brucutu (MG), observamos um aumento de marginal de +1,8% a/a, para atingir 8,5Mt (-8,8% vs. Genial Est.), com uma queda de -14,0% t/t na produção de pelota, aferindo uma performance de produção abaixo da nossa expectativa.

Já em embarques, a Vale reportou um aumento de +13,4% a/a, chegando a 9,2Mt (-(+0,3% vs. Genial Est.), compondo uma redução de -10,3% t/t. Destacamos que o impacto sequencial não foi tão intenso quanto o verificado em minério de ferro finos, exatamente como havíamos adiantado em nosso relatório de prévia operacional.

Acreditamos que a companhia aproveitou o bom volume de finos de minério de ferro produzido no trimestre anterior, atestando o delay logístico até a chegada da carga ao Terminal de Tubarão (ES) e posterior processo de pelotização. Então, segundo nossa análise, uma parte representativa da boa execução de vendas em pelotas observado no 1T24 na verdade possui correlação com a forte produção de finos do 4T23.

Prêmios contratuais em pelotas são surpresa positiva.

O preço realizado na operação de pelotas foi de US$171,9/t (+4,7% vs. Genial Est.), compondo uma alta de +5,8% a/a e +5,2% t/t, adjunto de um prêmio implícito de ~US$34/t (+4,7% vs. Genial Est.). Esse valor foi calculado através do prêmio médio ponderado de US$3,6/t reportado pela Vale, demonstrando que mesmo que tenhamos acertado a tendência de crescimento sequencial, nos deparamos com uma surpresa positiva, uma vez que esperávamos essa mesma dinâmica, porém com uma intensidade menor.

O motivo de uma performance tão diferente do fino de minério de ferro está relacionado à dispersão da demanda das pelotas, que é mais relevante nos EUA, Europa, Japão e Emirados Árabes Unidos. Uma explicação mais detalhada pode ser encontrada no relatório da Prévia Operacional (link).

Gap amplo de produção vs. vendas em níquel.

O volume produzido de níquel veio um pouco acima da nossa expectativa, registrando 40Mt (+6,6% vs. Genial Est.), mostrando uma redução de -11,8% t/t e -3,9% a/a. Queda essa devida a paradas para manutenção no forno da planta de Onça Puma, que durou cerca de 9,5 semanas e impossibilitou a produção de níquel, conforme havíamos adiantado.

Quanto a embarques, observamos um gap em relação à produção, em linha com a nossa análise prévia. Dois fatores explicam essa diferença: (i) a planta de Onça Puma teve produtividade zero de níquel, no entanto a mina continuou extraindo e gerando estoque de feed e (ii) a Vale já havia anunciado suas paradas de manutenção para o ano corrente e no 2T24 haverá parada em algumas unidades do Canadá, levando-a a estocar uma fração para cumprir contratos no período seguinte. Dessa forma, o volume de embarques reportado foi de 33,1Kt (-0,7% vs. Genial Est.), perfeitamente em consonância com a nossa projeção, marcando uma queda de -31% a/a; -17,5% a/a.

Interrupções menos relevantes na produção de cobre.

Já em cobre, as interrupções correlacionadas com manutenção ou reformas foram menos relevantes (<1 semana) e não há nenhuma pausa programada fora do padrão. Dessa forma, o vetor em produção foi contrário ao visto em níquel, crescendo +22,2% a/a, atingindo 81,9Kt (vs. 75Kt Genial Est.), apesar da queda -17,3% t/t, que ocorreu pelo efeito sazonal da temporada de inverno na produção de cobre advindo de Thopmson, no Canadá.

Ademais, não testemunhamos surpresas em relação ao volume de vendas, presenciando 76,8Kt embarcadas (+4,5% vs. Genial Est.), compondo uma queda de -21,6% t/t, e uma alta de +22,5% a/a, principalmente devido ao ramp-up de Salobo 3, cuja planta atingiu uma taxa média de processamento de 90%, e as vendas acompanharam a produção.

Metais básicos ainda sofrendo com a curva do níquel.

Seguindo a tendência da curva de referência da LME, e em linha com a nossa expectativa, o preço realizado para níquel registrou queda de -8,5% t/t, atingindo US$16.848/t (-1,3% vs. Genial Est.), apurando uma forte retração de -33,3% a/a. Ressaltamos mais uma vez que o downside do excesso de oferta parece já ter sido precificado e, portanto, esperamos que o preço do metal se estabilize neste patamar ao longo do ano. Acerca do cobre, vimos um leve progresso no preço realizado, subindo de maneira suave em +1,1% t/t, apesar da queda de -18,8% a/a, para atingir US$7.687/t (-3,4% vs. Genial Est). Esperamos um upside para Cobre em decorrência do aumento de demanda e ritmo de estocagem da China.

Receita como único major line em expansão a/a.

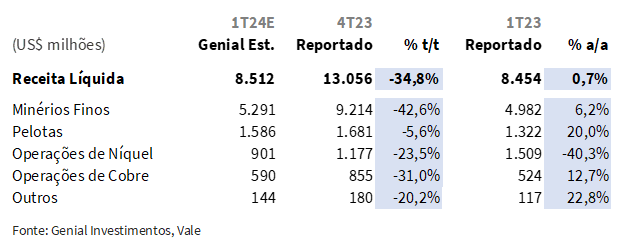

Destrinchando o top line, estamos projetando uma receita de finos de minério de ferro em US$5,2b Genial Est. (-42,6% t/t; +6,2% a/a), com uma redução sequencial em função da sazonalidade e um acréscimo na base anual devido a retomada de embarques através do terminal Ponta da Madeira (MA).

A mesma dinâmica é observada em pelotas, que deve registrar faturamento de ~US$1,6b Genial Est. (-5,6% t/t; +20% a/a). Dessa vez, o crescimento na base anual possui correlação com o ramp-up da produção de finos especialmente em Brucutu (MG) e posterior encaminhamento para planta de pelotização. A respeito dos metais básicos, estimamos uma receita das operações de níquel atingindo US$901m Genial Est. (-23,5% t/t; -40,3% a/a) e cobre registrando US$590m Genial Est. (-31% t/t; +12,7% a/a).

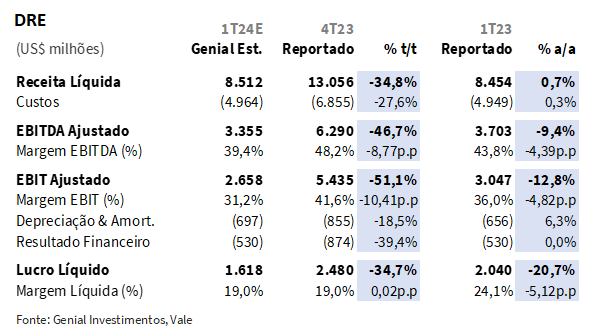

Olhando a dinâmica consolidada, projetamos uma receita líquida para o 1T24 de US$8,5b Genial Est. (-34,8% t/t; +0,7% a/a). Configuramos como grande destaque positivo à operação de pelotas, que registrou um prêmio surpreendente e ajudou a companhia a realizar um top line em crescimento na base anual.

C1/t deve reduzir de maneira suave em razão de efeitos inversos compensatórios.

Se analisarmos o custo C1 do mesmo período do ano passado, podemos observar alguns efeitos que devem se inverter neste trimestre, mas no final provavelmente criarão um efeito líquido de melhora apenas de leve intensidade. No 1T23 a Vale havia divulgado algumas eventualidades one-off de custo que incluíam a antecipação de atividades de manutenção, uma vez que os embarques estavam restritos por conta da interrupção temporária de fluxo no Terminal de Ponta da Madeira (MA). Acreditamos que esse efeito, que penalizou o custo no 1T23, deve sumir no 1T24.Para além desse fator, o volume de produção e de embarques em crescimento a/a deve ajudar na diluição, dessa vez de custo fixo, criando um vetor direcionando o C1/t para baixo.

Por outro lado, o câmbio deve jogar contra agora. Naquela época o câmbio BRL/USD era ~R$5,20 e vimos uma média de R$4,95 no 1T24. Como a companhia tem contratos firmados em BRL, uma desvalorização da taxa de câmbio BRL/USD incide em uma menor capacidade de diluição destes custos na disparidade da força das duas moedas. Dessa forma estimamos um C1/t (ex. compra de terceiros) de US$23,6/t Genial Est. (+5,1% t/t; -2,5% a/a).

Custo do frete deve apresentar elevação mais branda que o spot.

O frete, por sua vez, em razão dos conflitos observados no Oriente Médio, sofre uma instabilidade e aumentou o preço do spot do SSY (Tubarão-Qingdao) em +US$7/t na base anual, chegando em ~US$26/t (+2,0% t/t; +43% a/a). Claro que os conflitos interferem da maneira indireta no custo de frete ao encarecerem o bunker (combustível de navios), por exemplo, mas nossa intenção é demonstrar que o efeito sobre a Vale é menor do que se pode imaginar. Isso acontece em razão da companhia ter menos exposição ao frete spot, adotando contratos de longo prazo com armadores de embarcação, que seguem dinâmicas de ajustes de preços distintas da volatilidade do mercado spot. Nossa projeção para o custo do frete ficou em US$19,5/t Genial Est. (+3,7% t/t; +9,2% a/a).

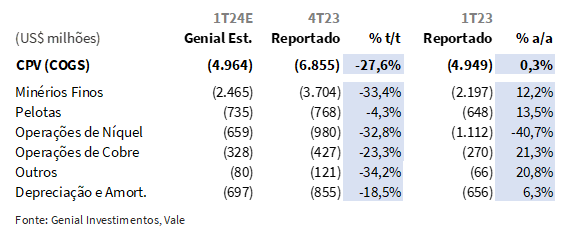

Custo nominal total subindo a/a de maneira tênue, com queda t/t pela redução de volume.

Nossa estimativa sugere que o custo nominal consolidado sofra uma leve alta de +0,3% a/a, com uma redução de -27,6% t/t comandada pela sazonalidade de produção e vendas. Projetamos um COGS nominal total de US$4,9b Genial Est. Destaca-se, abstendo-se da sazonalidade no movimento sequencial, uma alta anual para marcar um COGS de US$328m em cobre (+21,3% a/a), em linha com a dinâmica apresentada no guidance da companhia.

Nossa estimativa sugere que o custo nominal consolidado sofra uma leve alta de +0,3% a/a, com uma redução de -27,6% t/t comandada pela sazonalidade de produção e vendas. Projetamos um COGS nominal total de US$4,9b Genial Est. Destacamos que, abstendo-se da sazonalidade no movimento sequencial, estimamos uma alta anual para marcar um COGS de US$328m em cobre (+21,3% a/a), em linha com a dinâmica apresentada no guidance da companhia.

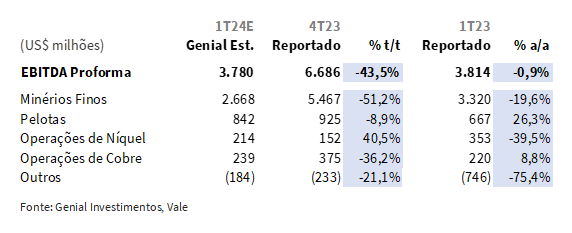

EBITDA provavelmente sofrerá retração a/a.

Muito embora a Vale tenha demonstrado números de produção e vendas interessantes, o EBITDA Proforma deve contrair de maneira superficial na base anual, chegando em US$3,7b Genial Est. (-43,5% t/t; -0,9% a/a). Isso se deve, principalmente, à (i) dinâmica enfraquecida de preço enfrentada na operação de finos de minério de ferro, que mais uma vez apresentou prêmio negativo (-US$1,6/t), ao (ii) aumento do custo nominal total (puxado por uma mecânica de aumento de custo nas operações de cobre, por exemplo) e (iii) à elevação da depreciação, em razão do acréscimo na base de ativos a/a.

Por outro lado, nossas projeções anteriores a divulgação do relatório de produção e vendas eram mais pessimistas, e um dos fatores principais para uma atenuação desse sentimento foi o bom desempenho de preço realizado para pelotas. Dessa forma, nossa aferição para o EBITDA ajustado passa a ser de US$3,3b Genial Est. (+8,6% vs. Est. antiga), equivalente a +US$270m vs. Est. antiga. Essa projeção corresponde a uma redução de -46,7% t/t e -9,4% a/a.

Projetamos lucro líquido com recuo de -20% a/a

Após um EBITDA em retração e um resultado financeiro projetado flat a/a, estimamos um lucro líquido de US$1,6b (-34,7% t/t, -20,7% a/a). A queda maior do lucro líquido em relação ao EBITDA ocorre em razão do aumento do ritmo de provisionamento, que deverá ser alocado na linha de acionistas não controladores, destinada a Samarco, JV que possui a Vale e a BHP como sócias igualitárias (50% cada) e que operava a barragem de fundão que foi rompida em 2015, em Mariana (MG). Projetamos um valor de US$270m Genial Est. de provisão para o 1T24 relacionado a este caso em particular, e destacamos que no 1T23 a Vale não movimentou uma quantia significativa nessa linha do P&L, fazendo com que o lucro líquido caia com mais força na comparação anual.

Nossa visão e recomendação

A Vale reportou bons números relacionados a produção e vendas, demonstrando aumento na grande maioria do mix de produtos. A grande surpresa fica com o preço realizado de pelotas, enquanto a grande decepção (dentro de nossa expectativa) vem do preço realizado do fino de minério de ferro.

Com grandes incertezas sobre o macro que envolve diretamente a precificação da companhia, ou seja, China e curva do minério de ferro, acreditamos que muitas dúvidas devem surgir quanto ao preço realizado do fino de minério de ferro daqui para frente. Que a desconfiança em demanda chinesa por minério existe, todos já sabem, porém presenciar a Vale, mais uma vez, registrando um prêmio negativo, desta vez de -US$1,6/t, ampliando o deságio, é mais banho de água fria par ao investidor.

Overhangs ou incertezas sobre a China, o que está pesando mais?

Os overhangs (ruídos) estão realmente atrapalhando a ação de desempenhar bem? É claro que essas interferências são prejudiciais à empresa, dado que afeta não apenas na confiança dos investidores, mas também, agora, influencia diretamente na operação. Infelizmente, acompanhamos recentemente a eliminação do efeito da liminar que segurava as licenças das operações em duas minas, Onça Puma (com foco em níquel) e Sossego (com foco em cobre), após pedido de suspenção realizado pela Secretaria do Meio Ambiente do Estado do Pará (SEMAS). A nossa intepretação é que isso é causado por uma pressão do governo central, que pretende usar de subterfúgios para potencialmente pressionar o conselho de administração a selecionar um candidato para a substituição do Sr. Eduardo Bartolomeo no cargo de CEO a partir de 2025. O Estado interpôs recurso no Tribunal de Justiça do Estado do Pará (TJPA), em segunda instância, cancelando o efeito de liminar retirada em primeira instância, e cessou ordem de interrupção de atividade em ambas as minas.

Porém, é importante destacar que já não acreditamos que os overhangs possam estar impedindo a performance da ação de maneira tão intensa. Para efeito de ilustração, podemos atribuir um peso de ~90% para questões macro (China e preço minério de ferro) e ~10% apenas para os ruídos externos. Em nosso relatório setorial, fizemos diversas comparações gráficas da queda das ações da Vale vs. a desaceleração da curva de minério de ferro. E os valores são muito próximos.

Isso quer dizer que a Vale possui sim influência de overhangs, mas o grande pessimismo no papel nos parece mais ligado a questões que pairam sobre a incerteza da economia China e suspeita de investidores sobre um short estrutural em minério de ferro, uma vez que a situação da China não parece cíclica, e sim permanente, devido ao excesso de oferta de imóveis e ao marco do decréscimo populacional invertendo a pirâmide etária. O minério de ferro no curto prazo parece mais ligado a dinâmicas de restrição de oferta, que podem sim gerar picos de upside, como vimos na recuperação da curva em formato de “v” no ano passado. Porém, isso não livra o case sobre a dúvida de para onde vai todo o aço que deixará de ser consumido no mercado imobiliário? Comentamos mais sobre essa situação em nosso relatório setorial, que segue em anexo (Metais & Mineração: O modelo econômico da China se esgotou?)

Dividendos afetados. Em nosso modelo, o Dividend Yield 24E passou a ser de ~9% Genial Est. (vs.10,2%anteriormente).Isso decorre de premissas mais duras que estamos utilizando em nossas projeções, como a curva de minério de ferro 62% Fe abaixo da do consenso, pagamento de outorga complementar nas ferrovias EFVM e EFC, e acordo de Marina (MG). Ambas as situações citadas acabam reduzindo o nível de FCF, prejudicando, dessa maneira, o pagamento de dividendos, conforme descrevemos mais no relatório de Prévia Operacional. Para o 1T24, estamos projetando o pagamento de ~US$0,32/ação (ou ~R$1,65/ação), o que daria um yield de 2,7%.

Lembramos que a Vale não possui obrigatoriedade de pagar todo o trimestre, então é possível que opte por não realizar pagamento em razão da incerteza sobre os pagamentos complementares das concessões das ferrovias e do acidente de Mariana.

Não é tão ruim, mas não é bom o suficiente

Construímos o pior caso que imaginávamos a fim de atestar a atratividade do papel, mesmo com tantas âncoras atrapalhando sua rentabilidade. O preço realizado de finos de minério de ferro de fato veio fraco, mas como alguns analistas mudaram rapidamente os valores, abaixando suas estimativas nos últimos 3 dias na Bloomberg, o valor consensual acabou ficando mais depreciado do que o reportado pela Vale. Então, a situação de preço para o 1T24 não é tão ruim, mas também não é boa o suficiente para garantir um resultado com crescimento de EBITDA e lucro líquido.

Ainda assim, a companhia é negociada a 4,1x EV/EBITDA 24E (vs.4,9x na média histórica), o que parece descontado ao considerar que estamos usando premissas propositalmente pessimistas para deliberadamente forçar a geração de fluxo de caixa para baixo.

Apesar das incertezas ligadas a (i) China, (ii) acordo de Mariana (MG) e ferrovias (EFVM e EFC), bem como a (iii) pressão do governo em meios a tentativas de intervenções políticas na gerência da Companhia (suspenção das licenças de Onça Puma e Sossego), mantemos a nossa confiança no desempenho operacional. Seguimos com a recomendação de COMPRA, com um Target Price 12M de R$72,30 para VALE3-B3 ou US$14,50 nas ADRs-NYSE, o que configura um upside de +17,68%