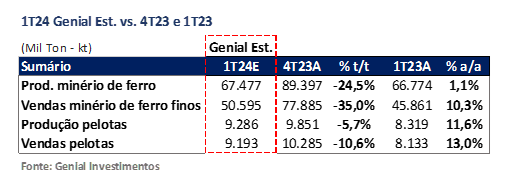

A Vale irá divulgar o seu relatório de produção e vendas do 1T24 amanhã, dia 16 de abril, após o fechamento de mercado. Em linhas gerais, esperamos uma produção com um acréscimo leve, representando uma alta de +1% a/a para minério de ferro fino, apesar da desaceleração estimada de -24,5% t/t, em razão do efeito sazonal naturalmente ligado as chuvas, chegando a ~67,5Mt Genial Est.

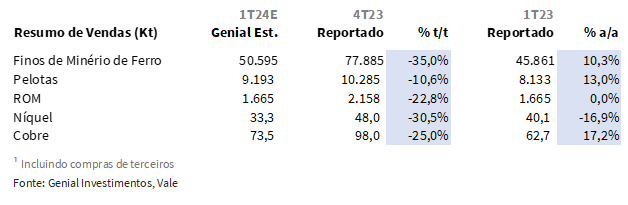

Sobre vendas, é importante lembrar que o 1T23 a Vale sofreu com uma grande dificuldade para embarcar a carga de minério de ferro vinda do sistema norte, uma vez que havia danificações causadas pelas fortes chuvas na estrutura do Terminal Ponta da Madeira (MA). O terminal ficou fechado por alguns dias para reestabelecimento da operação e interrompeu o fluxo de embarques, afetando drasticamente o volume de vendas e a qualidade do mix. Isso quer dizer que a base a/a, no que tange as vendas, é mais fraca e deve ser facilmente superada no 1T24, visto que esse trimestre parece ter passado ileso de grandes disrupções. Esperamos as vendas em ~50,6Mt Genial Est. (-35,0% t/t; +10,3% a/a).

Para pelotas, consideramos que após comissionamento da barragem de Torto ter acontecido no início do 3T23, as operações na mina de Brucutu (MG) devem ajudar a trazer ramp-up da produção e um volume maior de vendas na base anual. Por outro lado, embora a Vale tenha performado muito bem na produção de minério de ferro fino no 4T23, ainda assim, há de se considerar o início do período de sazonalidade mais fraca, onde a temporada de chuvas já havia começado no trimestre passado.

Acreditamos que esse fator natural deve ter reduzido o volume que chegou na planta de pelotização no 1T24, para ser contabilizado como parte da produção de pelotas nesse trimestre. Essa situação ocorre pelo delay logístico entre a extração do minério de ferro fino em Brucutu (MG) e a chegada da carga no pátio da planta de pelotização, no Terminal de Tubarão (ES). Por isso, esperamos a produção de Pelotas em 9,2Mt Genial Est. (-5,7% t/t; +11,6% a/a). As vendas devem seguir dinâmicas parecidas com a produção, com crescimento duplo digito baixo a/a, mas um recuo ainda ampliado na base sequencial pelo efeito sazonal, que é perfeitamente natural do negócio.

Entretanto, acreditamos que o verdadeiro contratempo do 1T24 será a curva de preços do minério de ferro 62% Fe. Ao contrário do que ocorreu no trimestre passado, a depreciação forte de -25% YTD deverá representar um fator negativo no resultado da Vale, compondo uma dinâmica de preço mais fraca para marcar uma receita esperada em queda no 1T24.

Embora a média de preço da referência 62% Fe desse trimestre não seja muito diferente vs. o trimestre passado, com um leve recuo para US$124/t (apenas -3,4% t/t), a diferença está na tendência observada entre os trimestres, que seguiram vetores opostos. Enquanto o preço do minério de ferro acelerou forte entre o início e o final do 4T23 (~US$120-US$140/t), já no 1T24 foi o contrário, o preço caiu de maneira voraz (~US$140-103/t).

Ou seja, embora a média de preço da curva de benchmark tenha ficado basicamente estável comparando os dois trimestres, essa dinâmica de vetores opostos causa uma retração de preço realizado maior pelo sistema de provisionamento de preço futuro, que jogará contra a Vale no 1T24, conforme será explicado mais a fundo ao longo do relatório (consenso parece não ter calibrado corretamente esse efeito).

Para piorar a realização de preços em finos, ainda esperamos que o prêmio de qualidade também se encontre em patamares muito depreciados (-US$1,3/t no 1T24E vs. -US$1,1/t no 4T23), já tendo sido negativo no trimestre passado e ampliando levemente o deságio nesse trimestre. A situação, por outro lado, nos parece ser melhor na precificação de pelotas, menos dependente do mercado chinês, que deve marcar um avanço no prêmio no 1T24. Para entender os efeitos mais recentes da economia Chinesa nos preços do minério de ferro, encorajamos a leitura do nosso último relatório setorial, publicado há poucos dias e que segue em anexo (Metais & Mineração: O modelo econômico da China se esgotou?).

Já para metais básicos, acreditamos que será mais um trimestre desafiador para a precificação do Níquel, devido ao excesso de oferta vindo da Indonésia, que está empurrando o preço para baixo faz algum tempo. Porém, ao contrário dessa tendência, as operações de Cobre devem apurar uma alta a/a (tanto para receita, quanto para a EBITDA), em virtude de melhores dinâmicas de preço t/t e ramp-up de produção a/a.

Principais Destaques:

(i) Esperamos produção de finos com leve alta a/a e retração sequencial pelo efeito sazonal; (ii) Guidance de produção para 2024 é estável vs. 2023, mas pode ter sido subestimado; (iii) Ritmo de estoque de minério de ferro fino por parte da Vale deve progredir t/t, mas vendas provavelmente apresentarão crescimento forte a/a; (iv) Continuação do ramp-up de produção e vendas de pelotas; (v) Antecipamos uma redução, tanto na produção quanto nos embarques de Níquel; (vi) Cobre com ramp-up na base anual; (vii) Preço da curva 62% Fe dessa vez será vento contrário; (viii) Estimamos queda forte de preço realizado em minério de ferro finos, chegando em nosso modelo em US$98/t Genial Est. (-17,2% t/t; -9,8% a/a), abaixo do consenso; (ix) Já para Pelotas, prêmios contratuais devem aumentar para US$25,8/t Genial Est. (+23,7% t/t, equivalente a +US$5/t), o que é uma boa notícia; (x) Preço do níquel seguindo curva com tendência de queda, Cobre deve acelerar; (xi) Ao contrário do trimestre passado, esperamos desempenho consolidado mais fraco no 1T24; (xii) Explicamos a importância do preço forward no sistema de precificação da Vale, e como isso vai desempenhar um papel fundamental no resultado do 1T24 (para mais detalhes, verifique a seção “Nossa visão”); (xiii) A situação nos parece de fato pior do que o consenso está projetado para o 1T24 em particular, mas isso não retira a nossa convicção de que o mercado está descontando além do ponto justo o valuation da companhia; (xiv) Seguimos com a recomendação de COMPRA, com nosso Target Price 12M de R$72,30 para VALE3-B3 e US$14,50 para as ADRs-NYSE. Isso configura um upside de +17,31%.

Prévia Operacional 1T24: Produção e vendas

Esperamos produção de finos com leve alta a/a e retração sequencial pelo efeito sazonal.

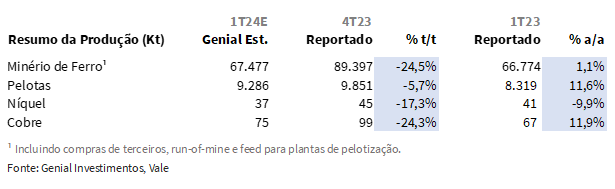

Após dois trimestres fortes (3T23 e 4T23), nossa estimativa é de que a produção de minério de ferro caia -24,5% t/t no 1T24. Há de se considerar que os 3Ts são os melhores trimestres para produção, porém, a chegada de temperaturas mais quentes no meio dos 4Ts geralmente trazem o início da temporada de chuvas torrenciais, que permanecem até março do ano seguinte. Isso quer dizer que os 1Ts (jan.-mar.) marcam o pior período do ano para produção. É um efeito natural, típico do negócio.

Embora o trimestre passado já contasse com uma sazonalidade parcialmente desfavorável, a Vale se superou e performou muito bem na produção. Ainda assim, avaliamos como algo normal uma desaceleração agora. Dessa forma, aguardamos uma redução de duplo dígito t/t na produção de minério de ferro fino.

Entretanto, se olharmos a dinâmica na base anual, acreditamos que a Vale tende a ter um 1T24 muito próximo do que foi ano passado, indicando um número apenas levemente melhor, principalmente puxado pelo ramp-up da mina S11D, e contrabalanceado com depletion do complexo em Serra Norte agindo como vetor contrário, ambos os ativos pertencentes ao sistema norte. Já para o sistema sudeste e sul, esperamos uma melhora suave em Itabira e Vargem Grande, respectivamente. Nossa projeção é de que o reportado seja de 67,5Mt Genial Est. (-24,5% t/t; +1,1% a/a).

Guidance de produção para 2024 é estável vs. 2023, mas pode ter sido subestimado.

Durante o evento realizado pela Vale em Londres (UK), a companhia divulgou para os analistas suas projeções para o ano de 2024. Considerando que o evento ocorreu em 5 de dezembro, o indicativo sugerido pela companhia para esse ano pode ter sido subestimado. Estamos confiantes na execução operacional da Vale, e acreditamos que o guidance de 310-320Mt de minério de ferro para 2024 é possível de ser superado. Os dados da Secretaria de Comércio Exterior (SECEX) continuam colaborando para inferirmos uma produção robusta para a companhia, mesmo com a sazonalidade do início do ano oferecendo um vento contrário.

Devemos lembrar que a Vale teve, no quesito produção, o melhor desempenho para o mês de dezembro desde 2018. Os dados de mercado para embarques de mineradoras brasileiras seguiram fortes no início deste ano, e acreditamos que a Vale encabeçou esse movimento. Ainda assim, preferimos adotar um tom mais conservador (uma vez que muitos investidores estão pessimistas com a Vale) e miramos a produção do ano de 2024 no meio do guidance, marcando em nosso modelo 315Mt. Por isso, apenas flexibilizamos um crescimento de +1,1% a/a para o 1T24. Mas reconhecemos a possibilidade de que o valor pode vir a superar nossas estimativas.

Ritmo de estocagem de minério de ferro fino deve progredir t/t, mas vendas provavelmente apresentarão crescimento forte a/a.

Conforme já adiantamos na seção introdutória do relatório, o preço do minério de ferro na referência 62% Fe amargou uma forte desaceleração ao longo dos primeiros 3M do ano, com uma queda de -25% de jan-mar. Isso provavelmente fez com que a Vale considerasse estocar uma parcela da produção do trimestre, esperando melhores condições de preço ao longo do ano. Estamos assumindo um gap entre produção e vendas maior do que no trimestre passado, o que ampliaria a redução sequencial nas vendas, para além do efeito sazonal.

Porém, assim como também comentando na parte introdutória deste relatório, ao olharmos o desempenho da Vale no mesmo período do ano passado, a situação dos embarques foi seriamente comprometida pela suspensão da atividade no Terminal Ponta da Madeira (MA), que escoa o minério de ferro do sistema norte. Como não está em nosso radar nenhuma anormalidade para o 1T24, a Vale deve facilmente superar os números do 1T23, crescendo duplo dígito baixo as vendas na base anual. Portanto, nossa projeção de embarques está nivelada em 50,6Mt Genial Est. (-35% t/t; +10,3% a/a).

Continuação do ramp-up de produção e vendas de pelotas.

O comissionamento da barragem de Torto em Brucutu (MG) finalizou em julho do ano passado, e parte do acréscimo de produção foi visto no 3T24, com um volume de vendas maior escorregando para o 4T23, devido ao delay logístico que há entre a extração do minério de ferro fino em Brucutu (MG) e a chegada da carga no pátio da planta de pelotização, no Terminal de Tubarão (ES).

Seguindo essa linha de raciocínio, continuamos estimando o movimento de elevação gradual na produção de pelotas após o start-up da barragem de Torto, que poderá ser observada com elevação de duplo dígito baixo na base a/a. Embora haja uma sazonalidade negativa no período, acreditamos que no caso de Pelotas o impacto de queda sequencial não acontecerá de maneira tão forte quanto o que provavelmente será observado no grupo de minério de ferro finos, pelas razões supracitadas. Por isso, nossa análise aponta para uma desaceleração t/t na ordem de mid-single digit. Diante dessas dinâmicas, projetamos a produção de Pelotas em 9,3Mt Genial Est. (-5,7% t/t; +11,6% a/a).

Com relação aos embarques, acreditamos que Vale ainda vai aproveitar parcialmente do bom nível de produção no trimestre passado, considerando o delay, atingindo em nosso modelo a marca de 9,2Mt Genial Est (-10,6% t/t; +13,0% a/a). Portanto, estimamos que as vendas de Pelotas poderão crescer no 1T24 mais intensamente do que a produção na base a/a, e com efeito em direção reversa na base sequencial, em decorrência da sazonalidade negativa.

Antecipamos uma redução, tanto na produção quanto nos embarques de Níquel.

Destacamos que o ativo de Onça Puma (PA), que corresponde por ~15% da produção de Níquel da Vale, possuía uma manutenção programada de 9,5 semanas para o 1T24. O forno da planta anexo à mina passou por uma reforma. Consequentemente, acreditamos que a Vale extraiu feed da mina, mas ficou impossibilitada de produzir o Níquel. Então, estamos considerando uma produtividade zerada em Onça Puma no 1T24.

Além disso, para o 2T24 há diversas paradas de manutenção em outros ativos estratégicos para a produção de Níquel da Vale, principalmente no Canada (Sandbury, reforma de forno com duração de 4 semanas e manutenção na refinaria, de 6 semanas, adicionadas de reformas em Voisey’s Bay com duração de 2 semanas e Long Harbor de 4,5 semanas). Ou seja, considerando que o próximo trimestre possui ainda mais paralizações na operação para manutenção, estamos trabalhando com a hipótese de que a Vale irá produzir nesse trimestre e estocar uma parcela, para que no 2T24 consiga realizar vendas e continuar cumprindo contratos com clientes.

Portanto, o gap entre produção e vendas em Níquel provavelmente será mais elástico no 1T24, tanto na comparação anual quanto na sequencial. Estamos em nosso modelo com uma diferença de 10p.p. entre as duas variáveis para o trimestre, chegando a uma produção de 37Kt Genial Est. (-17,3% t/t; -9,9% a/a) e vendas sendo marcadas em 33Kt Genial Est. (-30,5% t/t; -16,9% a/a).

Cobre com ramp-up na base anual.

Apesar dessas dinâmicas específicas que comentamos em Níquel, as manutenções programadas para os ativos de Salobo I e II são muito curtas (< 1 semana), então acreditamos que os impactos na produção serão bem menores para as operações de Cobre. Dessa forma, os vetores provavelmente serão opostos na base a/a, com crescimento de produção em Cobre e redução em Níquel. Porém, no movimento sequencial, ambos devem recuar em razão da sazonalidade. Projetamos a produção de Cobre em 75Kt Genial Est. (-24,3% t/t; +11,9% a/a), com as vendas chegando a 73Kt Genial Est. (-25,0% t/t; +17,2% a/a).

Preço da curva 62% Fe dessa vez será vento contrário.

Durante o 1T24, apuramos uma média para o minério de ferro 62% Fe em US$124/t vs. US$128/t no 4T23, com uma queda que consideramos branda, de -3,1% t/t. Embora a redução do valor médio seja pequena, a realização de preços da Vale no trimestre deve apresentar um recuo significativo de forma sequencial. A grande questão não está na média da curva durante os 3M, e sim no direcionamento do preço.

Ao contrário do que aconteceu no trimestre passado, onde o preço do minério de ferro veio em uma crescente, no 1T24 o preço regrediu muito rápido, saindo de ~US$140/t nos primeiros dias de janeiro e voltando a rodear ~US$100/t entre o final do trimestre e o início do 2T24. Essa dinâmica, com o vetor direcional do preço apontado para baixo, significa que, pelo sistema de provisionamento de preços para frente, o impacto negativo nesse trimestre será bastante severo.

Destacamos que, embora a média do 1T24 não tenha dado um valor muito abaixo do 4T23 (US$124/t vs. US$128/t), a tendência da curva foi na direção completamente oposta se compararmos os dois trimestres. Estamos usando como estimativa do sistema de preço no 1T24 a quebra nas vendas entre 18% lagged; 58% das vendas com o preço fixado no próprio trimestre e 24% das vendas com o preço provisionado para frente. A marcação do preço forward foi de US$101/t. Além disso, devemos expurgar o efeito da umidade e do FOB. Explicaremos mais detalhes da importância do mecanismo forward no sistema de precificação no decorrer da seção “Nossa visão”, ao final do relatório.

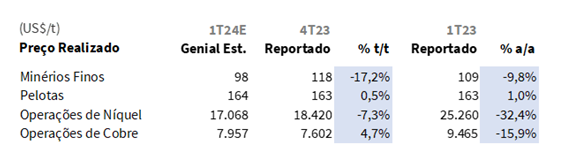

Estimamos queda forte de preço realizado em minério de ferro finos.

A dinâmica de prêmios em minério de ferro fino continua anêmica. Inclusive, esteve negativa durante alguns trechos do 4T23 e também no 1T24. Estamos projetando um prêmio de -US$1,3/t Genial Est. (vs. -US$1,1/t no 4T23), ampliando levemente o deságio visto no trimestre anterior.

Essa situação, aliada com o mecanismo de provisionamento para frente (explorado na seção “Nossa Visão”), deverão trazer um forte impacto negativo para a realização de preço. Como consequência, chegamos à projeção para realização de preço em minério de ferro finos de US$98/t Genial Est. (-17,2% t/t; -9,8% a/a), um número que julgamos ser bem mais tímido que no trimestre passado.

Já para Pelotas, prêmios contratuais devem aumentar, o que é uma boa notícia.

Mesmo com a redução da média da curva de referência de minério de ferro de qualidade superior (65% Fe) para US$138/t (vs. US$142/t no 4T23), ainda assim a Vale conseguiu fazer um bom trabalho e aumentar o prêmio contratual de seus produtos aglomerados. Segundo nossos cálculos, seria a primeira vez desde o 2T23 que a Vale conseguiria fazer um aumento de prêmio contratual em pelotas de forma sequencial.

Menos dependente do mercado chinês, frisamos que a demanda de Pelotas está mais decentralizada, e possui mais peso em países da Europa, EUA, Japão e Emirados Árabes. Nossa análise indica que os mercados Europeus e os EUA aumentaram o apetite no início deste ano, com o PMI industrial dos EUA inclusive sinalizando entrada na zina de expansão em fevereiro e março. Projetamos um prêmio de US$25,8/t Genial Est. (+23,7% t/t, equivalente a +US$5/t), o que elevaria o spread vs. a curva de 65% Fe para o patamar de +18,6% (+4p.p t/t), chegando a um preço realizado de pelotas em US$164,2/t Genial Est. (+0,5% t/t; +1,0% a/a)

Preço do níquel seguindo curva com tendência de queda, Cobre deve acelerar.

Entendemos que o preço do níquel deve seguir a queda sequencial observada durante já algum tempo. Portanto, projetamos um preço realizado de ~US$17.068/t Genial Est. (-7,3% t/t; -32,4% a/a). Embora a queda ainda ocorra em razão do valor médio do trimestre, pela retração da curva de referência da LME, acreditamos que o valor spot em ~US$17.500/t sinaliza que o downside do excesso de oferta parece já ter sido todo precificado. Nossa análise sugere ser provável que o preço do Níquel se estabilize nesse patamar ao longo do ano, podendo ter um leve upside para frente.

Já em relação ao cobre, estimamos um aumento de preço, alcançando ~US$7.957/t Genial Est. (+4,7% t/t; -15,9% a/a), o que pode ser considerado como um progresso sequencial pelo aumento da demanda e ritmo de estocagem da China deste tido de commodity, que não passa por uma dinâmica de superoferta como o Níquel.

Nossa visão e recomendação

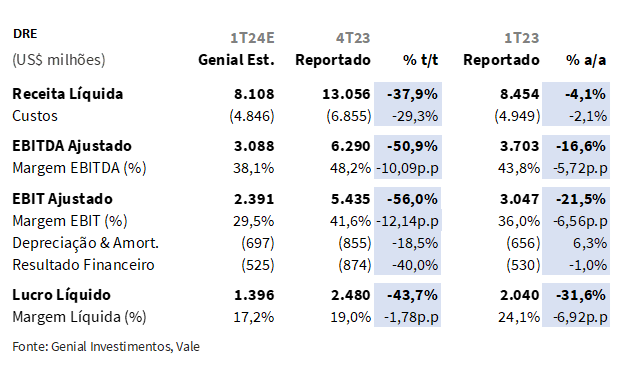

Ao contrário do trimestre passado, esperamos desempenho mais fraco. Para o 1T24, diante dos números que expusemos aqui neste relatório sobre estimativas de produção, embarques e preços, projetamos uma receita de US$8,1b (-37,9% t/t; -4,1% a/a), EBITDA de US$3,1b (-50,9% t/t; -16,6% a/a) e Lucro Líquido de US$1,4b (-43,7% t/t; -31,6% a/a).

Os números estimados nos parecem debilitados em todas as linhas do P&L, em razão principalmente de: (i) sazonalidade mais fraca dos 1Ts na base t/t, totalmente característico do negócio, não sendo nada anormal; (ii) preço realizado de minério de ferro fino com redução considerável, altamente influenciado pela marcação do preço forward; (iii) redução de volume pela temporada de chuvas, que causa menor poder de diluição de custo fixo, fazendo com que o C1/t tenha uma elevação natural.

Ao que tudo indica, estamos com números mais pessimistas que o consenso, uma vez que acreditamos que alguns analistas podem não ter precificado corretamente o peso do mecanismo de marcação forward (a qual explicamos mais em seguida), e isso fará uma diferença grande no resultado do 1T24, mediante a alta volatilidade do preço do minério de ferro.

Salientamos que a nossa estimativa será atualizada à medida que publicarmos o relatório do review sobre a produção e vendas, após a divulgação da Vale de amanhã.

Sistema de precificação: entendendo a importância do preço forward.

Destacamos que isso sempre existiu no sistema de precificação da Vale, e evidências nossas sobre o impacto desse sistema podem ser observados em diversos relatórios passados. Ainda assim, frisamos que maiores explicações do porquê as companhias de mineração utilizam esse modelo de preços pode ser encontrado no relatório em anexo (Vale: Prévia 1T23).

Inclusive, neste relatório em específico, publicado há exatamente 1 ano atrás, desenhamos gráficos para facilitar a visualização de quais componentes agregam e quais penalizam a realização de preços da Vale vs. a média da curva do minério de ferro do trimestre. Não devendo ser, portanto, um assunto novo para os investidores que verdadeiramente acompanham a companhia de perto, bem como são leitores ávidos de nossos relatórios.

Apesar disso, estamos aqui para relembrar que a conta que fazemos para apurar a estimativa de preço realizado em minério de ferro fino não é tão simples quanto calcular a média do trimestre da referência 62% Fe e somar com o prêmio de qualidade. Enganam-se os que fazem essa aritmética simplória. O modelo de precificação da Vale é bem mais complexo do que isso. Muitos podem fazer essa conta como forma de aproximação, mas na hora de estimar o preço no modelo, a situação pode ficar bem diferente quando se juntam as peças do quebra-cabeça.

Resumidamente, a explicação para a divisão entre (i) lagged (para trás), (ii) current (atual) e (iii) forward (para frente) tem a ver com a noção de que a companhia possui diferentes clientes, que por sua vez possuem necessidades dispares e comandam opções de pagamento distintas em relação aos embarques. Além disso, é importante lembrar que existem compras de minério de ferro acontecendo em momentos irregulares ao longo do trimestre. Nesse meio tempo, podem ocorrer conjunturas de forte volatilidade de preços, como foi o caso do 1T24.

Por exemplo, há clientes que preferem pagar quando a ordem de compra é lançada, antes do recebimento da carga, e tem os que preferem pagar quando o minério de ferro chega ao porto de destino (no caso da China, ~45 dias após o embarque). A Vale se adequa a necessidade, quantidade da carga e porte de seus clientes. Dessa forma, o modelo de pagamento pelo minério de ferro vendido varia de contrato para contrato. Consequentemente, há vendas com preços defasados, que compõe o percentual de lagged, há vendas com preços do próprio trimestre (current), e também coexistem, dentro do próprio trimestre, vendas com o preço da curva provisionada para frente (forward).

Isso quer dizer que, apesar da média de preços no 1T24 ter sido US$124/t, segundo nossas estimativas, 24% das vendas do trimestre foram marcadas ao preço de US$101/t. Isso compõe uma dinâmica inversamente proporcional ao trimestre passado (4T23), onde 38% foi o peso das vendas em preço forward, que foram marcadas a US$139/t, com a média da referência 62% Fe durante o trimestre ficando em US$128/t.

Julgamos ser provável que no 1T24, como o preço desacelerou muito rápido, a Vale tenha reduzido o peso do volume de vendas contratadas que estivessem com precificação para frente (-14p.p t/t Genial Est.). Entretanto, isso depende de uma série de fatores (alguns alheios as vontades da companhia). Embora tenhamos projetado essa redução de peso, com esforço da Vale em potencialmente reduzir a exposição a esses contratos, ainda assim o volume de vendas travado no preço forward será representativo na composição de realização de preço.

Para ficar ainda mais claro, vamos explicar direto ao ponto: no trimestre passado o mecanismo de preço provisionado para frente ajudou a Vale na realização, uma vez que o forward foi marcado a um preço superior à média da curva de referência no trimestre. Entretanto, evidências factuais indicam que para o 1T24 a situação será invertida, com a marcação do forward sendo bem inferior à média do trimestre. Acreditamos que isso fará uma diferença brutal no resultado, embora as médias de preço de ambos os trimestres não tenham sido muito diferentes (US$124/t no 1T24 vs. US$128/t no 4T23).

Quanto caixa a Vale consegue gerar mesmo com o minério de ferro 62% Fe a US$100/t?

A resposta é… ainda um bom nível de caixa. Após a nossa revisão de projeção de curva de preços, que está fundamentada em nosso último relatório setorial (Metais & Mineração: O modelo econômico da China se esgotou?), a média da curva estimada por nós para 2024, na referência 62% Fe passou a ser de US$103/t (vs. US$116/t antes).

Isso nos leva a conjectura de um cenário para precificar o nível que a Vale geraria de fluxo de caixa com um minério de ferro próximo do limiar de US$100/t. É importante mencionar que hoje o preço spot do minério de ferro 62% Fe está em ~US$110/t, após ter amargado uma perda de forte nos primeiros 3M do ano (~25%) e abaixado para US$98/t há poucos dias atrás, indicando a alta volatilidade da commodity e a grande dificuldade dos analistas em calibrarem as previsões com mais acurácia (não nos ausentamos de assumir essa mea culpa).

Além de termos rebaixado a nossa curva para o minério de ferro, também fizemos outras modificações nas premissas em nosso modelo para companhia, todas relatadas nesse relatório setorial em anexo. Para facilitar, relembraremos as principais que afetam a geração de caixa de curto prazo: (i) inclusão das estimativas sobre pagamento complementar das outorgas nas ferroviais EFVM e EFC, com um VPL de -US$1,2b e (ii) aperto das condicionantes sobre o acordo de Mariana (MG).

Em ambas as situações (acordos para as outorgas das ferrovias e acidente de Mariana) estamos projetando os pagamentos com 20% de upfront, fato que penaliza o valuation de maneira propositalmente pessimista, para chegarmos em um nível de precificação próximo do que escutamos de alguns investidores institucionais sobre o case de Vale.

É interessante apontar que, independentemente do preço das ações da Vale estar atrativo ou não (nós achamos que está…), o case não terá tração no curto prazo se investidores institucionais não estiverem convictos em uma virada de chave do papel. E percebemos que ainda há muita desconfiança, mesmo nesse patamar de preço. Salientamos que: “estar certo na hora errada, dentro do mercado financeiro, é estar errado…”. Por isso, forçamos premissas pessimistas dentro do nosso modelo para reduzir o Target Price 12M de Vale e vermos até onde chegamos se espremermos a geração de caixa, realizando a conta do yield, ao ponderar pelo nível depreciativo do valuation de mercado atual.

Fazendo esse exercício, assim o nosso FCF yield 24E ficou em 12,5% vs. 11,5% em janeiro, quando a Vale negociava a ~R$70,00 (VALE3-B3) ou ~US$14,30 (ADRs-NYSE). Em outras palavras, mesmo endurecendo as premissas em nosso modelo, o que ocasionou a redução do nível de geração de fluxo de caixa (FCFF) para US$6,6b 24E vs. US$7,5b na estimativa anterior, a queda das ações nesse período (agora negociadas em ~R$60,00 ou ~US$12,00) mais do que compensou o pessimismo adotado em nossa modelagem. Uma métrica cabal para evidenciar o alto nível de desconto do papel.

Ok, mas os dividendos foram afetados?

Infelizmente, sim. Sem extraordinários, o Dividend Yield 24E passou a ser de ~9% Genial Est. (vs. 10,25% anteriormente). Caso eles venham a ser distribuídos, chegaria perto dos 12%, além da opção via programa de recompra de ações, da qual a Vale possui o hábito de fazer.

Acreditamos que as nossas premissas mais duras para as condicionantes do acordo de Mariana, bem como as das ferrovias (EFVM e EFC), acabam reduzindo o nível de FCFF de tal forma que o pagamento de dividendos deverá ser menor do que a nossa previsão anterior. Lembrando que estamos penalizando propositalmente o valuation a companhia com 20% de upfront em ambos os casos. Essa situação afeta diretamente o nível de geração de caixa para 2024E.

Apertem os cintos, há supressas no caminho.

É possível (talvez até provável), que estejamos sendo muito duros em pressupor 20% de pagamento na cabeça, como comentando acima. Portanto, à medida que forem reveladas as verdadeiras condições de pagamento nos dois casos, após os respectivos acordos terem sido selados oficialmente com as entidades governamentais, o papel venha a destravar um upside maior do que estamos precificando hoje.

Ainda assim, muitos já assumiram que a situação de Vale não tem como ficar pior. Porém, como temos um grau elevado convicção de nosso cálculo de estimativa preço realizado para minério de ferro fino para este trimestre, então a situação nos parece de fato pior do que o consenso está projetado para o 1T24. Conforme mencionamos, o peso da marcação de preço forward trará uma diferença significativa, e acreditamos que há alguns analistas mais otimistas do que deveriam para esse resultado em particular. Sugerirmos apertar os cintos, porque a queda das ações pode se intensificar no curtíssimo prazo.

Mesmo dentro dessa configuração, nossa recomendação de Vale segue um parâmetro um pouco diferente das demais ações de commodities que cobrimos. Sabemos que as ações carecem de triggers de curto prazo, mas todas as contas que fazemos colaboram com a tese de que o mercado está exagerando no desconto do papel. Aí, nesse caso, isso vai além da dinâmica específica do 1T24, e sim de outros parâmetros de valuation. É bom lembrar também que o preço do minério de ferro já voltou a subir nos últimos dias, indicando que há uma possibilidade da marcação forward do 2T24 não pressionar o resultado do próximo trimestre, como provavelmente o fará nesse trimestre em particular (1T24).

Não é que a situação esteja muito boa e o mercado não dá o braço a torcer. De fato, o cenário envolve muita incerteza, e outlook não é tão positivo. Porém, há um excesso de pessimismo com a Tese de Vale que nos parece irracional. Seguimos com a recomendação de COMPRA, com nosso Target Price 12M de R$72,30 para VALE3-B3 e US$14,50 para as ADRs-NYSE. Isso configura um upside de +17,31%.