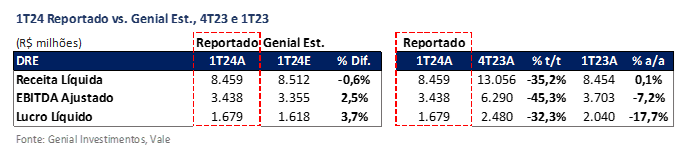

A Vale divulgou seu resultado do 1T24 ontem, dia 24 de abril, após o fechamento do mercado. Os números vieram majoritariamente dentro das expectativas em todas as linhas do P&L (Receita, EBITDA e Lucro líquido). A principal dinâmica do resultado na verdade não possui correlação com o trimestre e sim com a divulgação do novo guidance de provisionamento (mais sobre isso adiante).

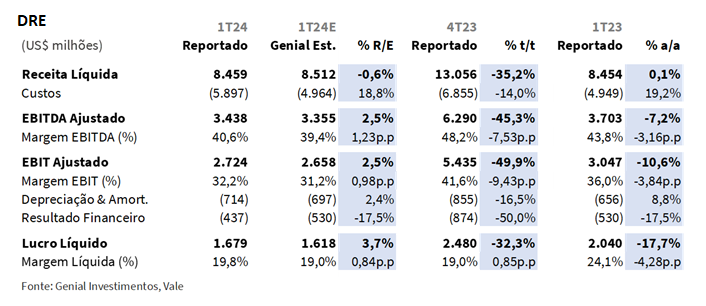

A Receita líquida foi registrada em US$8,4b (-35,2% t/t; +0,1% a/a), com queda sequencial devido ao (i) preço mais fraco do minério de ferro e (ii) sazonalidade natural dos 1Ts em relação ao volume de chuvas. Na comparação a/a, onde se exclui o fator da sazonalidade, observamos uma estabilidade da receita.

O EBITDA foi de US$3,4b (+2,5% vs. Genial Est.), com queda de -45,3% t/t e -7,2% a/a. O Lucro Líquido aparentemente não foi afetado pelo ritmo de provisão para o acidente de Mariana (MG), divergindo do que incialmente esperávamos. Por outro lado, as operações de Níquel sofrerem mais do que o previsto, principalmente em custos. Uma situação compensou a outra, e o Lucro líquido veio perfeitamente em linha com a nossa projeção, sendo marcado em US$1,7b (+3,7% vs. Genial Est.), com tombo de -32,3% t/t e -17,7% a/a.

Vale subiu o guidance de provisionamento. Estávamos considerando uma baixa no lucro líquido contaminado por US$270m Genial Est. de provisão, que seria alocado em resultados de Coligadas e JVs, uma vez que o acidente do rompimento da barragem de Torto, em Mariana (MG), ocorreu através da operação da Samarco (JV entre Vale e BHP) em 2015. Mesmo não atribuindo provisionamento no 1T24 para esse assunto em específico, a Vale revisitou o seu guidance e anunciou modificações.

Embora o valor relacionado a Samarco no novo guidance tenha ficado estável em US$900m para 2024, o valor total figurado entre os anos de 2024-2038 subiu para US$4,4b (+22% vs. guidance anterior). Os anos de 2026 e 2027 foram os mais penalizados no novo guidance vs. o antigo, sendo divulgados agora em US$800m (2x mais vs. US$400m) e US$1b (3,3x mais vs. US$300m), respectivamente. Entretanto, o prazo de diluição total também foi divulgado com elevação, em +3 anos frente a curva de provisão passada, o que ajuda a reduzir o impacto de números maiores no cálculo de VPL.

Por que a Vale elevou o guidance de provisão? A nossa análise sugere que a alta de duplo dígito frente a indicação anterior compõe um fator crítico sobre essa temática, ao interpretarmos que antes a Vale estava subvalorizando o tamanho do potencial acordo a ser costurado com o Ministério Público Federal (MPF) e demais entidades governamentais sobre as indenizações e movimentos de reparação ligados ao acidente de Mariana (MG), conforme já havíamos relatado em diferentes passagens em nosso histórico de publicações.

Como o mercado poderá reagir? Acreditamos que uma parcela relevante dessa alta de provisão já está precificada. Pelo contato que temos com investidores, apuramos que grande parte do mercado já coloca em seus modelos um acordo que varia entre R$126-155b,com 50% de responsabilidade para a Vale e 50% para BHP. Quanto mais pessimista o investidor estiver com o case, mais perto da banda superior desse intervalo ele se situa. Lembrando também que devemos expurgar da conta o valor que a Samarco + Fundação Renova já pagaram ao longo de todos esses anos, que hoje chega à marca de ~R$36b.

Ao fazermos uma conta de chegada, o somatório acumulado de US$4,4b do novo guidance de provisão implicaria em um acordo terminal de ~R$125b (-3,8% vs. Genial Est.), o que presenta ~R$5b (ou ~US$1b) a menos do que as nossas projeções e em linha com uma contraproposta de R$126b (ou ~US$25b) já oferecida pelo MPF, que coordena o processo junto ao Tribunal Regional Federal da 6ª Região (TRF-6), em consonância com os governos dos estados de Minas Gerais (MG) e Espírito Santo (ES).

Claro que, para além da estimativa sobre o valor final do acordo, o impacto no VPL também depende de como cada investidor está modelando suas premissas, principalmente com relação ao ritmo de pagamento via desembolso de fluxo caixa vs. provisão no P&L. No caso, pelo sentimento que extraímos de rodadas de conversas, as nossas premissas são duras se comparadas com a grande maioria dos investidores.

Novo guidance vs. Genial Est. Embora o valor que estamos projetando do acordo seja de R$130b Genial Est., o que de fato não se situa na banda superior do intervalo que mencionamos de R$126-155b, por outro lado o ritmo de provisionamento vs. desembolso de fluxo de caixa é muito apertado em nossa modelagem, o que faz com que o VPL seja penalizado de maneira proposital. Lembramos que estamos assumindo o pagamento de 20% do valor upfront (“na cabeça”) com a repactuação do acordo sendo fechado no 3T24E, e com um prazo de 7 anos, terminando em 2030. O timeframe que desenhamos como base nos parece bem curtofrente as novas expectativas da Vale, que modificou o guidance estendendo o prazo de provisionamento até 2038 (+3 anos vs. guidance anterior), com uma margem adicional de +8 anos vs. Genial Est.

Apesar do novo guidance de US$4,4b, acumulados entre 2024-2038, sugerir um aumento de +22% vs. os US$3,6b na curva de provisionamento anterior, com um saldo nominal positivo de +R$800m, ainda assim o valor implícito do acordo, que chegaria a ~R$125b pela conta de trás para frente, (i) não se tornou maior do que o já previamente divulgado pelo Ministério Público Federal-MPF (~R$126b), e (ii) ainda está abaixo da nossa estimativa (~R$130b). Além disso, estamos convictos de que (iii) as nossas premissas que fazem alusão ao ritmo que esse valor seria provisionado e posteriormente desembolsado, oferecem condicionantes muito mais apertadas em termos de fluxo de caixa do que o novo guidance divulgado pela Vale.

Valuation e recomendação. Destacamos que não iremos convergir nossas premissas mais duras em prol do novo guidanceuma vez que estamos abordando de maneira proposital um pessimismo exagerado como uma perspectiva de defesa do case, pelo mais contraditório que possa parecer ao primeiro olhar.

A nossa ideia, já comentada na última sequência de relatórios, era apertar de maneira pessimista as premissas e verificar o quanto de upside o nosso modelo conseguia gerar frente ao nível de valuation atual das ações, uma postura que parece ser muito mais adotada pelos investidores e menos por outras firmas de sell side. Essa é uma abordagem para tentar convencer investidores de que mesmo sob cenários estressados, com premissas pessimistas, ainda vemos a Vale com um FCF yield 24E de ~13% vs. 11,5% em janeiro (antes da nossa atualização de modelo), o que configura um número atrativo de geração de caixa vs. o preço atual das ações.

Apenas para relembrar, nossas premissas mais pessimistas, inseridas no modelo em fevereiro, contemplam: (i) uma curva de minério de ferro 62% Fe abaixo do consenso, com valor terminal marcado a US$75/t em 28E (flat até a perpetuidade), e valor médio de US$103/t em 24E; (ii) Pagamento de outorgas complementares nas ferrovias EFVM e EFC, também com 20% de upfront; (iii) Condicionantes do acordo de Mariana (MG), que já foram descritas; (iv) Prêmio All-in projetado em US$2,7/t em 24E, abaixo do guidance US$3-4/t e (v) Custo C1 ex. compra de terceiros projetado chegando a US$22,9/t em 24E, colado na banda superior do guidance de US$21,5-23/t.

Essas modificações nas premissas geraram um corte na previsão de geração de FCFF 24E para US$6,8b (vs. US$7,2b anteriormente). Ainda assim, curiosamente o FCF yield 24E melhorou, chegando agora a 13% vs. 11,5%, tomando como base a estimativa feita em janeiro, antes da alteração no modelo. Essa melhora ocorreu uma vez que o preço das ações da Vale caiu para ~R$63,00 atualmente vs. ~R$71,00 nesse mesmo período (jan-abr), ou para ~US$12,00 nas ADRs-NYSE vs. ~US$14,40, sugerindo uma notável subavaliação da companhia pelo mercado.

Em palavras mais simples, mesmo que as nossas premissas propositalmente mais pessimistas tenham forçado a geração de caixa para baixo, ainda assim o preço das ações caiu de maneira mais intensa do que a perspectiva de geração de caixa em nosso modelo, isso desenhando premissas das quais gostamos de pensar de fariam parte do “pior cenário possível”.

Para nós, é uma prova cabal do quanto o mercado penaliza de maneira desproporcional as ações frente ao momento de falta de precisão sobre o futuro. Não negamos que o cenário é de fato incerto, mas o nível de desconto implícito nas ações parece exagerado. Assim, apesar dos ajustes com vieses baixistas em nosso modelo, a Vale ainda exibe métricas financeiras sólidas.

Portanto, em suma, as modificações que a Vale promoveu em seu guidance de provisionamento podem ser interpretadas como ligeiramente negativas para o mercado. Entretanto, acreditamos que não farão tanta pressão vendedora para que ampliassem ainda mais os níveis já depreciados das ações. A razão disso seria porque investidores já estavam, em sua maioria, mais pessimistas do que o guidance anterior. Do nosso lado, as modificações com relação ao provisionamento direcionado para Samarco também não implicam em redução de Target Price 12M, uma vez que as condicionantes, embora mais apertadas do que o guidance anterior, são mais frouxas do que as que já possuíamos em nosso modelo.

Atualmente, a companhia é negociada a 4,1x EV/EBITDA 24E (vs.4,9x na média histórica), o que parece descontado ao considerar que estamos usando premissas propositalmente pessimistas para deliberadamente forçar a geração de fluxo de caixa para baixo. Apesar das incertezas ligadas a (i) China, (ii) acordo de Mariana (MG) e ferrovias (EFVM e EFC), bem como a (iii) pressão do governo em meios a tentativas de intervenções políticas na gerência da companhia (suspenção das licenças de Onça Puma e Sossego), mantemos a nossa confiança no desempenho operacional. Seguimos com a recomendação de COMPRA, com um Target Price 12M de R$72,30 para VALE3-B3 ou US$14,50 nas ADRs-NYSE, o que configura um upside de +13,75%.

Principais Destaques:

(i) Receita líquida consolidada foi a única major line em estabilidade a/a, com a receita de finos de minério de ferro em ascensão de +6,2% a/a, puxada pela retomada de embarques no terminal Ponta da Madeira (MA); (ii) C1/t estável a/a, conforme Genial Est., em razão de efeito compensatório entre exclusão de efeito one-off e desvalorização do câmbio; (iii) Preço do spot do SSY subiu no trimestre, mas Vale não foi tão impactada por deter contratos longos com armadores; (iv) EBITDA em retração de -7,2% a/a com operações de níquel muito fracas, preço realizado em finos de minério de ferro em desaceleração, mas com excelente performance em pelotas; (v) Lucro líquido conforme projeções, devido a efeito compensatório entre operações de níquel mais fracas e ausência de provisionamento para o acidente de Mariana (MG), caindo para US$1,6b (-32,3% t/t; -17,7% a/a); (vi) Desconfiança sobre o mercado chinês; (vii) Overhangs realmente influenciam a performance do papel? Perguntamos a investidores e discorremos sobre o assunto. Ao que parece, acordos de Mariana(MG) e ferrovias (EFVM e EFC) já são eventos devidamente precificados. Portanto, recentemente voltou a se deslocar conforme o minério de ferro; (viii) Estamos adotando premissas mais pessimistas que o consenso na grande maioria das variáveis da modelagem da companhia e ainda assim vemos desconto. Atualmente, a companhia é negociada a 4,1x EV/EBITDA 24E (vs.4,9x na média histórica), mantemos a nossa confiança no desempenho operacional. Seguimos com a recomendação de COMPRA, com um Target Price 12M de R$72,30 para VALE3-B3 ou US$14,50 nas ADRs-NYSE, o que configura um upside de +13,75%.

Retrospectiva de Produção e Vendas

Em nossa publicação de prévia do resultado financeiro, publicada após a divulgação do relatório de produção e vendas da Vale, no dia 16 de abril, cujo link segue em anexo (Vale 1T24 Prévia: Não é tão ruim, mas não é bom o suficiente), comentamos sobre o preço realizado de finos de minério de ferro, grande foco negativo do trimestre, do surpreendente preço de pelotas e da difícil situação de níquel.

Ramp-up contínuo de S11D.

Após averiguarmos o relatório de produção e vendas, vimos um volume de produção de minério de ferro acima de nossas expectativas, reportando 70,8Mt no 1T24. Esse resultado se deve ao ramp-up contínuo da S11D, que entregou uma produção surpreendente de 17,7Mt, subindo +8,5% a/a. A melhora significativa em Vargem Grande, adjunta de alta suave em Itabira e a volta das atividades no Terminal Ponta da Madeira (MA) ajudaram nos embarques da Vale, registrados em 52,5Mt (-35% t/t; +14,6% a/a), visto que a companhia pôde escoar minério de ferro do sistema norte novamente.

Prêmio e preço realizado de finos foram as grandes preocupações.

Na nossa visão, o preço realizado do fino de minério de ferro foi o grande cerne do resultado. A curva do minério de ferro 62% Fe caiu durante o 1T24 e atingiu um valor ainda inferior na ponta inicial do 2T24. Como explicamos no relatório anterior, a Vale utiliza uma metodologia de precificação em 3 momentos diferentes, realizando uma parte dos contratos com o preço passado da curva (lagged), uma parcela com o preço atual (spot) e o resto dos contratos provisionados para frente (forward). Como a companhia fechou, como de costume, alguns contratos marcados no sistema forward, além de não conseguir imputar prêmios mais uma vez, que ampliou o deságio em relação ao trimestre passado (-US$1,6/t vs. -US$1,1/t), o preço realizado levando em consideração todas essas variáveis, após retirar a unidade e os ajustes de FOB, foi marcado em US$101/t (-14,9% t/t; -7,3% a/a).

VALE3: Resultado 1T24

Receita líquida, única major line em estabilidade a/a.

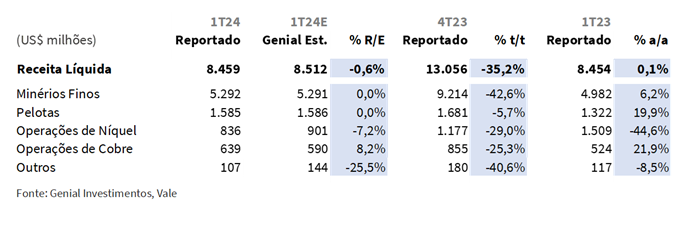

Em linha com a nossa projeção, a receita líquida foi a única major line que não apresentou queda na base a/a, quando excluímos os efeitos da sazonalidade trimestral. O consolidado total foi de US$8,4b (-0,6% vs. Genial Est.), com queda de -35,2% t/t e estabilidade de +0,1% a/a.

Ao destrincharmos a receita em segmentos, a receita líquida de finos de minério de ferro ficou em R$5,2b (+0% vs. Genial Est.), compondo uma redução de -42,6% t/t em função da sazonalidade do período de chuvas, porém uma ascensão de +6,2% a/a com a retomada de embarques no terminal Ponta da Madeira (MA), que estavam restritos no mesmo período do ano passado.

A divisão responsável pelo melhor resultado do trimestre foi a de pelotas, que demonstrou uma surpresa positiva no preço realizado, chegando a US$171,9/t (+5,2% t/t; +5,8% a/a). Além disso, apesar da queda de -10,3% t/t pelo efeito sazonal, o nível de vendas em pelotas foi robusto, com um crescimento de +13,4% a/a nos embarques, do qual atribuímos ao ramp-up da produção de finos em Brucutu (MG) e posterior pelotização na planta do terminal em Tubarão (ES). A receita líquida da operação de pelotas ficou em R$1,5b (+0% vs. Genial Est.), decaindo -5,7% t/t e apurando uma alta chamativa de +19,9% a/a.

Observamos a consolidação de uma receita anêmica para níquel, chegando a US$836m (-7,2% vs. Genial Est.), com queda de -29,0% t/t e -44,6% a/a. O desempenho mais fraco possui como explicação alguns fatores, entre eles: (i) paradas de manutenção na planta de Onça Puma, reduzindo os embarques, além de (ii) posteriores paradas em plantas do Canadá no 2T24, que obrigaram a Vale a realizar estoque durante o 1T24 para cobrir contratos futuros, além de (iii) um preço realizado ampliando a desaceleração para US$16.848/t (-8,5% t/t; -33,3% a/a), mostrando o efeito do excesso de oferta.

Quanto ao cobre, tivemos leves surpresas positivas, com a receita da unidade crescendo acima do esperado, e registrando US$639m (+8,2% vs. Genial Est.), subindo +21,9% a/a, apesar da queda -25,3% t/t. O efeito negativo no t/t é em razão da sazonalidade da temporada de inverno na produção de cobre em Thompson, no Canadá.

C1/t flat a/a, conforme Genial Est.

No mesmo período do ano passado (1T23), a Vale havia mencionado um efeito one-off de custo, incluindo a antecipação de atividades de manutenção, já que o fluxo do Terminal de Ponta da Madeira (MA) estava interrompido. No 1T24, com a regularização do terminal, esse efeito foi removido e supostamente ajudaria o custo na base anual a ser reportado em um valor mais baixo.

No entanto, a taxa de câmbio criou impeditivos para a companhia apurar essa queda do custo. A Vale possui uma parte relevante dos seus custos de lavra em BRL. Quando a taxa de câmbio USD/BRL está mais alta, a companhia consegue diluir seus custos em BRL frente a disparidade de força entre as duas moedas. Como a taxa de câmbio USD/BRL média do 1T24 foi de R$4,94 vs. R$5,18 no 1T23, essa capacidade de diluição ficou mais enfraquecida, anulando os efeitos da regularização dos embarques.

Sendo assim, o C1/t (ex. compra de terceiros) observado foi de US$23,5/t, muito em linha com a nossa expectativa (-0,4% vs. Genial Est.) e estável na base anual, com diferença marginal de -0,4% a/a, e uma alta de +13,8% t/t, puxada pela sazonalidade de menor volume de vendas afetando a capacidade de diluição de custo fixo.

Custo de frete quase não foi impactado.

Apesar das oscilações do SSY (Tubarão- Qingdao), pressionado pela ascensão do valor do bunker (combustível marítimo), o custo do frete da Vale no 1T24 se mexeu pouco, seguindo a tendência que prevíamos, e chegou a US$19,3/t (-2,9% vs. Genial Est.), com uma suave alta de +2,8% t/t, apesar da elevação de +8,1% a/a. Isso porque, embora o preço do spot do SSY tenha aumentado +US$7/t a/a (chegou a ~US$26/t, a Vale não captura de maneira integral a volatilidade do frete no mercado spot, visto que a companhia fecha contratos de longo prazo com armadores de embarcação, não seguindo as mesmas dinâmicas de ajustes de preço.

EBITDA em retração a/a, em linha com a estimativa.

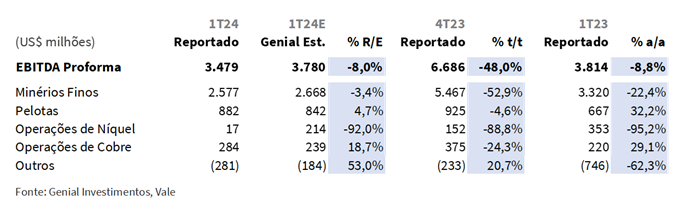

Consolidando diferentes dinâmicas, percebemos uma retração do EBITDA proforma (ex. Brumadinho) para US$3,4b (-8% vs. Genial Est.), queda forte de -52,9% t/t e -22,4% a/a. Temos como principais responsáveis as (i) dinâmicas de preço em finos de minério de ferro e níquel muito depreciadas e (ii) aumento do COGS nominal a/a. Apesar de um resultado acima das expectativas em pelotas, a operação de finos é muito mais relevante e puxou o EBITDA para baixo. Por outro lado, esperávamos um impacto mais amplo relacionado as despesas com Brumadinho e descaracterização de barragens, que acabaram ficando em US$41m (-86% vs. Genial Est.).Portanto, a Vale divulgou EBITDA Ajustado de US$3,4b (+2,5% vs. Genial Est.), com recuo de -45,3% t/t e -7,2% a/a.

Analisando separadamente o EBITDA Proforma de cada segmento, podemos dar o destaque positivo para a unidade de pelotas, que reportou um impressionante preço realizado e divulgou um EBITDA de US$882m (+4,7% vs. Genial Est.), com queda marginal de -4,6% t/t e forte alta de +32,2% a/a. Em finos de minério de ferro, o principal fator do declínio foi o preço realizado, abaixo nas comparações sequenciais e na base anual, bem como o C1/t estável apesar do aumento de embarques na comparação a/a. Dessa forma, o EBITDA reportado em finos ficou em US$2,6b (-3,4% vs. Genial Est.), desacelerando de maneira intensa em -52,9% t/t e -22,4% a/a.

Já o principal destaque negativo fica com a operação de níquel, que teve um resultado muito aquém do esperado e registrou EBITDA de US$17m (-92% vs. Genial Est.), com um empobrecimento de resultado na ordem de -88,8% t/t e -95,2% a/a, puxado por uma receita mais fraca e contemplando um COGS/t de US$23.353/t (+12,4% vs. Genial Est.). Quanto à operação de cobre, devido ao contínuo ramp-up de Salobo, observamos um EBITDA de US$284m (+18,7% vs. Genial Est.), expandindo +29,1% a/a, mas com um recuo de -24,3% t/t, ligado ao efeito sazonal em Thompson.

Lucro líquido conforme projeções, devido a efeito compensatório.

O lucro líquido ficou em US$1,6b (+3,7% vs. Genial Est.), com queda de -32,3% t/t e -17,7 a/a. Apesar de não termos observado algum valor representativo de provisionamento ligado ao acidente de Mariana (MG), tendo em vista de que as provisões ligadas a este fato tramitam pela linha de resultados de Coligadas e JVs, em virtude do rompimento da barragem ter ocorrido através da operação da Samarco (JV entre Vale e BHP), ainda assim o lucro líquido veio em linha com as nossas estimativas.

Acreditamos que isso foi consequência de efeitos compensatórios em nosso modelo vs. o release da Vale. Enquanto nós estimávamos uma operação melhor de níquel do que acabou ocorrendo, também considerávamos um provisionamento para compromissos com Samarco & Renova, que não percebemos no resultado do 1T24. A magnitude da piora nominal do EBITDA de metais básicos vs. Genial Est. acabou sendo similar ao montante que projetamos de provisão para Samarco, neutralizando o efeito no lucro líquido.

Nossa visão e recomendação

Se as médias de preço do minério de ferro foram parecidas, por que a realização foi significativamente mais baixa no 1T24?

Recomendamos fortemente a leitura do nosso relatório de prévia para os investidores que ainda possuem dúvidas sobre a mecânica de provisionamento de preços para frente (forward), e como a rápida desaceleração do preço do minério de ferro 62% Fe no decorrer de janeiro a março acabou influenciando em uma realização de preços significativamente mais baixa no 1T24, embora a média de preços que vigorou no trimestre tenha sido muito similar a do trimestre passado e a de um ano para trás.

Destacamos que o sistema de precificação da Vale, e de diversas outras mineradoras, não é tão simples como apurar a média e atribuir o prêmio de qualidade. Em trimestres com alta volatilidade, como foi o caso do 1T24, o resultado do preço realizado pode diferir muito da média. O relatório de prévias que amplifica os motivos para isso segue em anexo (Vale 1T24 Prévia: Não é tão ruim, mas não é bom o suficiente).

Ruídos realmente influenciam a performance do papel?

No relatório de prévias, cujo link segue no parágrafo acima, também procuramos explorar sobre a influência de overhangs (ruídos) na rentabilidade do papel, na seção “Nossa visão”. Obviamente, os ruídos políticos e externos não ajudam a ação destravar potencial de alta, porém não acreditamos que a atrapalhem tanto quanto alguns integrantes do mercado imaginam.

Apenas para esclarecer, os overhangs (ruídos) que mencionamos são: (i) pressões do governo para sucessão do Sr. Eduardo Bartolomeo como CEO, bem como (ii) repactuação do acordo de Mariana (MG), que ainda não foi sacramentado com as autoridades brasileiras, o (iii) pagamento complementar pelas outorgas das ferrovias EFVM e EFC, além da (iv) suspenção das licenças de operação em Onça Puma e Sossego.

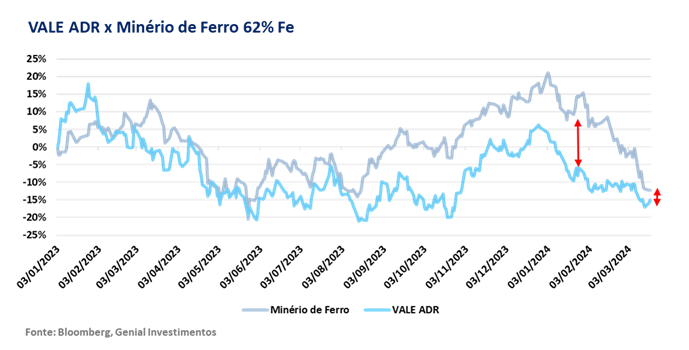

As setas, em vermelho, exemplificam o ritmo de impacto dos overhangs no papel. A primeira seta (maior) demonstra a um gap entre a curva do minério de ferro 62% Fe e a cotação das ADRs- NYSE da Vale. Portanto, ambos os parâmetros estão em dólar (USD). Na época em que o mercado criava tese baseada nas supostas consequências dos ruídos. Porém, olhando para a segunda seta (menor), percebemos um estreitamento entre as duas curvas, apontando que os eventos de overhangs foram precificados e o papel voltou a ficar correlacionando com o preço da commodity.

Para criar uma ilustração adicional, ao conversar mais recentemente com um grupo de investidores, perguntamos quais eram os maiores temores que os impediam de adotar uma posição comprada nas ações de Vale. Para se ter uma ideia do peso que ouvimos, chegamos a uma média de ~90% de peso nas incertezas sobre a China, em comparação com os overhangs, que representam apenas ~10%.

Acreditamos que é fato que a grande maioria dos investidores está pessimista, e que podem modelar premissas duras, uma vez que não sabem as condicionantes dos acordos de Mariana (MG) e das ferrovias EFVM e EFC, por exemplo. Por isso acreditamos que a modificação do guidance da Vale sobre o acidente de Mariana (MG), através do provisionamento para a Samarco, não trará muita negatividade adicional para as ações.

Porém, o que cria dificuldades para a volta de uma posição comprada no papel após um nível tão grande de desconto parece ser, nesse momento, mais as incertezas ligadas a economia chinesa e a demanda estrutural por minério de ferro daqui em diante, do que necessariamente os overhangs. Esse conjunto de 4 pontos que listamos como overhangs parecem já ter entrado no preço das ações por completo. Por outro lado, conversamos com investidores que possuem uma mentalidade de short em minério de ferro, uma vez que é notório a extrema dependência da China, que passa por modificações estruturais e não cíclicas, que devem perdurar.

Não estamos dizendo que as pressões políticas são irrelevantes, pois elas acabam, sim, atrapalhando a operação da companhia, como acabamos de testemunhar com a suspensão das operações em Onça Puma e Sossego. Porém, acreditamos que a projeção macro deve ser feita com atenção a um tom mais pessimista, assim como estabelecemos em nosso modelo, considerando curva no longo prazo chegando a US$75/t (abaixo da do consenso).

Apesar de durante boa parte do ano passado e até final de fevereiro deste ano, o gap entre o preço do minério de ferro 62% Fe spot e as ações da Vale era muito significativo, hoje esse gap encurtou bastante, basicamente reduzindo a zero a diferença. Portanto, quando o gap foi formado, era o momento que acreditávamos que os overhangs pesavam mais.

Hoje, com esse espaço basicamente inexistente, acreditamos que as ações estão lateralizadas “a espera de um milagre chinês”. Porém, conforme elaboramos em um extenso estudo sobre a economia chinesa, em mais um relatório setorial publicado há pouco tempo atrás e que segue em anexo (Metais & Mineração: O modelo econômico da China se esgotou?), esse milagre não deve acontecer…

Se não estamos otimistas com China, por que recomendamos a Compra das ações?

Nosso objetivo, no fim das contas, é demonstrar o upside que existe na ação, mesmo adotando premissas mais duras com o pagamento de outorga complementar nas ferrovias EVFM e EFC, um ritmo e pagamento mais severos para o acordo de Mariana (MG) e estimativas macro mais céticas.

Ainda assim, baseado no relatório de produção e vendas e nos recentes trimestres com níveis operacionais altos, e em conformidade com o que havíamos mencionado na Prévia 1T24, decidimos aumentar a nossa premissa de volume de produção minério de ferro para atingirmos a banda superior do guidance (320Mt). No entanto, a Vale aumentou o guidance de provisão do acordo de Brumadinho (MG) para um valor total de US$3,3b vs. os US$2,8b da estimativa anterior e não alterou o ritmo de provisionamento, o que resultou em um efeito compensatório, impedindo que realizássemos uma alteração positiva em nosso Target Price 12 M.

Por outro lado, as demais premissas pessimistas continuam. Para relembrar, estamos modelando: (i) uma curva de minério de ferro 62% Fe abaixo do consenso, com valor terminal marcado a US$75/t em 28E (flat até a perpetuidade), e valor médio de US$103/t em 24E; (ii) Pagamento de outorgas complementares nas ferrovias EFVM e EFC, também com 20% de upfront; (iii) Condicionantes do acordo de Mariana (MG), que já foram descritas na parte inicial deste relatório (por favor, leia a introdução); (iv) Prêmio All-in projetado em US$2,7/t em 24E, abaixo do guidance US$3-4/t e (v) Custo C1 ex. compra de terceiros projetado chegando a US$22,9/t em 24E, colado na banda superior do guidance de US$21,5-23/t.

Atualmente, a companhia é negociada a 4,1x EV/EBITDA 24E (vs.4,9x na média histórica), o que parece descontado ao considerar que estamos usando premissas propositalmente pessimistas para deliberadamente forçar a geração de fluxo de caixa para baixo. Apesar das incertezas ligadas a (i) China, (ii) acordo de Mariana (MG) e ferrovias (EFVM e EFC), bem como a (iii) pressão do governo em meios a tentativas de intervenções políticas na gerência da companhia (suspenção das licenças de Onça Puma e Sossego), mantemos a nossa confiança no desempenho operacional. Seguimos com a recomendação de COMPRA, com um Target Price 12M de R$72,30 para VALE3-B3 ou US$14,50 nas ADRs-NYSE, o que configura um upside de +13,75%.