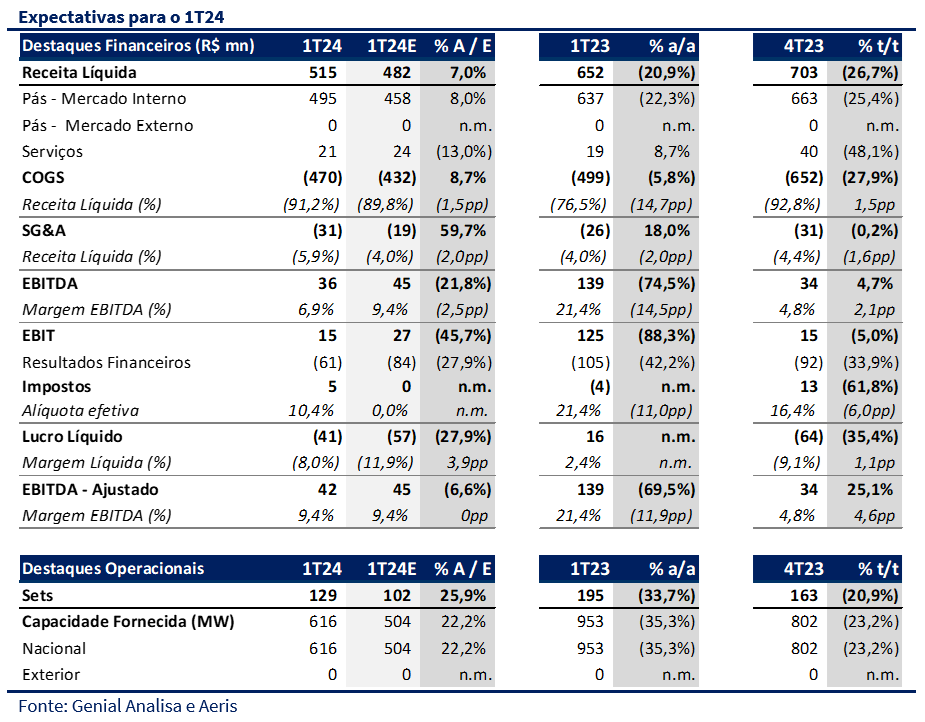

Nessa terça feira (14), Aeris reportou resultados fracos referentes ao primeiro trimestre de 2024. Chamamos atenção para o forte aumento da alavancagem, que saltou de 1,9x no 4T23 para 3,3x no 1T24. Apesar de ter sido melhor que as nossas expectativas em termos de receita (7% maior que as nossas projeções), os números confirmam a entrada da companhia em um ano desafiador. A receita líquida apresentou uma queda forte tanto na base anual, quanto trimestral (-20,9% a/a e -26,7% t/t). O EBITDA ajustado de R$ 42 milhões, que desconsidera os gastos relacionados ao plano de reestruturação, ficou em linha com as nossas projeções, resultando em um prejuízo líquido consolidado de R$ 41 milhões, menor quando comparado ao 4T23.

Apesar da melhora de margem EBITDA na comparação trimestral, a receita superior, a melhora no EBITDA foi mais tímida do que esperávamos, traduzida em uma margem pior que a nossa. Essa diferença foi causada, principalmente pela maior representatividade dos custos com mão-de-obra e despesas relacionados a consultoria. Além disso, vimos um consumo de caixa forte, e uma por consequência a disparada da alavancagem no trimestre. Esse consumo reflete o ajuste da conta de adiantamento de cliente e a amortização de R$ 365 milhões de dívidas. Adicionalmente, a redução do EBITDA LTM, gerou um significativo aumento da relação Dívida Líquida/EBITDA.

A falta de sinais favoráveis à instalação de novos parques e a queda nos preços de energia de longo prazo, seguem retirando a atratividade do segmento eólico. Nas nossas contas, o setor deve adicionar cerca de 50% a menos de capacidade em 2024. Na última segunda-feira (13), a companhia anunciou a demissão de 1,5 mil funcionários. O anúncio reforça o caráter de ajuste de 2024, com a retomada do crescimento em volumes previsto apenas para o final de 2025.

Reiteramos nosso pessimismo em relação a ação, assim como a nossa recomendação de VENDA. Após o grupamento na proporção de 20:1, e incorporação dos resultados do 1T24, ajustamos nosso preço-alvo para R$ 8,00.

Caindo e caindo…

A fraca demanda no setor de energia eólica nacional é fator chave para o resultado operacional decepcionante e já esperado que observamos para a Aeris, no entanto ressaltamos volumes um pouco melhores que o esperado em MW fornecidos (+22,2%). A companhia reportou uma capacidade fornecida de 616 MW no mercado nacional (-35,3% a/a e -23,2% t/t) e continua sem registrar receitas vindas do exterior. No total foram vendidos 129 sets, o que representa uma queda de 33,7% com relação ao 1T23 e -20,9% em relação ao trimestre passado.

Na figura consolidada do 1T24, a receita líquida totalizou R$ 515 milhões (-20,9% a/a e -26,7% t/t), ficando em linha com nossas expectativas e com as do mercado. O EBITDA somou R$ 36 milhões (-74,5% a/a e +4,7% t/t) e a margem EBITDA foi de 6,9% (-14,5pp a/a e +2,1pp t/t), significativamente menor que em nossas projeções. O prejuízo líquido consolidado foi de R$ 41 milhões, melhor que nossa estimativas de R$ 57 milhões.

Perdendo contrato e demitindo pessoal

Nesta segunda feira, dia 13 de maio, a companhia anunciou a demissão em massa de 1.500 funcionários com o objetivo de enxugar sua operação no Pecém. O anúncio é reflexo do difícil cenário do setor eólico, com poucos investimentos em novos parques eólicos. Apesar do número assustador, o movimento de demissão já era esperado e faz parte do plano de reestruturação da companhia previsto para 2024.