Aeris reportou resultados fracos no 4T23, com volumes fracos, margens em queda e uma nova metodologia para reconhecimento de receita. Os números vieram substancialmente abaixo das estimativas do mercado e dos nossos números. Na figura proforma, observamos um leve aumento da capacidade fornecida no trimestre, ofuscado pela queda no ROIC e queda forte na margem EBITDA. As margens seguem sendo severamente impactadas pela extensão do tempo de acabamento de pás e pelos menores volumes, que prejudicam a diluição de custos fixos.

Do lado negativo, a falta de novos pedidos no curto prazo e o enfraquecimento do preço da energia em longo prazo trouxeram mais resultado sem brilho. Ainda que crescendo em relação ao trimestre anterior, (visão pro-forma) os sinais de desaceleração são evidentes, refletidos em volumes de produção que começam a desacelerar. No 1T24, a empresa informou o descomissionamento de 5 linhas maduras, antecipando uma tendência de inflexão negativa nos resultados operacionais e confirmando nossas expectativas de um 2024 extremamente desafiador.

Do lado positivo, observamos alguns pequenos sinais de reorganização interna e busca por otimização dos custos. Durante o trimestre, a empresa iniciou a recompra das debêntures AERI11 e AERI12, num montante total de R$ 41 milhões de reais, apenas 3% dos R$ 1,3 bilhões emitidos com vencimentos em 2025 e 2026.

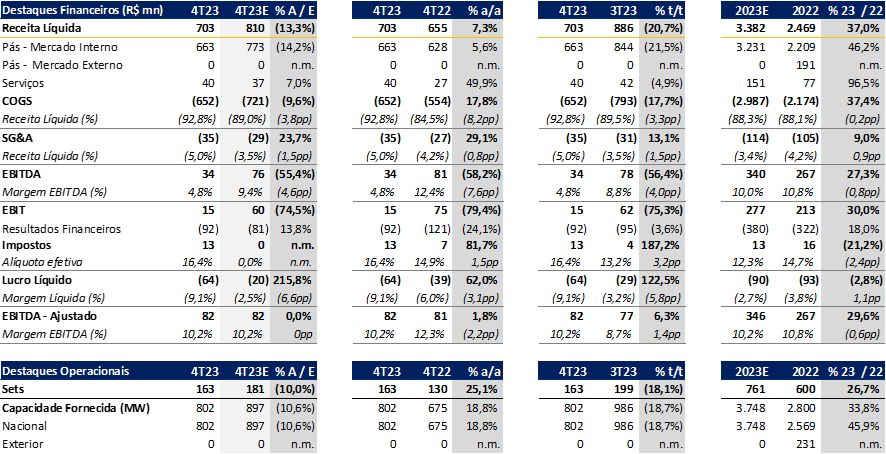

Na visão pro-forma, o 4T23 terminou com R$ 703 milhões de receita líquida (-36,0% a/a e +7,1% t/t), ficando muito abaixo das nossas estimativas de R$ 810 milhões e abaixo dos números do mercado. O EBITDA somou R$ 34 milhões (-30,7% a/a e -36,2% t/t), 3,4% muito inferior às nossas expectativas, resultando em uma compressão expressiva da margem EBITDA, caindo de 8,1% no 3T23 para de 4,8% no 4T23, também pior que as nossas estimativas. Olhando para última linha do resultado, a empresa reportou um prejuízo líquido de R$ 64 milhões.

Diante dos desafios de 2024, alteramos nossa recomendação de MANTER para VENDER, com preço-alvo caindo R$ 0,90 para R$ 0,50.

Nova prática de reconhecimento de receita

A empresa anunciou uma alterações na sua política contábil para o reconhecimento de receitas da fabricação de pás. Anteriormente, o reconhecimento da receita era efetuado na transferência física do produto, agora passaram a reconhecer no momento da desmoldagem, entendendo que cliente já detém a capacidade de direcionar o uso do produto e obter os benefícios remanescentes, mesmo que opte por não exercer o direito de posse física imediata.

Expectativas de para 2024

Mesmo com a adição de novos contratos, esperamos para 2024 uma retração na adição da capacidade fornecida no Brasil para 2 GW (-36,0% a/a). Desde o final de 2022 os preços de energia para contrato de longo prazo se encontram pouco atrativos para novos investimentos em parques de energia eólica, o que acaba prejudicando as empresas do segmeto. Outro possível desconforto para a Aeris no Brasil é a entrada de competidores e aumento da competição. Temos observado algumas sinalizações de players chineses, como a Sinoma, fechando parcerias no mercado local. Olhando para a estrutura de custos da companhia, esperamos que a Companhia se adeque ao novo patamar de receita, reduzindo a força de trabalho ao longo do ano.

Com um mercado brasileiro desacelerando, esperamos um volume de pás vendidas de 773 (+23,1% a/a e -8,4% t/t). Na figura consolidada, projetamos para o 2024 uma receita líquida de R$ 2.084 milhões (-38,4% a/a), um EBITDA de R$ 340 milhões (-57,4% a/a), margem EBITDA de 6,9% (-3,1pp a/a) e um prejuízo de R$ 209 milhões (-121% a/a).

Vale ressaltar que 2024 será um ano de reestruturação para a Aeris, que deve arrumar a casa no que diz respeito as suas dívidas através de captações como foi o recente follow on de R$ 400 milhões. A empresa já iniciou seu processo de reestruturação de passivos. Enxergamos que ainda existe a oportunidade da Aeris se aproveitar dos incetivos previstos no programa Nova Indústria Brasil, para captar crédito subsidiado via BNDES. Uma boa oportunidade para trocar passivos caros de curto prazo por dívias incentivadas com um custo financeiro menor e vencimentos mais alongados.

Novos aditivos contratuais

Revertendo a tendência de queda do backlog de receita, a Aeris anunciou, além da extensão de seu contrato com a Vestas até o final de 2028, a celebração de novo aditivo com a Nordex. Esses aditivos contratuais são importante para “manter a chama acesa”, já que garantem um potencial equivalente a 9,6 GW e um incremento na receita líquida contrada de até R$8,3 bilhões no longo prazo. Porém ressaltamos que esse números ainda não devem se materializar em volumes durante 2024 e 2025, que prometem ser anos de ajuste para a empresa.