Seguimos com recomendação de MANTER. A companhia reportou números abaixo do consenso do mercado e de nossas estimativas. Como principais motivos para tal performance citamos os baixos volumes gerados no segmento eólico, que acabou por impactar negativamente as receitas nesse segmento. Somados a isso, houveram alguns eventos não-recorrentes c. R$37 milhões no trimestre, o que acabou por levar o resultado trimestral para um prejuízo líquido. Sendo assim, apesar da empresa começar a negociar com algum upside em relação ao nossa avaliação, não observamos grandes motivos para alterar nossa recomendação.

Como mencionamos no último relatório trimestral, achavamos que a eventual conclusão do processo de venda da AES Brasil poderia destravar prêmio interessante para sua base acionária – o que infelizmente não aconteceu. Em nossa leitura, a elevada dívida da empresa somados aos prazos das concessões remanescentes razoavelmente curtos (c. 50% da capacidade instalada da empresa tem concessões vencendo em 2032) devem ter acabado por remover boa parte da atratividade do case. Entretanto, como de costume, imaginamos que tudo é uma questão de preço para que o negócio seja finalmente concluído. Infelizmente, o atual fluxo de notícias – e nossa própria avaliação em relação a AES Brasil – nos deixa céticos quanto a possibilidade de materialização desse evento com ganhos expressivos aos minoritários.

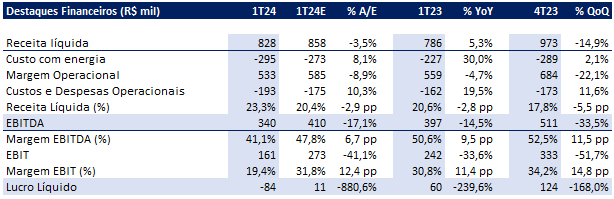

Detalhamento do Resultado

Em relação aos projetos em desenvolvimento, citamos a conclusão de 96% do Complexo Eólico Cajuína 2 (cap. instalada de 370 MW). Até o final do 1º semestre de 2024, a empresa espera estar com 100% do projeto completamente operacionais. Outro projeto que deve estar estar concluído até o final do primeiro semestre desde ano é o Complexo Eólico Tucano (cap. instalada de 322 MW). Por último, citamos a entrada operacional do Parque Solar AGV VII no 2S24, com 33 MW. Ou seja, todo o crescimento prometido em termos de evolução de capacidade instalada segue conforme o esperado.

A empresa obteve uma receita líquida operacional de R$826 milhões no 1T24, ligeiro aumento em relação ao 1T23, mas queda de 15% em relação ao 4T23. Principal motivo de tal queda veio do segmento eólico em um trimestre marcado pela menor velocidade dos ventos, parcialmente compensado pela entrada operacional dos complexos eólicos Tucano e e Cajuína. Margem operacional foi de R$533 milhões (vs R$559 milhões no 1T23).

Os custos e despesas operacionais somaram R$193 milhões no 1T24, impactados principalmente pelos eventos não recorrentes mencionados acima. Os custos extraordinários foram de R$15 milhões em manutenções de eclusas e um ajuste de R$22,2 milhões no preço de compra do Complexo Eólico Alto Sertão, sendo parcialmente compensados pela indenização de danos materiais e lucros cessantes de Ventos do Araripe (positivo em R$9,9 milhões). Sendo assim, o EBITDA da companhia foi muito abaixo do consenso, ficando em apenas R$340 milhões. Retirando os efeitos não-recorrentes, o EBITDA teria sido R$367 milhões – ainda assim, abaixo do consenso.

O resultado financeiro da empresa fechou em negativos R$245milhões, contra R$144 milhões no 1T23. Tal variação aconteceu devido as menores receitas financeiras derivada da queda da selic e menores juros capitalizados para o imobilizado e intangível decorrente das operações do Complexo Eólico Cajuína 1 e as demais operações que estão entrando em operação.

O endividamento da companhia fechou o ano em 5,6x Dívida líquida/EBITDA, com dívida líquida de R$9,2 bilhões (vs R$9,0 bilhões). Apesar dos pesares, imaginamos que a queda nos investimentos após a conclusão dos projetos em investimentos deve ajudar a a desalavancar a empresa daqui por diante.

Somando-se todos os fatores citados, a empresa reportou um prejuízo de R$102 milhões no 1T24. Excluindo não-recorrentes, o prejuízo teria sido de R$84,3 milhões.