Bom gerenciamento de portfólio

Seguimos com recomendação de MANTER. A companhia reportou números ligeiramente acima do consenso do mercado e de nossas estimativas. Neste trimestre, a companhia obteve um aumento de sua receita líquida em função do aumento da geração de energia de suas instalações, auxiliada tanto pelo clima quanto pela entrada operacional de novos ativos. Além disso, a empresa seguiu com a estratégia de contratação de seu portfólio, atingindo um nível de 80% de contratação em 2027 por um preço médio de R$195/MWh. Vale lembrar que os preços de mercado para contratos longos está em R$100 ~ R$120/MWh.

Para além desses fatores, citamos como positivo a conclusão da construção e início da operação comercial do complexo Eólico Cajuína Fase 1, adicionando 314 MW ao portfólio da empresa totalmente contratados e o complexo Cajuína Fase 2 que está dentro do cronograma, previsto para o 1S24, que irá adicionar 370 MW. Entretanto, todo o fluxo de caixa da empresa deve ser destinado para manter o endividamento em situação confortável, para o desenvolvimento complexo de Cajuína e os dois projetos grandes, ficando sem grandes espaços para pagamento de dividendos. Sendo assim, preferimos outros nomes do setor por enxergarmos maiores oportunidades de valorização e pagamento de proventos. Por isso, reiteramos nossa recomendação de MANTER para as ações da AES Brasil.

Detalhamento dos Resultados

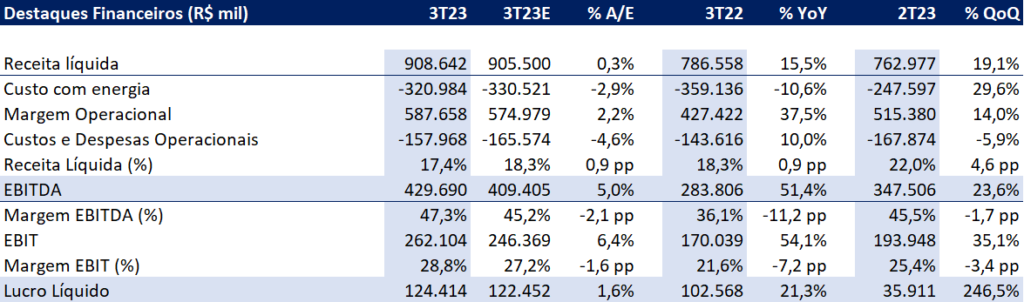

A empresa obteve uma receita líquida operacional de R$908 milhões no 3T23, aumento de 15,5% em comparação ao 3T22 em função do aumento no preço médio de venda de energia hídrica em cerca de 5%, combinado a compra de energia 15% mais barata do que no 3T22. A margem operacional líquida foi de R$587 milhões, aumento de 37%.

Os custos e despesas operacionais somaram R$158 milhões no 3T23, 10% superior ao 3T22, em decorrência da inflação no período, das aquisições realizadas e do aumento do quadro de funcionários. Em decorrência, o EBITDA da companhia totalizou R$ 429 milhões, valor 51% superior ao 3T22.

O resultado financeiro da empresa fechou em negativos R$150 milhões, contra R$35 milhões no 3T22. Parte desse aumento está relacionado a maiores encargos de dívida, devido ao aumento da dívida da cia (R$8 bilhões no 3T22 vs R$11,8 bilhões no 3T23), totalizando R$333 milhões no trimestre. Em contrapartida, houve aumento das receitas financeiras, devido ao maior rendimento do CDI no período, no total de R$100 milhões.

O endividamento da companhia fechou o ano em 3,14x Dívida líquida/EBITDA, com dívida bruta de R$11,8 bilhões, em função de diversas captações realizadas para aquisição de projetos no período. Houve redução do endividamento da companhia, mas ainda assim ela se encontra com o maior nível de alavancagem do setor. Como destacamos anteriormente, parte do fluxo de caixa da empresa deve ser destinado para manter a alavancagem sob controle.

Somando-se todos os fatores citados, a empresa reportou um lucro líquido de R$124 milhões no 3T23, aumento de 21% com relação ao mesmo período do ano passado.