Seguimos com recomendação de MANTER. A companhia reportou números acima do consenso do mercado e de nossas estimativas devido aos grandes volumes produzidos ao longo do ano e da entrada operacional de projetos que estavam em desenvolvimento. Como antecipamos em nosso recente documento sobre os preços de geração de energia elétrica (mais detalhes, aqui – “Geração | Recuperação dos Preços de Energia Elétrica”), imaginamos que os próximos trimestres seguirão sendo interessantes do ponto de vista operacional. Entretanto, achamos que a performance das ações não deverá se guiar estritamente pela questão operacional tendo em vista os rumores relacionados a venda dos seus ativos brasileiros por parte da AES Group. Conforme rumorado na mídia local, Auren (AURE3), Equatorial (EQTL3), Engie (EGIE3) e outros grupos estrangeiros estariam interessados em adquirir a AES Brasil – que após uma série de desinvestimentos de ativos no Brasil, estaria em busca de vender seu braço de geração. Com uma série de nomes interessantes interessados na aquisição, imaginamos que tal competição possa destravar um prêmio de controle caso de fato o desinvestimento vá de fato seguir adiante.

Detalhamento do Resultado

Como principais destaques operacionais no trimestres, citamos a conclusão da construção e início da operação comercial do complexo Eólico Cajuína Fase 1, adicionando 314 MW ao portfólio da empresa totalmente contratados e o complexo Cajuína Fase 2 que está dentro do cronograma, previsto para o 1S24, que irá adicionar 370 MW – atualmente, a evolução está em 94,5% da sua conclusão. Além destes, citamos a entrada operacional do Parque Solar AGV VII no 2S24, com 33 MW.

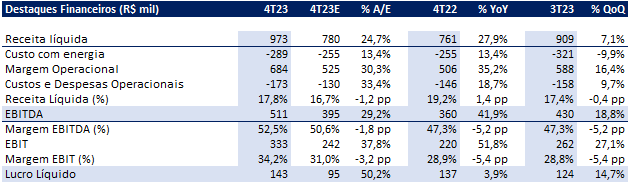

A empresa obteve uma receita líquida operacional de R$973 milhões no 4T23, aumento de 28% em comparação ao 4T22 em função da gestão ativo do portfólio da empresa em meio a um cenário hidrológico favorável. Houve também um expressivo incremento das receitas no segmento eólico de R$122 milhões com a entrada operacional dos projetos mencionados acima e, receita extraordinária de R$47,4 milhões devido a penalidade em contratos referentes a atrasos. A margem operacional líquida foi de R$587 milhões, aumento de 37%.

Os custos e despesas operacionais somaram R$173 milhões no 4T23, 18% superior ao 4T22, em decorrência da inflação no período, das aquisições realizadas e do aumento do quadro de funcionários. Em decorrência, o EBITDA da companhia totalizou R$ 511 milhões, valor 42% superior ao 4T22. Como mencionamos anteriormente, houve o impacto positivo não-recorrente de R$47 milhões referente a indenizações pro atrasos dos projetos em desenvolvimento. Se retirassemos esse efeito, o EBITDA reportado teria ficado mais próximo ao consenso (c. R$464 milhões).

O resultado financeiro da empresa fechou em negativos R$192 milhões, contra R$71 milhões no 4T22. Parte desse aumento está relacionado a maiores encargos de dívida, devido ao aumento da dívida da cia (R$9 bilhões no 4T22 vs R$6,5 bilhões no 4T22).

O endividamento da companhia fechou o ano em 5,3x Dívida líquida/EBITDA, com dívida líquida de R$9,0 bilhões, em função de diversas captações realizadas para aquisição de projetos no período. Imaginamos que essa seja o pico da alavancagem da empresa à medida que os seus projetos mais relevantes em desenvolvimento acabaram de entrar em operação.

Novo Plano de Investimentos anunciado: R$1,3 bilhões até 2028 (vs R$3,0 bilhões entre 2023-2027, sendo que R$2,5 bilhões foram investidos só em 2023). Ou seja, nossa impressão é que finalmente a empresa entrará na fase de redução do pico da dívida com fluxo de investimentos menos ambicioso daqui por diante e entrada operacional dos projetos em desenvolvimento.

A empresa anunciou um dividendo de R$44,9 milhões (R$0,07/ação), relativos ao exercício de 2023. Tal valor representa 55% do lucro líquido apresentado pela empresa no ano. Tal valor implica em um rendimento em dividendos de 0,7% em 2023, muito abaixo do que foi entregue pela empresa ao longo dos últimos anos e também muito abaixo do média do setor de energia elétrica. Tendo em vista o atual endividamento da empresa, achamos pouco provável que esse o rendimentos em dividendos retornar aos patamares apresentados no passado recente da empresa.

Somando-se todos os fatores citados, a empresa reportou um lucro líquido de R$112 milhões no 4T23, queda de 18% com relação ao mesmo período do ano passado.