Um novo ciclo!

Mantemos a recomendação de COMPRA para as ações da empresa. Neste trimestre, podemos observar que, apesar do setor de transmissão ser conhecido por sua previsibilidade e falta de eventos disruptivos, ele possui certos desafios e cuidados que devem ser tomados. Por sorte, estamos diante de uma empresa que possui certa qualidade operacional e bom gerenciamento de seus ativos para superar essas questões.

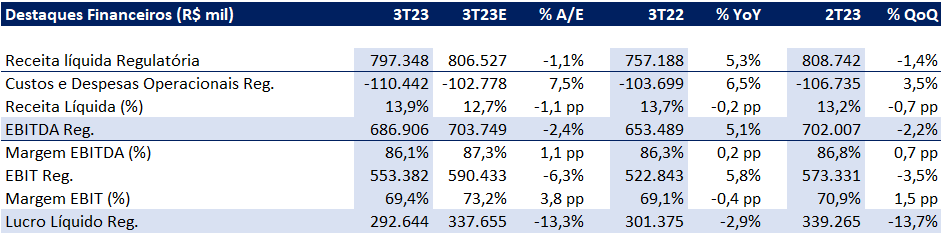

Como comentamos no documento do Resultado 2T23 (Para mais informações, clique aqui), se por um lado teremos uma RAP praticamente inalterada até o próximo ciclo de atualização (julho de 2024), os custos e despesas operacionais da companhia estarão expostos ao provável aumento em decorrência natural da inflação, o que poderá pressionar as margens da empresa. Apesar de já termos algumas diminuições em certas linhas da empresa quando comparamos com o trimestre passado (Receita líquida, -1,4%; EBITDA, -2,2%; Lucro Líquido, -13,7%), não acreditamos necessariamente que isso irá se repetir no futuro, uma vez que a empresa possui a geração de energia como fonte secundária de receita e porque acreditamos na competência da gestão da empresa em observar esses pontos e, se necessário, controlar seus gastos.

Ainda que tenhamos um cenário mais pessimista se realizando, atualmente vemos a companhia com uma margem de lucro de 36%, e um FCFE yield 24E de 16%, o que nos garante um bom espaço para atravessar esse ano. Dito isso, vemos a Alupar negociando à Taxa Interna de Retorno Implícita de 13% em termos reais (vs. NTN-Bs 2045 5,89%) e com potencial de upside de 15,6% excluindo dividend yield 23E, e por isso reiteramos nossa recomendação de COMPRAR para as ações da empresa. Interessante, mas em termos menos atraentes que em outros momentos tendo em vista a evolução das cotações da empresa.

Detalhamento dos resultados

A receita líquida regulatória da Alupar no 3T23 foi de R$797 milhões, aumento de 5,3% em relação ao 3T22, devido principalmente pela atualização do ciclo RAP 2023/2024 e maiores preços médios de venda de energia. Os custos e despesas operacionais apresentaram aumento anual de 6,5%, totalizando R$110 milhões, principalmente pelo aumento de custos de serviços prestados e na linha de pessoal.

O EBITDA regulatório fechou o trimestre em R$686milhões (+5,1% a/a), com uma margem operacional de 86,1%. O Resultado financeiro totalizou R$213 milhões negativos (aumento de 17% a/a), função principalmente do aumento dos juros da dívida. O endividamento da companhia fechou o trimestre com o indicador de 3,5x Dívida Líquida/EBITDA 12M, manutenção com relação ao trimestre passado. Por fim, o lucro líquido regulatório referente aos acionistas da Alupar foi de R$292 milhões (-2,9% a/a).