Pontos de destaque:

(i) Projetamos um resultado sólido, com ligeiro queda de top-line e uma pequena expansão de margem EBITDA na base anual; (ii) Brasil e CAC (América Central e Caribe) devem ser os destaques positivos; (iii) Argentina, pertencente ao LAS (América Latina do Sul), e Canadá, os negativos; (iv) Commodities (trigo e milho) em tendência de queda é um vento favorável; (v) Vemos um potencial de crescimento limitado na companhia; (vi) Não enxergamos melhoras em LAS e no Canadá no curto e médio prazo; (vii) Reiteramos recomendação de MANTER, mas com um corte no Target Price 12M para R$ 14,00 (vs. R$ 15,00 anteriormente).

A Ambev (ABEV3) vai reportar o seu resultado do 1T24 no dia 08 de maio, e, neste relatório, vamos apresentar as nossas expectativas para os números da companhia e compará-las às expectativas de mercado.

Projetamos um resultado sólido, com ligeira queda de top-line e uma pequena expansão de margens. Os principais destaques positivos devem vir do Brasil e da América Central e Caribe (CAC), e os negativos da América Latina do Sul (LAS), em razão do difícil cenário macroeconômico na Argentina, pautado por uma forte desvalorização da moeda local, e do Canadá, prejudicado por uma indústria fraca.

Seguimos com um viés baixista para as principais commodities que compõem o COGS da Ambev (trigo e milho). Assim, enxergamos espaço para novas expansões de margens ao longo deste ano.

Porém, vemos um potencial baixo de crescimento na companhia e temos pouca visibilidade acerca de melhorias no curto e médio prazo para os segmentos LAS (América Latina do Sul) e Canadá. Nossa expectativa de volumes para 2024 e 2025 foi reduzida para levar em consideração um maior pessimismo com a recuperação de LAS e Canadá.

Desse modo, reiteramos nossa recomendação de MANTER, mas com um corte no Target Price 12M para R$ 14,00 (vs. R$ 15,00 anteriormente), reforçando nosso posicionamento cauteloso com os papéis da companhia.

Prévia 1T24

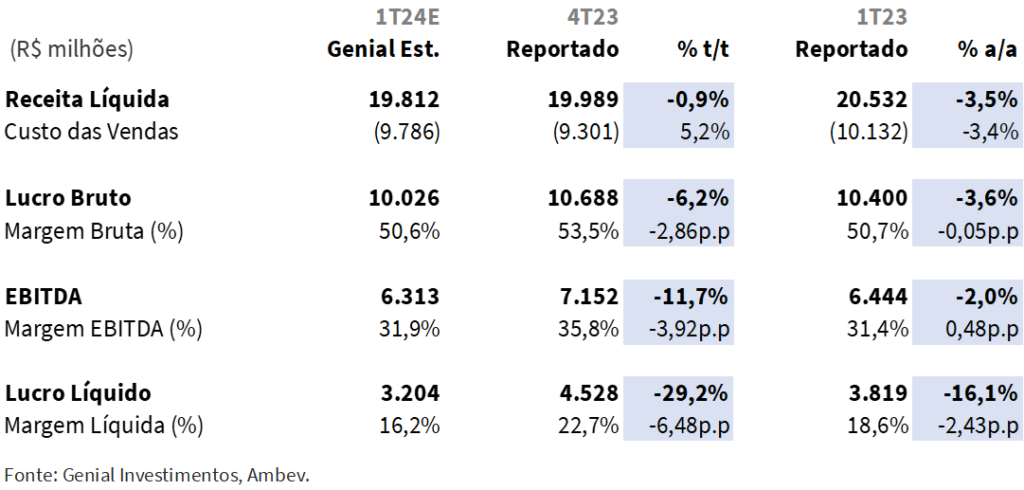

No 1T24, estimamos uma receita total de R$ 19,8b, um recuo de 3,5% a/a. Projetamos ainda um EBITDA de R$ 6,3b, queda de 2,2% a/a, equivalente a uma expansão de 0,5p.p. a/a na margem EBITDA, a qual deve atingir 31,9%. Por fim, para o lucro líquido, estimamos R$ 3,2b, retração de 16,1% a/a.

Ambev: Variação Anual e Trimestral

Em relação ao consenso. Nossa receita projetada se encontra 0,5% abaixo do consenso, e nossa margem EBITDA 0,5p.p. menor que o consenso.

Perspectivas para os segmentos

Cerveja Brasil. Nesse segmento, devemos ver (i) bons volumes, (ii) momentum das marcas premium (Corona, Original, Spaten, entre outros) permanecendo, com elas crescendo acima da indústria; (iii) uma receita líquida por hectolitro (ROL/hl) crescendo pouco abaixo da inflação, devido a uma participação maior de vendas via distribuidores no total de vendas; (iv) um custo por hectolitro (COGS/hl) desacelerando, o que deve contribuir para o atingimento do guidance de melhora de 0,5 a 3% no ano (com o benefício se concentrando mais no 1S24 do que no 2S24) e (v) um SG&A com drivers similares ao do 1T23 e representando um percentual da receita em linha com o histórico do segmento.

NAB Brasil. Na operação de bebidas não alcoólicas no Brasil, esperamos um trimestre pautado por (i) crescimento de volumes impulsionado pelas bebidas DLZ (Diet, Light e Zero), como Pepsi Black, Guaraná Zero, Gatorade e isotônicos no geral; (ii) pequeno avanço na receita líquida por hectolitro (ROL/hl) devido a aumentos de preços promovidos pela Ambev e iniciativas de gestão de receita e mix; (iii) um custo por hectolitro (COGS/hl) acelerando devido a uma dinâmica mais difícil dos preços de açúcar, com a curva do açúcar pressionando o custo da operação e (iv) um SG&A, como percentual da receita, em linha com o histórico do segmento e com drivers similares aos do 1T23.

Esperamos que, no ano de 2024, as bebidas DLZ (Diet, Light e Zero) sigam sendo o principal driver de volumes do segmento, crescendo 10 a 20% na base anual, enquanto a linha CSD (Carbonated Soft Drinks, ou, refrigerantes comuns) deve apresentar, novamente, um crescimento de low single digit.

América Latina do Sul (LAS). No segmento LAS esperamos ver (i) a operação da Argentina (~60% do EBITDA), prejudicando fortemente o resultado consolidado do segmento devido ao cenário macroeconômico volátil no país e forte desvalorização da moeda ao final de 2023, que deve ter prejudicado consideravelmente o consumo e a renda disponível da população no 1T24, contribuído para volumes menores e (ii) as operações LAS ex-Argentina (Bolívia, Paraguai, Uruguai e Chile) seguindo com uma performance sólida, porém, insuficiente para compensar o mal desempenho da Argentina.

América Central e Caribe (CAC). Para a divisão CAC, esperamos, novamente, um trimestre bastante positivo, com (i) números fortes impulsionados por um bom desempenho operacional da República Dominicana e boa performance da marca Presidente e (ii) margens expandidas, evidenciando uma melhora da rentabilidade da divisão.

Canadá. No Canadá, devemos ver um desempenho desanimador, assim como nos trimestres passados, com (i) volumes em queda, prejudicados por uma indústria bastante fraca e (ii) a linha de health and wellness, que inclui marcas como Michelob Ultra, Corona Zero e Budweiser Zero, performando bem, mas não o suficiente para compensar o fraco desempenho de linhas mais tradicionais, como a Budweiser comum.

Consolidado. Por fim, no consolidado, devemos ver um resultado sólido, com (i) os principais destaques positivos oriundos de Cerveja Brasil, NAB Brasil e América Central e Caribe (CAC) e (ii) os maiores destaques negativos vindos de América Latina do Sul (LAS) e Canadá.

Nota-se que o resultado financeiro consolidado deve continuar apresentando melhoras sequenciais, devido a números mais favoráveis na linha de derivativos, um vez que a Ambev iniciou o ano sem hedge de moeda na Argentina, o que contribui para um custo de carrego bem menor que em 2023, quando a companhia ainda fazia hedge na Argentina.

Outro ponto relevante é que, com a Reforma Tributária aprovada no 4Q23, a taxa efetiva de imposto de renda da Ambev no ano deve ser impactada, uma vez que, com a Reforma, a companhia passa a ter uma capacidade menor de distribuir Juros sob Capital Próprio. Assim, em 2024, devemos ver, ao longo do ano, uma taxa efetiva de imposto maior para a Ambev.

Nossa visão e recomendação

Projetamos que o 1T24 seja mais um trimestre em que a Ambev continue apresentando uma ligeira expansão de margens, tendência que deve se manter ao longo de 2024 com as commodities que compões o COGS da Ambev (trigo e milho) em contínua tendência de queda.

Acreditamos também em uma continuação de momentum positivo no Brasil e na América Central e Caribe (CAC), sendo esta impulsionada pela República Dominicana. No entanto, enxergamos grandes dificuldades na Argentina, país que representa ~60% do EBITDA do LAS, devido a volatilidade macroeconômica do país, e não enxergamos melhoras na indústria de cerveja no Canadá no curto e médio prazo.

Ademais, enxergamos pouco potencial de crescimento na companhia, com uma concorrência cada vez mais acirrada, e vemos um baixo upside em relação ao preço atual de tela. Reiteramos nossa recomendação de MANTER, mas reduzindo nosso Target Price 12M para R$ 14,00 (vs. R$ 15,00 anteriormente).