Pontos de destaque:

(i) Vimos um resultado bom, com pequeno recuo na receita mas com margens expandindo acima do que esperávamos e nos surpreendendo positivamente; (ii) Cerveja Brasil e CAC (América Central e Caribe) foram os destaques positivos; (iii) Argentina, pertencente ao LAS (América Latina do Sul), e Canadá, os negativos; (iv) Eventual implementação do Imposto Seletivo e fim do JCP são riscos adicionais à tese; (v) Commodities (trigo, milho e alumínio) em tendência de queda segue sendo um importante vento favorável; (vi) Reiteramos recomendação de MANTER com preço-alvo de R$ 15,00.

A Ambev (ABEV3) entregou um trimestre bom, com resultados pouco abaixo de nossas expectativas em termos de receita, mas com uma expansão de margens maior do que estimávamos, impulsionada por um câmbio mais favorável e preços de commodities mais baixo, e por uma maior eficiência em despesas de distribuição e administrativas.

Os segmentos Cerveja Brasil e CAC foram os destaques positivos, tendo o primeiro apresentado um crescimento de receita líquida por hectolitro (ROL/hl) acima da inflação e uma forte expansão de margem EBITDA, e o segundo tendo sido impactado positivamente, de modo relevante, pela melhora de desempenho na República Dominicana.

Já o segmento LAS e o Canadá foram os destaques negativos. O primeiro sendo prejudicado pela operação na Argentina, a qual representa ~60% do EBITDA do segmento e vem sendo impactada pelo cenário macroeconômico volátil do país, e o segundo prejudicado por uma indústria de cerveja que segue desafiadora.

Para os próximos trimestres, projetamos margens gradualmente melhores, impulsionadas pela queda nas principais commodities que compõem o COGS da Ambev (trigo, milho e alumínio). No entanto, mesmo com este vento favorável, vemos pouco potencial de crescimento na companhia e enxergamos um baixo upside em relação ao preço de tela atual. Consideramos ainda que os impactos da eventual implementação do Imposto Seletivo e do fim do JCP, via reforma tributária, sejam riscos adicionais à tese.

Deste modo, reiteramos nossa recomendação de MANTER com preço-alvo de R$ 15,00.

Análise dos Resultados

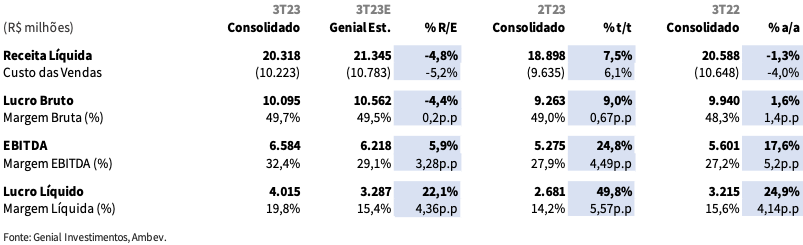

Foi reportada uma receita líquida de R$ 20,3b (-1,3% a/a e -4,8% vs. Genial Est.), e um EBITDA de R$ 6,6b (+17,6% a/a e +5,9% vs Genial Est.). Assim, a empresa alcançou uma margem EBITDA de 32,4% (+5,2 p.p. a/a e +3,3 p.p. vs. Genial Est.). O lucro líquido foi de R$ 4,0b (+24,9% a/a e +22,1% vs. Genial Est.).

ABEV3: Variação Anual e Trimestral

Cerveja Brasil. Este segmento contou com (i) uma receita líquida por hectolitro (ROL/hl) pautada pelo carry-over dos aumentos de preços realizados em 2022 e por iniciativas de gestão de receita, crescendo 6,8% a/a, acima da inflação; (ii) um ligeiro recuo de 1,1% a/a em volumes, impulsionado pelas marcas value e devido a um tough comp; (iii) um custo por hectolitro (COGS/hl) excl. depreciação e amortização desacelerando em relação ao 1S23, e recuando 1,9% a/a em virtude de ventos favoráveis nas commodities, no câmbio e na inflação e (iv) um SG&A excl. depreciação e amortização caindo 4,4% a/a, dado despesas menores de distribuição (em virtude do diesel mais barato) e de administração.

Assim, a receita atingiu R$ 9,5b (+5,5% a/a, reportado), e o EBITDA foi de R$ 3,2b (+35,8% a/a, reportado), com uma expansão de margem de 7,4 p.p., a qual atingiu 33,5%. O segmento Cerveja Brasil representou 47,0% da receita líquida consolidada neste trimestre.

NAB Brasil. Já nas operações de bebidas não alcoólicas no Brasil, vimos (i) uma receita líquida por hectolitro (ROL/hl) crescendo 2,3% a/a, impulsionada por iniciativas de gestão de receita (embora estas tenham sido parcialmente compensadas pelo aumento da base tributável do ICMS para refrigerantes); (ii) uma crescimento de 2,8% a/a volumes, dado um maior alcance de distribuição do BEES; (iii) um custo por hectolitro (COGS/hl) excl. depreciação e amortização aumentando 4,5% a/a, impactado pelo preço do açúcar e pela inflação geral de não-commodities (ainda que parcialmente compensado por um câmbio mais favorável e alumínio a preços menores) e (iv) um SG&A excl. depreciação e amortização crescendo 4,9% a/a, ou seja, já com uma menor intensidade do que no 2T23.

A receita atingiu R$ 1,8b (+5,1% a/a, reportado), e o EBITDA foi de R$ 455m (+1,5% a/a, reportado), com uma pequena retração de margem de 0,9 p.p., a qual atingiu 25,2%. A operação NAB Brasil representou 8,9% da receita líquida consolidada neste trimestre.

América Central e Caribe (CAC). Para a divisão CAC, vimos (i) um crescimento relevante de top-line, mas vale lembrar que o 3T22 foi um dos piores trimestres do segmento, dado problemas de supply chain, com números mais facilmente superáveis na base anual; (ii) uma receita líquida por hectolitro (ROL/hl) crescendo 7,6% a/a organicamente, devido a iniciáticas de gestão de receita; (iii) volumes crescendo 13,6% a/a, impulsionados por uma recuperação relevante de indústria de cerveja na República Dominicana; (iv) um custo por hectolitro (COGS/hl) excl. depreciação e amortização recuando 8,1% a/a, devido a queda nas commodities e menos importações e (v) um SG&A excl. depreciação e amortização recuando 21,3% a/a, devido a ganhos de eficiência na região.

A receita alcançou R$ 2,5b (+11,3% a/a, reportado), e o EBITDA foi de R$ 925m (+46,6% a/a, reportado), com uma expansão de margem de 9,1 p.p., a qual atingiu 37,5%. A divisão CAC representou 12,1% da receita líquida consolidada neste trimestre.

América Latina do Sul (LAS). No segmento LAS, vimos (i) volumes recuando 9,4% a/a, impactados por pressões inflacionárias na Argentina, país que representa ~60% do EBITDA do segmento; (ii) uma receita líquida por hectolitro (ROL/hl) avançando 73,5% a/a organicamente, dado iniciativas de gestão de receita; (iii) as operações LAS ex-Argentina (Bolívia, Paraguai, Uruguai e Chile) entregando uma melhora sequencial em relação aos trimestres passados, com os principais destaques positivos vindos do Chile e do Paraguai.

Deste modo, a receita atingiu R$ 3,9b (-13,5% a/a, reportado), e o EBITDA foi de R$ 1,2b (-8,4% a/a, reportado), com uma expansão de margem de 1,8 p.p., a qual atingiu 31,7%. O segmento LAS representou 19,2% da receita líquida consolidada neste trimestre.

Canadá. No Canadá, vimos uma indústria ainda bastante desafiadora no 3T23. Deste modo, o segmento entregou (i) uma queda de top-line impulsionada por volumes mais fracos (-13,1% a/a); (ii) uma receita por hectolitro (ROL/hl) crescendo +6,7% a/a organicamente, devido ao mix positivo de marcas e embalagens e a iniciativas de gestão de receita; (iii) um custo por hectolitro (COGS/hl) e SG&A desacelerando e possibilitando uma expansão de margens.

A receita entregue foi de R$ 2,6b (-16,3% a/a, reportado), e o EBITDA de R$ 765m (-6,1% a/a, reportado), com uma expansão de margem de 3,2 p.p., a qual atingiu 29,5%. O segmento Canadá representou 12,8% da receita líquida consolidada neste trimestre.

Nossa visão e recomendação

Esperávamos que este fosse um trimestre que demonstrasse uma recuperação gradual de margens da companhia, e isto de fato ocorreu, com a companhia tendo ainda superado as nossas expectativas de margens, nos surpreendendo positivamente. Ademais, em nossa visão, a tendência de queda nas principais commodities que representam o COGS da companhia (trigo, milho e alumínio) deve viabilizar margens ainda melhores para a Ambev nos próximos trimestres.

Porém, não enxergamos melhoras na Argentina, que representa parte relevante do EBITDA do LAS (~60%), e na indústria de cerveja no Canadá, no curto prazo. Além disso, os eventuais impactos da possível reforma tributária trazem um risco adicional e nos deixa mais cautelosos com a tese. E mesmo com os ventos favoráveis mencionados, vemos pouco potencial de crescimento na companhia e um baixo upside em relação ao preço atual de tela. Deste modo, reiteramos nossa recomendação de MANTER com preço-alvo de R$ 15,00.