A Ânima divulgou seus resultados nesta segunda-feira (15/Mai), após o fechamento do mercado. O resultado veio em linha com nossas expectativas mas com pressão em margens.

Considerando uma maior necessidade de capital de giro, aumento do custo docente e expansão dos investimentos em marketing, vimos as margens da companhia retrair ano contra ano, prejudicando sua rentabilidade.

Em meio a um cenário fiscal ainda nebuloso, com um enredo monetário incerto somados a alta alavancagem da Ânima, estamos rebaixando nossa recomendação de Comprar para Manter, junto de nosso preço-alvo 2023E de R$ 9,48 para R$ 5,50.

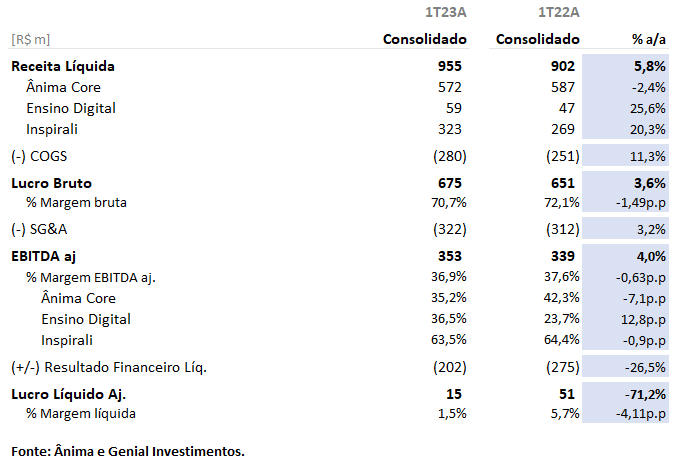

A expansão de receita não foi o suficiente para compensar o aumento nos custos…

O segmento da Ânima Core foi o mais impactado no trimestre. A receita líquida caiu -2,4% a/a, para R$ 572m, reflexo da queda de base no final do período (-4,1% para 229,4k alunos), com ligeiro incremento de 2% no ticket – impactado pelo efeito mix de maior participação de cursos semipresenciais.

Já o Ensino Digital foi o destaque positivo do 1T23. A base de alunos cresceu +14,8%, impulsionada pelo Ensino Acadêmico, mais que compensando maiores taxas de evasão (-3,5 p.p. para -28,4%). Em um ambiente competitivo menos desafiador, vimos as companhias do setor de educação reportar aumento no ticket online e o mesmo foi aplicado para a Ânima, com o ticket crescendo +9,1% no período. A receita foi de R$ 73m (+31,4% a/a)

A Inspirali segue trazendo fortes números em termos de top line. A receita líquida expandiu +20,1% ano contra ano, para R$ 323m, influenciada pela maturação dos cursos enquanto o repasse de inflação no ticket segue resiliente, crescendo +7,9% no ensino acadêmico.

Apesar da expansão de receita, a pressão de maiores custo docente junto de uma forte base comparativa referentes aos dissídios de São Paulo – não aplicados no 1T22, mas aplicados no 1T23 -, reportadas na Ânima Core, somada a maturação dos cursos da Inspirali e maiores custos com aulas práticas, a companhia registrou uma queda de margem bruta de -140 bps para 70,7% vs. 72,1% no 1T23. O lucro bruto foi de R$ 675m (+3,6% a/a).

A companhia reforça que devemos observar uma otimização do custo docente a partir do 2S23.

Resultado operacional afetado por maiores investimentos em marketing

O resultado operacional foi de R$ 428m (-0,9% a/a) e margem de 44,8%, queda de -310 bps na ótica anual. A pressão foi causada por maiores despesas com marketing (+25,9% a/a) e dentro do GA, em Serviços de Terceiros, expandindo +35,7% a/a, além do dissídio na linha de Pessoal.

Com o carrego negativo de margem bruta somadas a maiores despesas, o EBITDA ajustado foi de R$ 353m, expandindo +4% ano contra ano. Em contrapartida, decorrente aos eventos supracitados, a margem recuou -70 bps, para 36,9%.

Vale destacar que a Ânima vem realizando diversas iniciativas em devoluções de Campi e otimizações no pagamentos de aluguéis, que acabam por não serem registradas na margem na ótica IFRS-16.

O resultado financeiro ajustado foi de -R$ 202m (+13,3% a/a). A partir do 2T23, devemos ver melhores sinais dentro da despesa financeira reflexo do vencimento e pagamento da 1ª e 2ª série, respectivamente, da 3ª emissão que somam ~R$ 600m.

O lucro líquido ajustado do período foi de R$ 14,7m (-71,2% a/a). A forte queda é explicada pela base comparativa, onde no 1T22, a venda da Inspirali não estava materializada na linha de “Participação dos acionistas não controladores”, enquanto nesse trimestre a linha gerou uma pressão de -R$ 36m.