A Ânima reportou seus resultados do 4º trimestre nesta segunda-feira, após o fechamento do pregão. Conforme antecipamos em nosso relatório de prévia, a Ânima registraria o menor crescimento de receita a/a em nossa cobertura. Apesar da menor expansão, a companhia apresentou números acima de nossas projeções e do consenso de mercado, com isso, enxergamos o resultado como positivo operacionalmente. Alavancagem ainda segue em patamares altos prejudicando a última linha.

Após a aquisição dos ativos brasileiros da Laureate, a Ânima realizou diversas reestruturações internas, com implementação/migração de sistemas, estratégias de melhoria de eficiência e precificação. Dentro desse cenário, já pudemos observar alguns frutos dessas práticas ao longo de 2023, com melhora de rentabilidade e, consequentemente, diminuição da alavancagem – mas que, em nossa visão, ainda segue sendo um tópico de atenção, apesar da diluição sequencial.

Seguimos com nossa recomendação de MANTER e preço-alvo de R$ 5,00 para Ânima, que confere um upside de +1,4% vs. o fechamento de hoje (25/mar).

Análise 4T23

Receita líquida cresce 7,2%

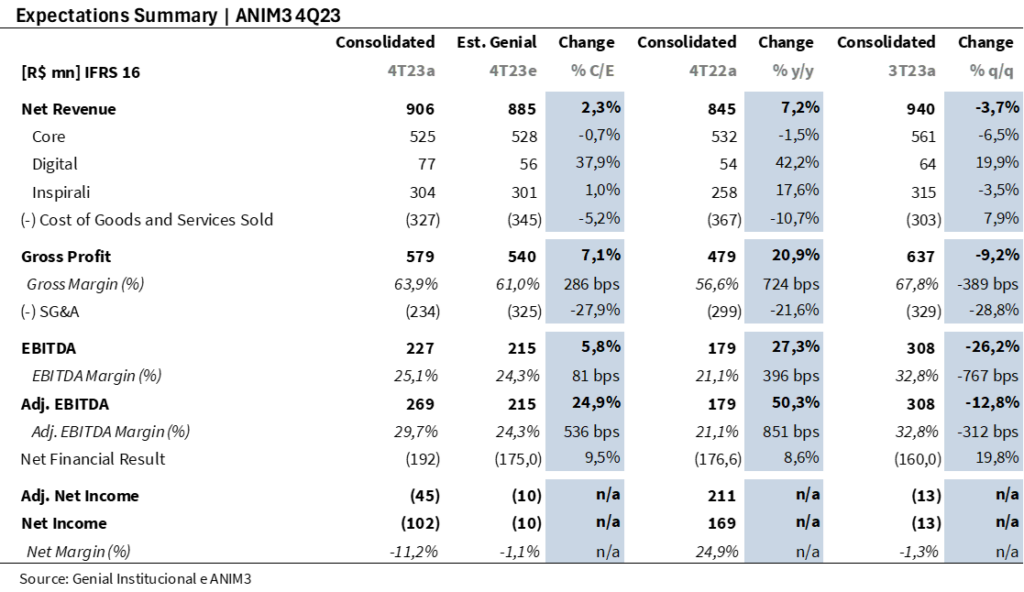

O crescimento de receita líquida (+7,2% a/a) foi ligeiramente acima de nossas estimativas, impulsionado, principalmente, pelo ensino digital que cresceu +42,2% a/a. Fora o ensino à distância, a Inspirali segue rendendo bons frutos para a Ânima, crescendo sua receita +17,6% a/a. Como pontuamos em nossa prévia, o segmento Core apresentaria queda a/a, para -1,5%, em função do menor número de alunos -3,6% a/a.

No segmento Core, a companhia reduziu sua base de alunos do ensino acadêmico em -3,9% a/a. Em termos de ticket, o ensino acadêmico cresceu ligeiramente abaixo da inflação expandindo +3,7% a/a. Ambos impactados ainda por uma demanda que tem mostrado sinais de melhora, mas ainda de forma gradual.

No segmento digital, tanto a base de alunos como o ticket cresceram, com fortes desempenhos de +9,7% e +24,4%, respectivamente.

Já a Inspirali, assim como todos os braços de Medicina de nossa cobertura, apresentou mais um sólido resultado, crescendo sua base de alunos +7,8% a/a e o ticket +9,1% consistentemente.

Resultado operacional é destaque!

O resultado operacional, em nossa visão, foi um dos grandes destaques do resultado apresentado, ficando acima tanto de nossas projeções (EBITDA +5,8% vs. Est. Genial), como do mercado. O EBITDA foi de R$ 227m (+27,3% a/a) e margem de 25,1%, estando +81 bps acima de nossas projeções. Considerando o número ajustado, o EBTIDA dispara 50,3% a/a para R$ 269m e margem de 29,7%, frutos da exclusão de itens que não serão recorrentes como (i) Multas de contratos de aluguel (R$10m), em virtude da entrega de imóveis; (ii) verbas rescisórias (R$10m) e; (iii) baixas contáveis de ativos (R$ 12m).

O forte desempenho operacional foi destravado pela melhora de rentabilidade operacional nas três unidades, sendo o segmento Core o mais impactado positivamente no trimestre (+11,5 p.p. a/a).

O que levou a essa expansão? (i) forte trabalho da companhia com redução de custos com as entregas dos campi, seja com pessoal (-4,2 p.p. a/a), seja com terceiros (-4,6 p.p.); (ii) estratégia em melhora da adimplência e do perfil dos novos alunos, com reduções na linha de PDD na casa de -2p.p. a/a e; (iii) diluição do SG&A, com redução do administrativo de -3,6 p.p..

Contudo, ainda um prejuízo…

Com uma dívida líquida que ainda segue em patamares altos para a companhia, de -R$ 2,8b, o resultado financeiro foi, mais uma vez, detrator das melhoras operacionais da Ânima.

A companhia tem sido vocal no seu trabalho de liability managent com diminuição no custo total da dívida de -2,1 p.p. a/a e queda de -1,4 p.p. no spread comparado com o 4T21.

Ainda assim, apesar do trabalho da contenção do custo da dívida, o endividamento médio da Ânima cresceu +7,2% a/a, considerando a captação de R$ 800m do CRI – e a linha de despesas de juros acompanhou, subindo +13,2% a/a.

Por fim, a companhia reportou um prejuízo de -R$ 101m. Ajustando os efeitos do pagamento da participação dos acionistas não controladores (o % controlado pela DNA Capital na Inspirali) e a amortização de intangível dos ativos adquiridos da Laureate, a Ânima reportou um prejuízo líquido de -R$ 45m, vs. nossa projeção de -R$ 10m.

O que mais?

Outros pontos relevantes: (i) alavancagem reduziu sequencialmente de 3,4x Dív. Líq/EBITDA para 3,25x, fruto da melhora do EBITDA – contudo, ainda em patamares preocupantes; (ii) Foi aprovado o aumento de 100 novas vagas para a Faculdade AGES de Medicina de Irecê, com isso a Inspirali atinge um número total de 1.842 vagas totais/ano; (iii) Observamos uma menor parcela de financiamento, com quedas tanto no FIES como no financiamento privado, de -1,3 p.p. a/a e -3,7 p.p. a/a, respectivamente.