Realizamos uma conversa com o novo CEO do Banco BMG, Felix Cardamone, para conhecer a visão do novo presidente e entender as novas estratégias para fazer frente ao recente prejuízo que impactou o resultado do 2T23, enquanto concorrentes como Mercantil e Agi reportavam ROE acima de 20%. Supreendentemente, nossa primeira impressão foi positiva e ficamos mais esperançosos com a tese de investimento do banco.

Recém-empossado no começo de abril desse ano, Cardamone pretende gerar resultado já no curto prazo. Com uma gestão mais voltada ao “back to basics” (o básico que funciona), o primeiro passo foi de cortar despesas, rever gastos, descontinuar produtos/processos deficitários/desnecessários e reduzir pessoal. Segundo Cardamone, existia um grande espaço para melhora em custos. O novo CEO também está remodelando totalmente algumas áreas internas e aprimorando o core business do banco para posteriormente avançar em novas frentes.

As áreas de análise de crédito, cobrança, fraude e onboarding estão passando por mudanças profundas para melhorar a eficiência, diminuir a inadimplência e melhorar precificação. Em nossa visão, essas mudanças além de melhorar os custos devem tornar alguns produtos mais competitivos. Por exemplo, o crédito pessoal (crédito na conta) da BMG de cerca de R$ 1b de carteira praticamente não cresce há vários trimestres. No entanto, bancos concorrentes como o Mercantil e Agi, conseguiram expandir suas carteiras de crédito pessoal chegando a 2x a do BMG. O Agi reportou uma carteira de crédito pessoal de R$ 2,9b (crescimento de 48% a/a) e o Mercantil ficou em R$ 1,9b (+ 12% a/a). Com a melhora de preços (juros do produto) e inadimplência mais controlada, esperamos que os produtos possam voltar a crescer.

Com uma visão mais voltada para geração de resultado, o objetivo da nova gestão é gradualmente melhorar a rentabilidade, alcançando patamares mais próximos a concorrência em alguns anos. Com uma forte rede de correspondentes bancários, lojas franqueadas e lojas próprias, se tudo der certo, acreditamos que o BMG possa melhorar sua rentabilidade após essa reestruturação, viabilizando o atingimento de um ROE mais próximo a 10% em 2024, com a ambição de ficar mais próximo a seus rivais em 2025/2026, que é uma melhora significativa em relação aos 5,8% de ROE entregues em 2022.

Por enquanto, reiteramos nossa recomendação de MANTER com preço-alvo de R$ 2,50, na espera de sinais mais concretos dos resultados da reestruturação. O BMG negocia a múltiplos atrativos de 0,36x P/VP 2023E e 3,23x P/L 2024E. Após o prejuízo no 2T23, acreditamos que resultados mais positivos no segundo semestre possam ser gatilhos para uma valorização de curto prazo, podendo ser um bom indicativo que processo de melhoria da nova gestão estaria fazendo efeito. Nossas projeções já incorporarem um ROE de 10% para o próximo ano.

Novo CEO: O candidato certo para tocar o Banco

No começo de abril de 2023, Luis Felix Cardamone Neto assumiu o cargo de comando do BMG como Diretor Presidente do banco.

O novo presidente possui uma sólida carreira em bancos na área de varejo e meios de pagamento, possuindo aproximadamente 40 anos de experiência no setor. Felix atuou como diretor executivo no Banco Real por 20 anos, e vice-presidente executivo do Santander (onde teve forte atuação no segmento de Consumer Finance – auto, consignado e outros) por 4 anos. Como CEO do Banco Fibra foi responsável reestruturação do banco. Mais recentemente, Cardamone foi CEO da ConectCar. Além disso, Felix foi presidente da Abecs e também teve uma ampla passagem em conselhos de administração, tendo participado do conselho de empresas como Visa, Cielo (onde teve contribuição para o IPO), Webmotors, RCI Bank and Services, CSN e iCarros. O novo presidente também está presente no ecossistema de inovação como investidor anjo de diversas startups. Ademais, Cardamone também já teve atuação na ABBC, Febraban, ABECIP e ABECS.

Do lado acadêmico, Felix possui graduação em Administração pela Faculdade de Administração de Empresas de Santos, com diversos cursos em instituições renomadas, como: Columbia University, Institute for Management Development (IMD), INSEAD e Singularity University.

Projetos: Foco em rentabilidade

Em nossa conversa, o CEO disse que terá um grande foco na reestruturação do Banco, priorizando, em um primeiro momento, o corte de custo (onde identificou um grande espaço de melhora) e o core business da empresa (consignado, público 50+ anos) para posteriormente começar a implementar outras estratégias. O Cardamone pretende restabelecer credibilidade e reduzir a inadimplência do banco. Com a nova gestão voltada para geração de rentabilidade, acreditamos o BMG volte a rodar em patamares mais interessantes, com um ROE de 10% para 2024 e possivelmente mais próximo aos 15% nos anos subsequentes.

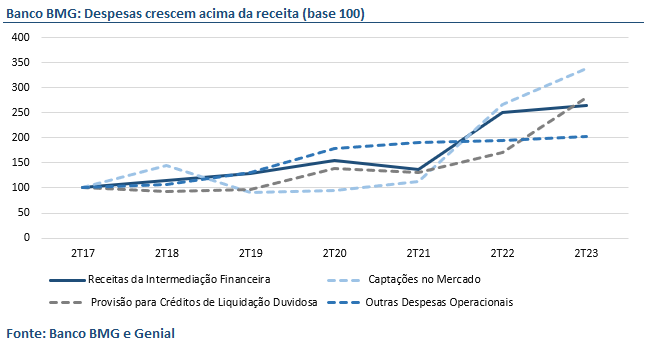

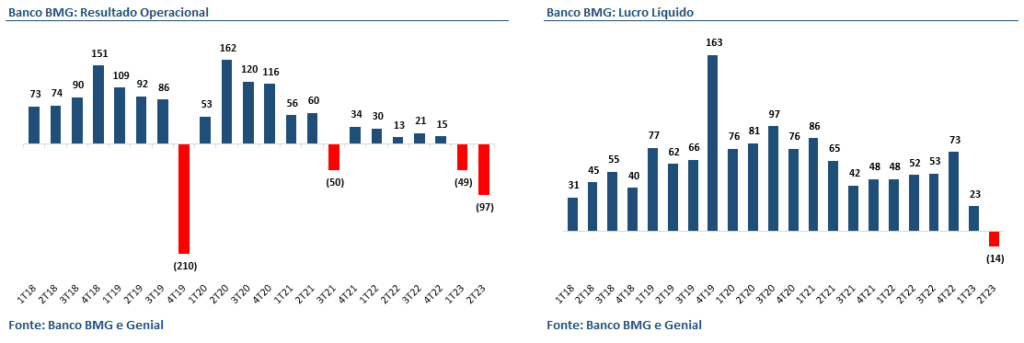

O primeiro grande movimento de reestruturação do BMG virá do maior controle das despesas que acabaram crescendo bem acima da receita ao longo do tempo. O CEO espera que com alguns ajustes iniciais nas despesas, o banco deve voltar a apresentar resultado operacional positivo, o que irá contribuir para melhora de rentabilidade.

Alguns outros ajustes pontuais já devem começar a mostrar sinais de melhora nas provisões de crédito (PDD) e inadimplência, como as vendas de carteira, melhorias nos processos de cobrança e redução de exposição no mar aberto.

Além disso, Felix trouxe executivos experientes de mercado para o banco, com o objetivo de construir, remodelar e otimizar áreas internas, sempre visando a geração de resultado para a companhia.

Dividendos e Capital: Próximos passos

Apesar dos resultados fracos, o banco pagou um payout de dividendo próximo a 100% em 2022. O CEO comentou que, a priori, deve manter a atual estratégia de maximizar o pagamento de JCP. Ressaltamos, no entanto, que a família controladora teria recursos para reforçar o capital se necessário.

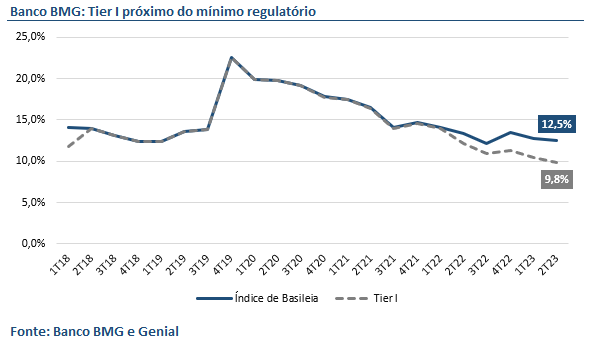

Apesar da nova gestão estar também priorizando a melhora de rating das agências de crédito, acreditamos que sem uma revisão da política de proventos, o capital do banco ficará sob pressão, principalmente porque o capital nível 1 reportado no 2T23 de 9,8% está relativamente próximo do mínimo regulatório exigido (8,5%).