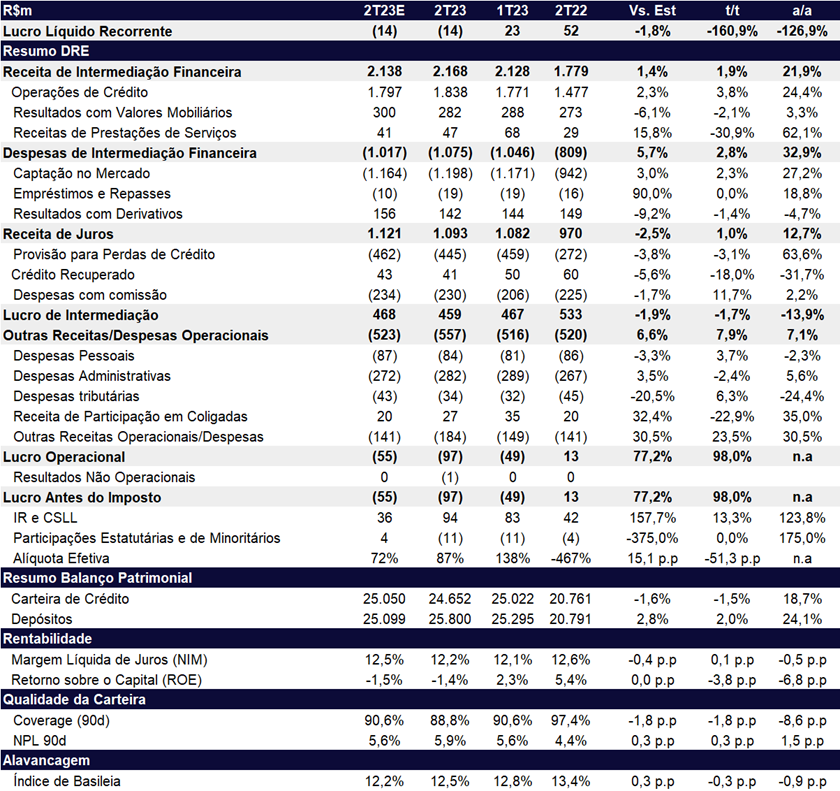

Com um prejuízo de -R$ 14m, o BMG apresentou um fraco resultado no trimestre, revertendo o lucro de R$ 23m no 1T23 e R$ 52m no 2T22. Os principais pontos para o resultado fraco foram:

- Receita de juros impactada negativamente pela desaceleração da carteira de crédito, marcação a mercado da carteira de cartão consignado por conta da redução do cap de taxa bancária, e aumento do custo de captação (funding);

- Provisão para perdas de crédito (PDD) em patamares elevados;

- Elevação nas despesas com comissão na comparação trimestral;

- Elevação significativa de outras despesas operacionais.

Continuamos mais cautelosos com o banco, principalmente após esse prejuízo. Os juros em queda podem aliviar gradualmente o custo de funding do banco nos próximos trimestres. Por enquanto, mantemos a recomendação de MANTER com preço alvo de R$ 2,50. Apesar das ações negociarem a apenas 0,4x P/VP 2023E, não vemos gatilhos para valorização no curto/médio prazo. A empresa negocia a 11,3x P/L 2023E, bem acima de alguns incumbentes que estão apresentando um desempenho melhor e mais consistentes.

Carteira de crédito: Compressão t/t

A carteira de crédito do banco ficou em R$ 24,65b, apresentando uma contração de 1,5% t/t e um crescimento anual em desaceleração (+18,7%). Na comparação trimestral, o principal impacto foi ocasionado pela cessão sem retenção substancial de riscos e benefícios no montante de R$ 659m do empréstimo consignado no 2T23. A carteira segue bem concentrada no segmento varejo, representando 90,3% do total. Apesar de uma contração de 1,6% t/t e leve aumento de 3,8% a/a, o cartão de crédito consignado segue com a maior representatividade na carteira (36,1%).

O crescimento de carteira desacelerou substancialmente de 46,5% a/a no 1T23 para 18,7% nesse 2T23. Acreditamos que a carteira deva seguir caindo ao longo do ano, uma mudança relevante de direção em relação ao ano passado. Com índice de capital cada vez mais apertado e pouca rentabilidade, acreditamos que essa decisão faça sentido. O banco deve continuar a vender carteira de crédito consignado ao longo do ano, reduzir sua operação de empréstimos nos EUA (carteira com um duration de 2-3 anos) e diminuir seu negócio de cartão mar aberto.

Receita de juros (NII): Cresce menos que crédito

A receita de juros atingiu o total de R$ 1,09b com crescimento marginal de +1,0% t/t e expansão de +12,7% a/a. As receitas de crédito registraram R$ 1,84b (+ 3,8% t/t +24,4% a/a), impulsionadas pelo crescimento do cartão consignado de benefício e cessões sem retenção substancial de risco e benefícios.

Por outro lado, as receitas de crédito foram impactadas negativamente pela redução de juros do cartão consignado ocorrida no final de mar/23, carregando o efeito negativo na carteira a partir de abr/23. Classificada como crédito rotativo, onde toda a carteira sofre o reajuste de taxa de 3,06% ao mês para 2,89% (redução de 17bps ao mês), o impacto de marcação a mercado é feito imediatamente. Sobre um saldo de R$ 6b de carteira INSS, estimamos um impacto de R$ 30m no NII do BMG nesse trimestre, e R$ 16m no lucro do banco.

O custo de captação no mercado ficou em -R$ 1,2b, crescimento de +2,3% t/t e +27,2% a/a devido ao aumento da curva de juros, pressionando a margem financeira.

Inadimplência e Provisão: aumento inesperada

As despesas com provisões de crédito totalizaram R$ 445m, uma leve melhora de 3,1% t/t e piora de 63,6% a/a. Acreditamos que o aumento da PDD pode estar relacionado com o processo de maturação dos novos produtos da carteira de crédito, mix de carteira e piora relevante na carteira de cartão de crédito mar aberto. Com saldo de R$ 773m de cartões mar aberto, esperamos a descontinuação do crescimento desse produto.

A inadimplência acima de 90 dias (NPL 90+) ficou em 5,9% (+0,3 pp t/t e +1,5 pp a/a). O NPL 90+ foi impactado negativamente por todas as linhas de crédito, exceto pelo empréstimo consignado nos EUA.

Além da deterioração da qualidade de crédito, a piora na inadimplência ocorreu, em parte, por conta da retração da carteira na comparação trimestral e desaceleração na visão anual, reduzindo a base de cálculo. Ademais, nos trimestres passados, houve uma maior busca de produtos em linhas mais arriscadas como o cartão de crédito em mar aberto, dando margem para aumentar os níveis de inadimplência.

Por fim, em nossa consolidação, o índice de cobertura no trimestre ficou em 88,8%, queda de 1,8pp t/t e 8,6pp a/a. Apesar do BMG sempre rodar com um nível de cobertura baixo, o patamar atual e a tendência deve ser ponto de atenção.

Despesas: Novamente as “outras despesas”

As despesas apresentaram um total de R$ 557m (+7,9% t/t e +7,1% a/a), novamente impactado pela linha de outras despesas operacionais que evoluíram 23,5% t/t e 30,5% a/a, que foi puxada em especial por despesas e reversões de provisões operacionais, sendo que as principais contingências apresentadas são ações cíveis massificadas.

As despesas com pessoal ficaram em R$ 84m, crescendo 3,7% t/t, mas com contração de 2,3% a/a. Neste trimestre, o BMG realizou uma redução de 7,1% do número de colaboradores em relação ao mesmo período do ano anterior, chegando a 1.282 funcionário. Assim, esperamos que os próximos trimestres possam se beneficiar com menores gastos nessa linha.

As despesas administrativas totalizaram R$ 282m (-2,4% t/t e +5,6% a/a). A redução trimestral foi ocasionada principalmente pela linha de marketing.

Capital: Segue caindo

No trimestre, o banco passou por um consumo de patrimônio de referência (-3% t/t), impactado pelo prejuízo e pela marcação a mercado de títulos públicos, afetando a Basiléia em praticamente 1,8pp. Assim, o banco emitiu R$ 69m em letras financeiras subordinadas para compor o cáculo da Basiléia. Dessa forma, o índice de Basiléia apresentou uma contração menor (-0,3pp t/t), ficando em 12,5%. O capital principal também caiu 0,7pp, ficando em 9,3%.