Nesse ano as ações do Inter (INBR32) tiveram um bom re-rating saindo de níveis apertados de 0,5x P/VP 23E para 0,9x P/VP 23E. O principal destrave de valor foi a melhor dinâmica apresentada no 1T23 com sinais mais concretos de melhora de rentabilidade, levando uma valorização das ações em 58% desde o resultado. Apesar da recuperação lenta, acreditamos que a dinâmica deva continuar no trimestre, nos pontos positivos destacamos: (i) reprecificação da carteira continua, com melhora no NIM (margem líquida de juros); e (ii) controle de despesas, com melhor índice de eficiência. Já no lado negativo, ainda vemos uma evolução nas despesas de provisão, pressionada por uma inadimplência levemente maior em 0,2 pp t/t. A busca por rentabilidade é o atual foco do banco, conforme o banco reprecificação da carteira, melhore a retenção dos clientes e ganhe eficiência operacional, mas acreditamos que a melhora deva ser gradual e devagar.

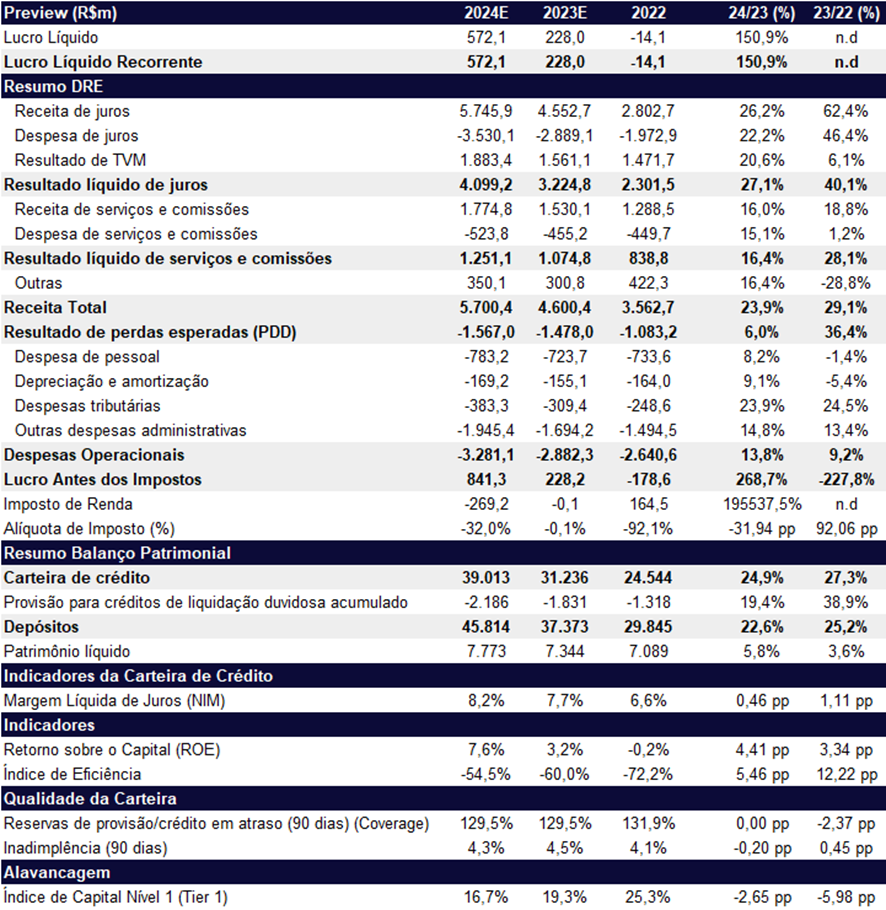

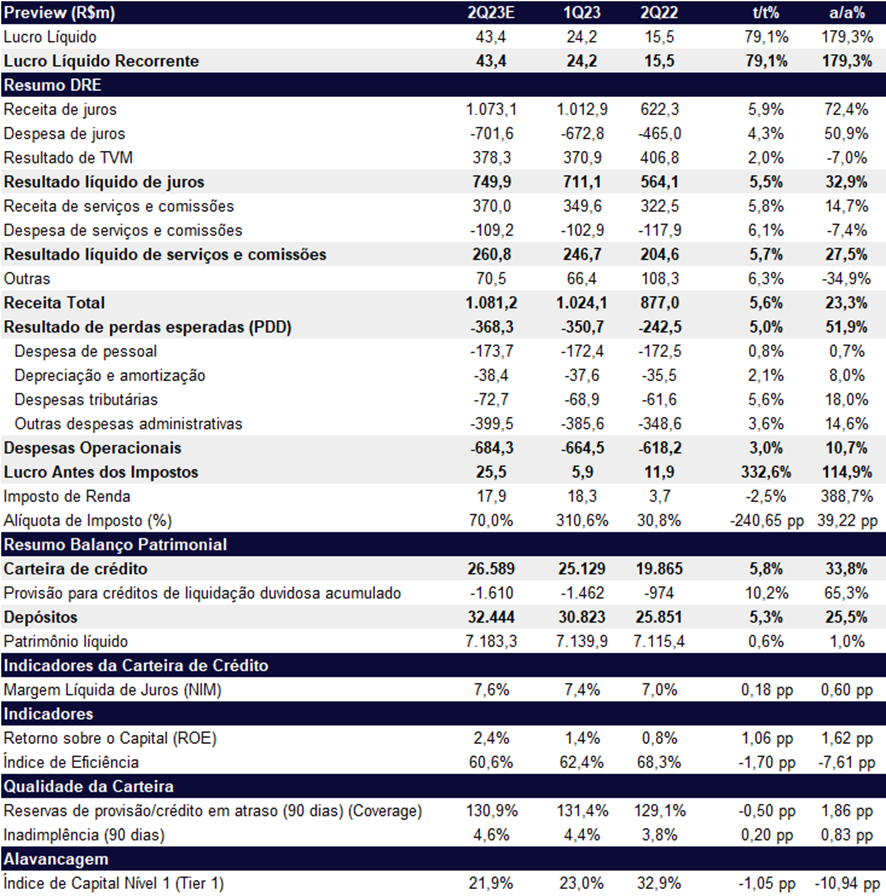

Para o 2T23, esperamos um crescimento no EBT (lucro antes dos impostos) para R$ 25,5m, relevante quando comparado aos R$ 5,9m no 1T23 e R$ 11,9m no 2T22. Em termos de lucro, esperamos que seja R$ 43,4m, crescendo no comparativo t/t e a/a, mas ainda ajudado pelo imposto. Com a melhora no lucro, vemos uma expansão de ROE para 2,4% (+1,0 pp t/t e +1,6 pp a/a), já para o ano esperamos um ROE de 3,2%, saindo da casa negativa que é presente desde 2021, mas longe do ideal.

Com ênfase na melhor dinâmica operacional do banco, contribuindo para uma melhor linha de lucro, reiteramos nossa recomendação de COMPRAR. Aumentamos nosso preço alvo de R$ 13,60 (já atingido), para R$ 19,60. Atualmente vemos a ação negociando a 29,8x P/L 23E, reduzindo para 11,9x P/L 24E e 0,9x P/VP 23E.

Margem financeira (NII): reprecificação deve continuar beneficiando

Acreditamos que a margem financeira (NII) deva continuar em expansão, alcançando R$ 750m (+5,5% t/t e +32,9% a/a). Em nossa visão, a melhora do NII deve ser consequência da evolução da NIM (margem líquida de juros), devido ao contínuo trabalho para a reprecificação da carteira. No 1T23, a NIM atingiu 7,4% (+0,4 pp t/t), para o 2T23, esperamos que alcance 7,6% (+0,2 pp t/t).

Para o ano de 2023, esperamos que o NII alcançe R$ 3,2b (+40,1% a/a), refletindo o aumento de operações de crédito e a reprecificação da carteira.

Carteira: foco em produtos rentáveis

Para o trimestre, esperamos que a carteira de crédito cresça 5,8% t/t e 33,8% a/a, para R$ 26,6b. Apesar de ainda mostrar um forte crescimento, esperamos uma desaceleração ao longo dos trimestres, no 1T23 o crescimento a/a foi de 35,7%. Acreditamos que a desaceleração do crescimento seja consequência da priorização em rentabilidade, assim, crescendo mais em produtos específicos, com melhor relação de risco e retorno.

Para 2023, esperamos uma desaceleração no crescimento para 27,3% (Vs 40,2% 22/21), reflexo do mix em produtos mais rentáveis, mas que sejam balanceados por um menor custo de risco nos produtos.

Provisão e Inadimplência: ainda há deterioração

Apesar do ambiente ainda desafiador para o ciclo de crédito, acreditamos que o ciclo mais forte de aumento da inadimplência (NPL) e assim crescimento da PDD (provisão para devedores duvidosos, já passou. Esperamos que a PDD seja de R$ 368,3m (+5,0% t/t e +51,9% a/a).

Seguindo a dinâmica de maior PDD e ainda com safras antigas pressionando, esperamos que o NPL +90d (total) seja de 4,6% (+0,2 pp t/t e + 0,8 pp a/a), já o NPL +90d (sem antecipação de recebíveis) pode alcançar 4,9% (+0,2 pp t/t e + 1,0 pp a/a).

Para 2023, esperamos que a PDD feche em R$ 1,5b, crescendo em 36,4% (23/22), mas desacelerando em relação aos 81,9% visto em 22/21.

Receita de serviços e comissões: bom mas desacelerando

Esperamos que a receita líquida de serviços e comissões avance para R$ 260m (+5,7% t/t e +27,5% a/a). Apesar de uma receita crescendo forte a/a, vemos uma desaceleração em relação ao 1T23 (+38,8% a/a). Em termos numéricos, vemos as receitas de interchange como a maior linha de contribuição, apesar de esperarmos um crescimento de TPV (volume financeiro transacionado) desacelerando no ano.

Para 2023, esperamos que a receita de serviços e comissões cresça em 28,1%. Acreditamos que a receita deva desacelerar (vs 89,7% 22/21), refletindo a busca por produtos mais assertivos, com foco na retenção e engajamento do cliente.

Despesas: melhora do índice de eficiência

Acreditamos que as despesas (ex-PDD) devam crescer 3,0% t/t e 10,7% a/a, para R$ 685m. Em nossa visão, apesar do crescimento t/t e a/a, esperamos uma tendência mais controlada, consequência do maior controle de despesas de pessoal (+0,8% t/t e +0,7% a/a), com o número de funcionários chegando em 3,5k (-8,6% t/t e -13,5% a/a). Decorrente do maior controle de despesas e da expansão de receitas, esperamos o índice de eficiência em 60,6% (-1,7 pp t/t e -7,6 pp a/a).

Para o ano, esperamos que as despesas cresçam 9,2%, refletindo a melhor contenção de gastos do banco. Vemos o índice de eficiência de 2023 em 60%, melhorando substancialmente em relação ao 72,2% visto em 2022.