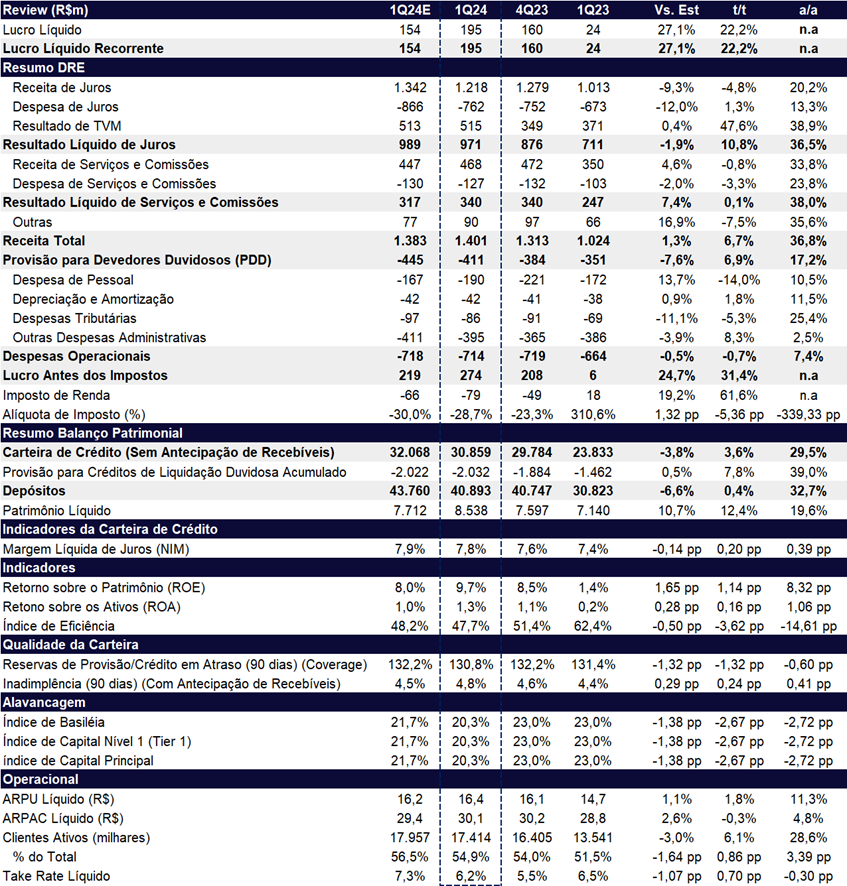

Neste 1T24, o Inter alcançou marcos significativos em direção ao seu ambicioso plano 60/30/30 (60m de clientes, 30% de ROE e 30% de índice de eficiência em 2027). Com um lucro líquido recorde de R$ 195 milhões, o banco conseguiu um crescimento expressivo de lucro de +22% t/t e +706,2% a/a. O ROE, que estava negativo apenas alguns trimestres atrás, agora atingiu quase 10%, marcando um aumento notável de +1,1pp t/t e +8,3pp a/a, alcançando 9.7%. Esse desempenho superou nossas expectativas em 27% (R$ 41m acima de nossa projeção de lucro de R$ 154m) e as previsões do mercado em 17,5% (R$ 29m acima das expectativas de R$ 166m).

O resultado foi beneficiado em especial pela forte melhora na receita líquida de juros (NII) que expandiu incríveis +10,8% t/t e +36,5% a/a, impulsionado por (i) reprecificação de empréstimos imobiliários e consignados; (ii) mudança na composição da carteira de empréstimos para produtos mais lucrativos; e (iii) redução do custo de captação devido à queda da Selic. Além disso, a eficiência operacional do banco melhorou, chegando a um índice de eficiência recorde de 47,7%, refletindo a contínua redução no custo de servir.

No trimestre, o Inter conquistou mais um milhão de novos clientes, totalizando 31,7 milhões, com uma contínua melhora da taxa de ativação para 54,9% (alta de 0.9pp t/t e 3.4pp a/a).

Seguimos com um viés positivo para a tese de crescimento e melhora operacional do Inter e, portanto, reiteramos nossa recomendação de COMPRAR, com preço-alvo de R$ 32,0. O Inter continua a fazer parte de nossa carteira recomendada de Top Ações. Consideramos que as ações negociam em níveis atrativos, com um P/L de 13,9x para 2024, 7,8x para 2025, e um P/VP de 1,5x para 2024.

Inter (INBR32) | Resultado 1T24: Lucro recorde

Clientes: Adição de mais 1 milhão de clientes

O banco alcançou no 1T24 um total de 31,7m de clientes, um aumento de +4,5% t/t e +20,7% a/a. Apesar do crescimento anual sólido, a expansão no número de clientes tem desacelerado, como esperado. O número de clientes ativos chegou a 17,4m (+6,1% t/t e +28,6% a/a), representando uma taxa de ativação de 54,9% (+0,9pp t/t e +3,4pp a/a) e adicionando consistentemente 1 milhão de contas ativas nesse e nos últimos trimestres.

Número de Clientes e Nível de Ativação: Melhora sequencial

Custo de aquisição: Menor a/a

O custo de aquisição de cliente (CAC) manteve-se baixo em R$ 28,9 (+17,3% t/t e -3% a/a), que é guiado pela estratégia da empresa de marketing orgânico e indicações.

Custo de Aquisição: Mantendo-se controlado abaixo da casa dos R$30 desde 2023

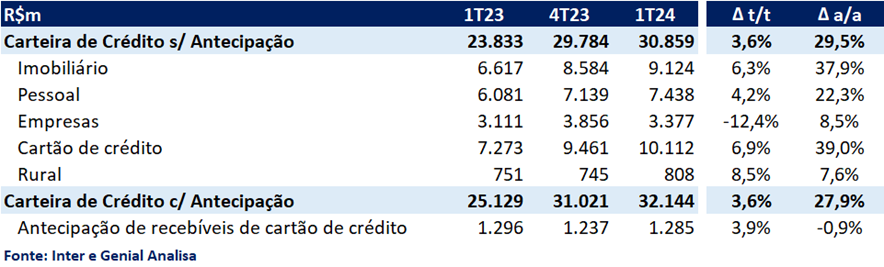

Carteira: Crescendo em linhas de maior rentabilidade

A carteira de crédito sem antecipação de recebíveis totalizou R$ 30,8b com robusto crescimento de +3,6% t/t e +29,5% a/a, bem acima do crescimento de 8-9% do mercado. O Banco continuou melhorar o mix de composição da carteira de crédito, crescendo em linhas com maior rentabilidade, contribuindo para a expansão de ROE.

Dentre essas modalidades, destacam-se o Home Equity (crédito imobiliário), com um crescimento de +9,6% t/t e +47% a/a, e o FGTS (crédito pessoal garantido) que apresentou um aumento de +21,2% t/t e +123,5% a/a. Esses dois produtos mostraram uma aceleração no crescimento em relação ao mesmo período do ano anterior, com um incremento conjunto de R$ 630 milhões t/t no portfólio, comparado a um aumento de R$ 48 milhões t/t no 1T23.

Mix da Carteira: Seguindo o crescimento em segmentos de alta rentabilidade

Receita líquida de juros (NII): Expressivo crescimento t/t e a/a

A receita líquida de juros (NII) ficou em R$ 971m (+10,8% t/t e +36,4% a/a), ainda beneficiado por uma margem líquida de juros (NIM) em níveis atrativos em 7,8% (+0,2pp e +0,4pp a/a). A expansão da margem (NIM) foi beneficiada por três fatores: (i) reprecificação de empréstimos imobiliários e consignados; (ii) mudança na composição da carteira de empréstimos para produtos mais lucrativos; e (iii) redução do custo de captação devido à queda da Selic.

Custo de captação (Funding): Bem abaixo do CDI e crescente

A base de depósitos do Inter continuou crescendo com baixo custo de funding, sendo uma forte vantagem competitiva para o banco, principalmente quando comparado com outros bancos de menor tamanho. Em termos de volume, a base de depósitos cresceu 1% t/t e 31% a/a.

O custo de funding anualizado ficou em 6,99% no 1T24, queda dos níveis de 7,24% no 4T23 e 8,15% no 1T23. Como % do CDI, o custo de funding do banco continuou em patamares atrativos em 61,9% do CDI, mas com leve piora de +2,7pp t/t e +2,2pp a/a, devido aos depósitos a prazo e saldos transacionais.

Serviços e Comissões: Segue crescendo forte a/a

A linha de serviços e comissões apresentou um total de R$374m (-1,5% t/t e +37,7% a/a). A queda trimestral se deu pelo efeito sazonal de 1T. No entanto, a forte expansão anual foi puxada pelo robusto desempenho das linhas de intercâmbio com R$ 246m (+38,3% a/a), tarifas bancárias e crédito com R$26m (+77% a/a) e tarifas de comissão e corretagem com R$ 146m (+10,1% a/a) que incluem inter shop, seguros e outras comissões.

Provisões e Inadimplência

A provisão para devedores duvidosos (PDD) totalizou R$ 411m (+7% t/t e +17% a/a), expansão bem abaixo do crescimento da carteira de crédito e das receitas. Apesar do aumento nominal da PDD, o custo de crédito ficou controlado em 5,2% (estável t/t e -0,4pp a/a).

Neste trimestre, o índice de inadimplência acima de 90 dias ficou em 4,8% (+0,2pp t/t e +0,4pp a/a). O 1T possui um efeito sazonal nos níveis de inadimplência devido a maiores despesas dos consumidores como IPVA e IPTU. No entanto, a empresa conseguir administrar e reduzir os riscos de crédito potenciais, fazendo que o aumento na inadimplência t/t desacelerasse em relação ao 1T23 (+0,24pp t/t no 1T24 vs +0,35pp t/t no 1T23).

O Inter também tem adotado novos modelos de crédito, o que tem proporcionado menor inadimplência para as novas safras de crédito quando comparado com as mais antigas.

Por fim, o banco consumiu um pouco do índice de cobertura no trimestre (-1,3pp t/t e -0,6pp a/a), chegando a 130,8% (valor levemente abaixo da média histórica do índice do banco de 131,7%).

Inadimplência e Cobertura: Controlado

Despesas administrativas:

As despesas administrativas totalizaram R$ 714 milhões, uma queda de 0,7% t/t, mas um aumento de 7,4% a/a. A redução trimestral foi principalmente impulsionada pela redução de 14% t/t nas despesas com pessoal, influenciada pela diminuição na provisão para acordos de distribuição de participação, que geralmente são concentrados no 4T. Já o crescimento anual foi limitado por outras despesas administrativas, que aumentaram apenas +2,5% a/a, enquanto as despesas com pessoal cresceram +10,5% a/a. Com as despesas crescendo menos do que as receitas, o índice de eficiência melhorou significativamente, caindo -3,6pp t/t e -14,6pp a/a, terminando em 47,7%.

Despesas Administrativas: Comportadas desde o 1T22 com pequenos crescimentos, bem menores que a expansão das receitas

Capital

O índice de Basiléia ficou em 20,3%, queda razoável de -2,7pp t/t e a/a, composto integralmente por capital nível 1. O trimestre foi impactado negativamente pelo aumento do RWA (crédito e mercado) em 7,9% t/t e pagamento de dividendos do Banco Inter SA para a holding (Inter&Co.). No entanto, esse consumo de capital foi parcialmente compensado pela follow-on realizado em jan/24 que aumentou o capital disponível na holding.

Durante a call, a gestão afirmou que pretende manter o excesso de capital do conglomerado na holding para otimizar a o custo fiscal.