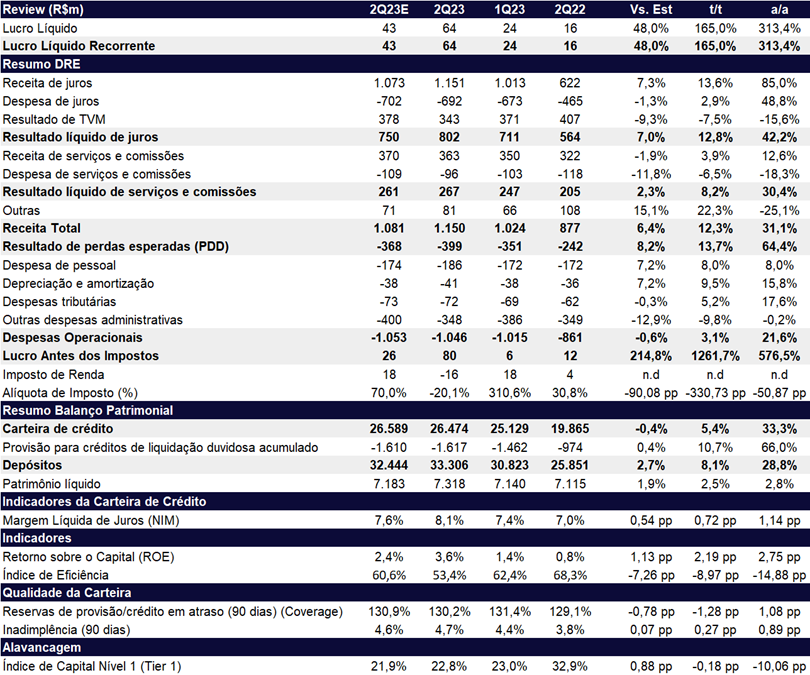

O Inter apresentou o maior lucro líquido desde o IPO, chegando a R$ 64m (+165% t/t e +313% a/a), ficando 48% acima das nossas estimativas e 60% acima do consenso de mercado. Apesar do lucro recorde, a rentabilidade (ROE) continua em níveis baixos, chegando a 3,6% (+2,19pp e +2,75pp a/a), ainda bem distante da meta de 30% de ROE para 2027. Mas como toda história tem um começo, vemos o resultado com bons olhos e talvez como ponto mais contundente de inflexão para os desdobramentos dos próximos trimestre.

O trimestre apresentou uma boa dinâmica de receitas totais que evoluiu 12,3% t/t e 31,1% a/a, puxadas principalmente pela receita líquida de juros (NII) devido ao processo de reprecificação do banco. Esperamos que a precificação continue a ajudar as margens (NIM) do banco, com um gradual aumento de 1,1pp a/a em 2023.

Ademais, as despesas operacionais apresentaram um aumento inferior as receitas, com avanço de 3,1% t/t e 21,6%, puxada principalmente pela linha de provisão de créditos duvidosos (PDD).

Dessa forma, reiteramos nossa recomendação de COMPRAR e estamos aumentando nosso preço alvo de R$ 19,6 para R$ 22,9. Finalmente com crescimento de lucro, esperamos que os múltiplos venham a ficar bem mais razoáveis. Nas nossas projeções enxergamos o Inter negociando a 35,3x P/L 2023E, 14,1x P/L 2024E e 1,1x P/VP 2023E.

Clientes: melhora do CAC e recuperação gradual da base ativa de clientes

A companhia atingiu 27,8m de clientes (+5,7 t/t +34,3% a/a), adição de 1,5m no 2T23. Apesar do forte crescimento de clientes, o banco vem apresentando uma desaceleração trimestre após trimestre. A base ativa de clientes expandiu em 1m de usuários e concluiu o 2T23 em 14,5m, representando 52,2% da base (+0,7 pp t/t e +0,5% pp a/a).

Outro melhoramento, o CAC (Custo de Aquisição de Cliente) caiu expressivamente no 2T23, ficando em R$ 27,1 (-9,2% t/t e -15,6% a/a). A queda robusta foi puxada principalmente pela redução dos custos de marketing, devido ao ajuste do mix de canais de aquisição.

A receita média por cliente ativo líquida (ARPAC) atingiu R$ 29,6, ficando marginalmente acima do 1T23 de 28,8, mas com uma significativa queda de 8% a/a. O melhor desempenho trimestral ocorreu devido a oferta de produtos com maior ROE (rentabilidade), como FGTS, crédito imobiliário e aos relacionados a comissões.

Carteira: Crescendo bem mas desacelerando

A carteira de crédito apresentou um montante de R$ 26,5b (+5,4% t/t e +33,3% a/a). O crescimento da carteira está focado em produtos mais rentáveis como FGTS (+26,2% t/t e +496,4% a/a) e Home Equity (+8,8% t/t e +24,5% a/a), ambos foram os que mais cresceram no trimestre. Apesar do forte crescimento anual da carteira, houve uma desaceleração em relação a expansão de 35,7% a/a no 1T23. Para o ano, esperamos que o crescimento da carteira fique próxima a 25-30%.

Receita líquida de juros (NII): Crescendo mais que o crédito

A receita líquida de juros (NII) ficou em R$ 802m (+12,8% t/t e +42,2% a/a), favorecido pelo processo de reprecificação que elevou a margem líquida de juros (NIM) para 8,1% (+0,72pp t/t e +1,14pp a/a).

O custo de funding (captação) atingiu 63% do CDI (-1,7 pp t/t +2,1 pp a/a). O Inter apresentou neste trimestre uma estratégia chamada “Conta com pontos” para migrar grande parte dos depósitos à vista (-72% t/t) para os depósitos a prazo (+85% t/t). Os rendimentos dos depósitos a prazo são convertidos em pontos e creditados nas contas dos clientes pelo “Inter Loop”. Com isso, a companhia espera diminuir as reservas compulsórias mantidas no Banco Central e liberar liquidez para maiores concessões de crédito.

Serviços e comissões: Forte resultado

O resultado líquido de serviços e comissões fechou o 2T23 com expressivo valor de R$ 267m (+8,2% t/t e +30,4% a/a), impulsionadas pelas receitas de intercâmbio (+6% t/t e +24% a/a) e menores despesas de cashback (-14% t/t e -32% a/a).

Provisões e Inadimplência: Aumento de provisões para fazer frente a piora da carteira

As provisões para devedores duvidosos (PDD) ficaram em R$ 399m, expansão de 13,7% t/t e 64,4% a/a, reflexo do cenário ainda desafiador com a inadimplência não demonstrando sinais de alívio e obviamente do crescimento da carteira.

O índice de inadimplência cima de 90 dias (NPL 90+) ficou em 4,7% (+0,27pp t/t e +0,89pp a/a), influenciado principalmente pelas safras mais antigas de cartões de crédito. Já o NPL 90+ excluindo a antecipação de recebíveis ficou em 4,9% (+0,2pp t/t e +1,0pp a/a). O banco já observa uma tendência positiva entre os clientes de cartão de crédito mais novos, com desempenho bem melhores que os mais antigos. O índice de cobertura ficou em 130% (-1,28pp t/t e -1,08pp a/a), o baixo nível de cobertura se deve em especial a colateralização da carteira.

Despesas Administrativas: Corte de headcount

As despesas administrativas (ex-PDD) ficaram em R$ 647,7m (-2,5% t/t e +4,8% a/a), a baixa evolução anual e a contração trimestral são explicadas por uma série de iniciativas de controle de custos, como: (i) reembolso, comunicação e portabilidade; (ii) publicidade e relações públicas; (iii) transferências bancárias e cheque especial, entre outros. No trimestre houve uma redução do quadro de colaboradores de 3,8k no 1T23 para 3,4k no 2T23. Ademais, o índice de eficiência ficou em 53%, melhora de 8,97pp t/t e 14,88pp a/a.

Capital e Patrimônio Líquido: Em queda mas ainda bem robusto

O índice de Basiléia ficou em 22,8% (-0,2pp t/t e -10,1pp a/a), apresentando o mesmo valor do índice de capital nível 1, já que a Basiléia é puramente composta pelo nível 1. A contínua queda do índice do banco é consequência de uma pressão/baixa evolução no patrimônio de referência (+2,2% t/t e -15,8% a/a), ao mesmo tempo que ocorre um crescimento dos ativos ponderados pelo risco (RWA), em 3,0% t/t e 21,3% a/a. Apesar da forte redução da Basiléia, o Inter continua com níveis saudáveis e bem acima dos indicadores regulatórios.