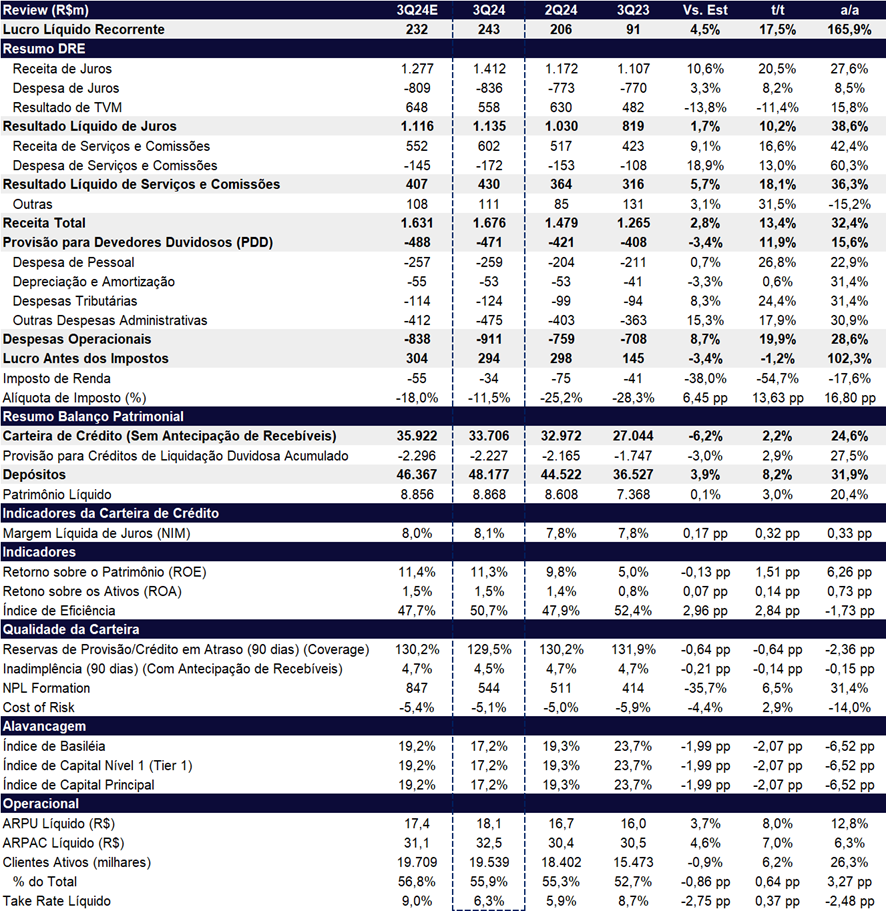

No 3T24, o Inter apresentou um lucro de R$ 243 milhões, superando nossas estimativas em +4,5% e ficando -5% abaixo do consenso de mercado, com crescimento de +17,5% t/t e +165,9% a/a. O ROE atingiu 11,3%, aumentando +1,51pp t/t e +6,23pp a/a. Apesar do lucro praticamente em linha com as expectativas, a qualidade da composição do resultado piorou, com um aumento substancial das despesas sendo compensadas principalmente por uma alíquota de imposto reduzida, que suavizou os impactos na linha final.

A elevação das despesas no trimestre, explicada parcialmente pela incorporação completa da Inter Pag e investimentos em tecnologia, absorveu quase toda a melhora observada nas receitas e na qualidade de crédito, resultando em um lucro antes de impostos (EBT) praticamente estável t/t. Durante o intraday, as ações chegaram a cair 5%.

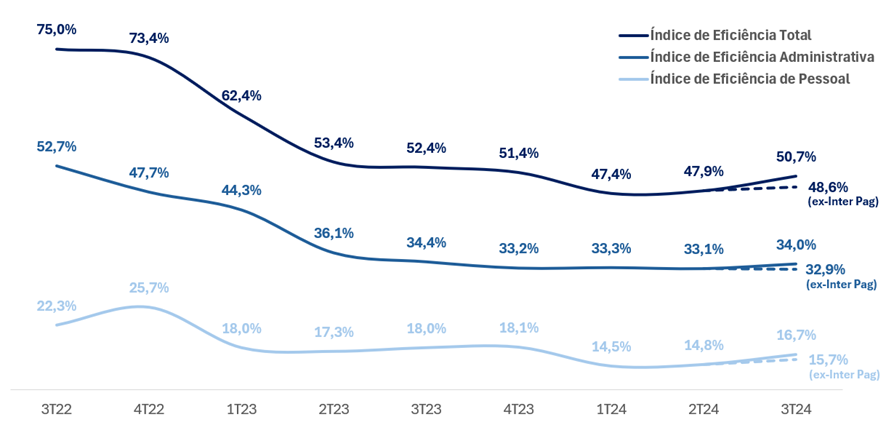

Mesmo excluindo os efeitos da incorporação do Inter Pag, as despesas operacionais (de acordo com a visão da empresa) apresentariam um crescimento significativo devido ao aumento dos investimentos em tecnologia. Segundo nossas estimativas, o índice de eficiência teria deteriorado -0,7pp mesmo sem a incorporação, o que possivelmente impactou a percepção do mercado negativamente.

Evolução do Índice de Eficiência: Mesmo sem a incorporação da Inter Pag, o trimestre apresentaria uma deterioração na eficiência

Por outro lado, o trimestre trouxe algumas dinâmicas positivas, como a expansão do NII e da carteira de crédito, controle na qualidade dos ativos e manutenção do capital em um patamar saudável. Esses fatores destacam os avanços operacionais do banco, apesar das pressões com despesas no período.

O NII teve um crescimento sólido de 10,2% t/t e 38,6% a/a, acima do crescimento da carteira de crédito, impulsionado pela expansão da NIM no período. A carteira de crédito manteve seu ritmo de expansão dos trimestres anteriores, com destaque para a incorporação da Inter Pag, que contribuiu para o aumento na linha de Antecipação de Recebíveis. Nesse cenário, as despesas com PDD subiram de forma moderada (+11,9% t/t e +15,6% a/a), ficando abaixo do crescimento da carteira de crédito na comparação anual, o que demonstra uma gestão eficaz da qualidade dos ativos. O índice de inadimplência 90+ também apresentou melhora, reduzindo -0,14pp t/t e -0,15pp a/a, refletindo o controle dos níveis de risco na expansão da carteira.

Por fim, o trimestre evidenciou uma melhora na gestão tributária do banco, com a alíquota efetiva reduzida para 11,5%, uma melhora significativa de -13,6pp t/t e -16,8pp a/a. Durante a conferência de resultados, a gestão indicou que a alíquota efetiva deve se estabilizar próximo de 20% nos próximos períodos. Seguindo estratégias adotadas por outros bancos, o Inter iniciou investimentos em bonds (títulos de dívida estrangeiros), que asseguram um retorno de 100% do CDI, após operações de SWAP e aproveitando a isenção de IR — fator que contribuiu para a melhora na linha de impostos neste trimestre. Além disso, a estrutura de holding, pagamento de Juros sobre Capital Próprio (JCP) e incentivos fiscais também ajudaram a reduzir a alíquota efetiva.

Acreditamos que o banco continuará sua trajetória de melhora operacional em direção ao ambicioso plano de 2027, o plano 60-30-30 (60 milhões de clientes, 30% de eficiência e 30% de ROE). Reiteramos nossa recomendação de COMPRA, com um preço-alvo de R$ 45,10, refletindo um potencial de alta de +31% após a queda de hoje. Consideramos as ações em níveis atrativos, sendo negociadas a 10,2x P/L 25e e 1,5x P/VP 24e.

Inter (INBR32) | Resultado 3T24: Aumento de despesas compensadas por menor imposto

Clientes: Adicionando mais de 1m de clientes, mas ritmo desacelerando

No 3T24, o Inter alcançou 34,9 milhões de clientes totais, com avanço de +5,0% t/t e +18,9% a/a. Embora o banco tenha adicionado mais de 1 milhão de clientes ativos nesse trimestre, o ritmo de crescimento está desacelerando, como previsto. O número de clientes ativos subiu para 19,5 milhões, um aumento de +6,2% t/t e +26,3% a/a, com uma taxa de ativação de 55,9%, a mais alta desde o 3T20, melhorando em +0,6pp t/t e +3,3pp a/a.

Custo de Aquisição: Maior nível desde 2022

O custo de aquisição de cliente (CAC) apresentou uma alta de +5,5% t/t e +32,8% a/a, chegando a R$ 34,4. Neste trimestre, o custo de marketing chegou a representar 58% (+3pp t/t e +26pp a/a) do CAC, o maior nível desde 2T22.

Carteira: Forte crescimento continua

A carteira de crédito do Inter, excluindo antecipação de recebíveis, atingiu R$ 33,7 bilhões, apresentando um crescimento robusto de +2,2% t/t e +24,6% a/a, superando amplamente as expectativas de crescimento de 10,6% projetadas para o setor pela FEBRABAN. Ao incluir antecipação de recebíveis, a carteira totalizou R$ 38,06 bilhões, com uma expansão de +6,7% t/t e +34,7% a/a. A carteira rentável, que compreende ativos geradores de juros, acompanhou o ritmo de expansão, atingindo R$ 29,5 bilhões, com um crescimento de +7,5% t/t e +37,3% a/a.

Na comparação trimestral, observamos um aumento na participação da Antecipação de Recebíveis no mix de crédito do Inter, em detrimento das outras linhas. Esse movimento está relacionado à incorporação completa da Inter Pag (antiga Granito), que trouxe uma maior representatividade dessa linha específica no portfólio de crédito, reforçando a estratégia do banco em expandir produtos de antecipação de receita.

Carteira de Crédito: Crescimento continua forte

Por outro lado, a carteira renegociada apresentou um expressivo crescimento de +6,8% t/t e +62,8% a/a, alcançando R$ 1,58 bilhões. A participação dessa carteira em relação ao total permaneceu estável no comparativo trimestral, em 4,2%, mas registrou um aumento de +0,7pp na comparação anual. Esse avanço impacta negativamente a lucratividade, uma vez que eleva a necessidade de provisões para perdas, pressionando os resultados do banco.

Receita Líquida de Juros (NII): Expansão Robusta com Impulso do NIM

A receita líquida de juros (NII) atingiu R$ 1,15 bilhões no 3T24, uma expansão expressiva de +10,2% t/t e +38,6% a/a. Esse crescimento foi impulsionado pelo crescimento da carteira de crédito e pela elevação da margem financeira líquida (NIM), que chegou a 8,1%, representando um aumento de +0,32 pp t/t e +0,33 pp a/a.

A expansão do NIM foi favorecida principalmente por (i) melhorias contínuas nos modelos de originação de crédito, (ii) uma segmentação mais refinada dos clientes e (iii) uma alocação estratégica de capital em ativos de maior rentabilidade, como operações de crédito e títulos e valores imobiliários. E

Custo de Captação (Funding): Baixo custo

A base de depósitos do Inter continuou expandindo com um baixo custo de funding, representando uma vantagem competitiva significativa, especialmente em comparação com outros bancos de menor porte. Em termos de volume, os depósitos cresceram +8,2% t/t e +31,9% a/a

O custo de funding anualizado ficou em 6,8% no 3T24, representando uma leve piora de +0,1pp t/t, mas forte melhora de -1,4pp a/a, beneficiado pela queda da taxa Selic na visão anual.

O custo de funding em relacao ao CDI continuou em patamares atrativos em 65,4% do CDI, devido principalmente ao elevado patamar de depósitos transacionais, mas apresentou uma leve piora de +1,1pp t/t e +3,7pp a/a.

Serviços e Comissões: Forte desempenho, mais uma vez

A linha de serviços e comissões apresentou um total de R$430m, apresentando uma forte expansão de +18,1% t/t e +36,3% a/a. O forte desempenho foi puxado pela expansão das receitas de Tarifas de Comissão e Corretagem (+17,0% t/t e +55,0% a/a) e Receitas de Intercâmbio (+15,8% t/t e +37,6% a/a)

Provisões e Inadimplência: Crescimento controlado e queda na inadimplência

A linha de Provisão para Devedores Duvidosos (PDD) mostrou um desempenho positivo no trimestre, com um crescimento de 11,9% t/t e 15,6% a/a, totalizando R$ 471 milhões, inferior ao aumento anual da carteira de crédito, que cresceu 6,7% t/t e +34,7% a/a, o que indica que o banco tem conseguido expandir crédito com boa gestão da qualidade da carteira.

No 3T24, os índices de inadimplência apresentaram leves melhoras, assim como o índice (90+) que chegou a 4,5% (-0,14pp t/t e -0,15pp a/a). Por outro lado, o NPL formation apresentou uma alta de +6,5% t/t e +31,4% a/a.

Por outro lado, o Inter também tem adotado novos modelos de crédito, o que tem proporcionado menor inadimplência para as novas safras de crédito quando comparado com as mais antigas.

O índice de cobertura apresentou um leve consumo de -0,6pp t/t e -2,4pp a/a, alcançando 130%.

Despesas Administrativas: Inter Pag eleva despesas

As despesas administrativas totalizaram R$ 911 milhões, apresentando um aumento expressivo de +19,9% t/t e +28,6% a/a, bem acima das nossas expectativas para o trimestre de R$ 838 milhões. Esse crescimento foi impulsionado, em grande parte, pelo aumento das despesas com pessoal (+26,8% t/t e +22,9% a/a), refletindo investimentos em novas tecnologias e a integração da Inter Pag. Adicionalmente, os gastos com propaganda e publicidade registraram forte expansão (+66% t/t e +271% a/a), motivados por campanhas focadas em atrair novos clientes ativos e fortalecer a marca por meio de ações de branding.

Despesas Administrativas: Elevação dos custos há 2 trimestres

Capital: Continua Saudável

O índice de Basileia do Banco Inter ficou em 17,2% no 3T23, com uma queda de -2,07pp t/t e -6,52pp a/a, composto integralmente por capital de Nível 1. Essa redução decorre de quatro fatores principais:

- Crescimento em empréstimos e financiamentos

- Pagamento de dividendos do Banco Inter para a holding Inter&Co

- Ajustes em ágio e créditos fiscais pela consolidação do Inter Pag

- Reajuste semestral do risco operacional

Apesar da queda no índice de Basileia, vemos o nível de capital como saudável, bem acima do requerido pelo Banco Central, o que garante suporte para o crescimento acelerado da carteira de crédito, ainda que a rentabilidade permaneça aquém do ideal.