O 4T25 reforça a inflexão de rentabilidade do Inter, com ROE de 15,1% caminhando em direção à meta de 30%. A combinação de expansão de NIM, crescimento disciplinado da carteira e melhora estrutural de eficiência sustenta nossa tese construtiva. O aumento de NPL formation e PDD merece monitoramento, mas é majoritariamente explicado por efeitos técnicos (consignado privado) e forte crescimento. Reiteramos COMPRA, com preço-alvo elevado de R$ 60,00 para R$ 63,40 (upside de +29%), refletindo múltiplos atrativos: 14,6x P/L 2025e; 10,8x P/L 2026e; 1,8x P/VP 2025.

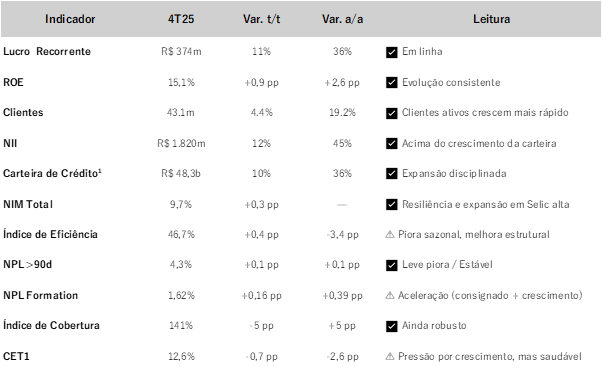

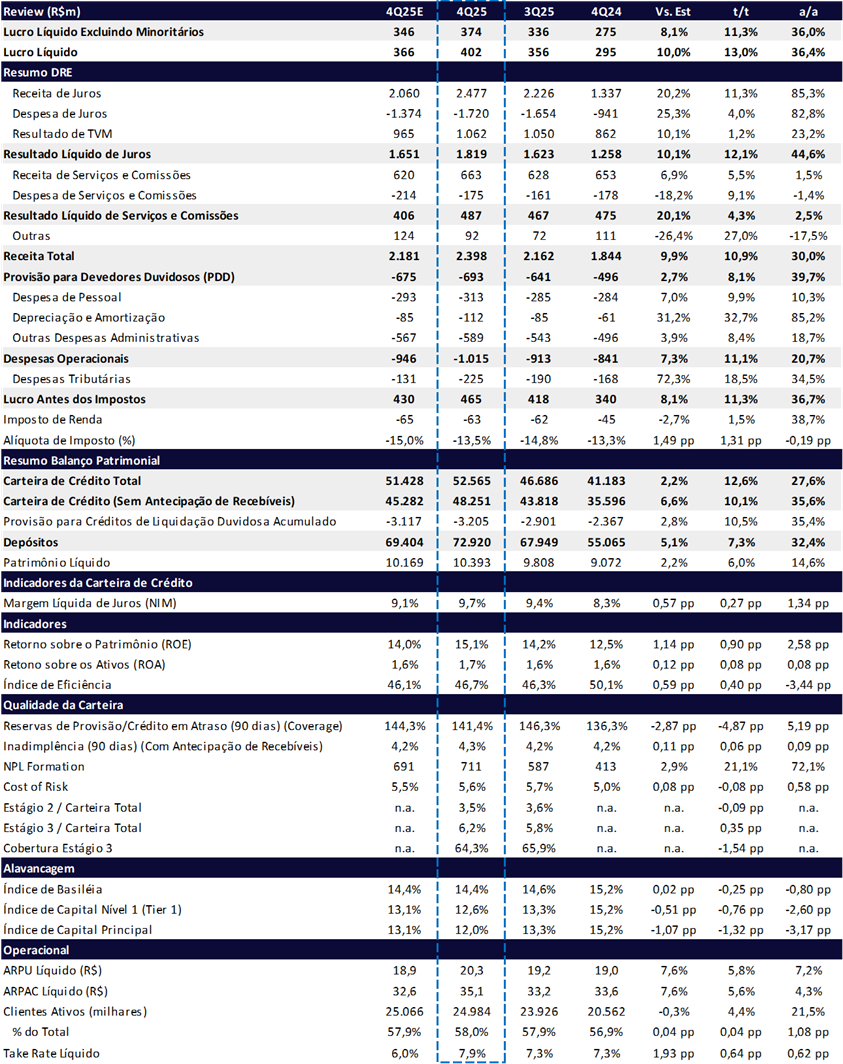

O Inter reportou lucro líquido recorrente de R$ 374 milhões no 4T25, forte alta de +11,3% t/t e +36,0% a/a, em linha com nossas estimativas e o consenso. O ROE atingiu 15,1% (+0,9 pp t/t; +2,6 pp a/a), refletindo progresso consistente no plano estratégico 60-30-30 (60 milhões de clientes, 30% de eficiência e 30% de ROE até 2027).

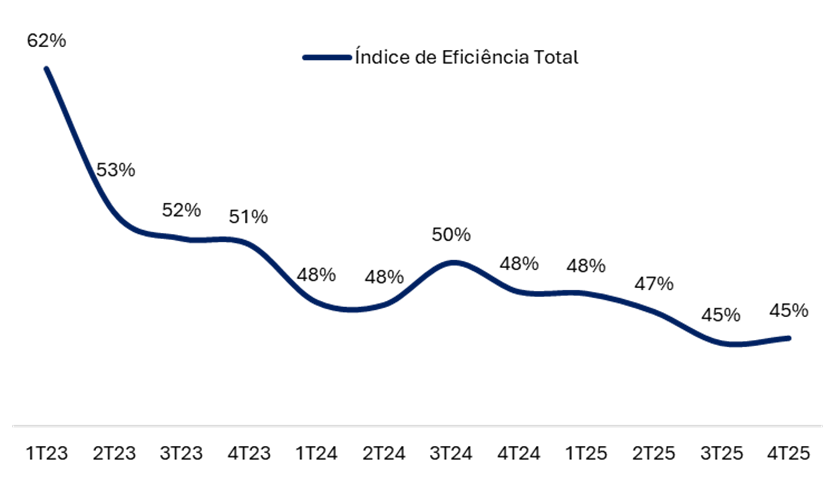

O destaque do trimestre foi a aceleração da receita líquida de juros (NII), que cresceu fortemente em +12% t/t e +45% a/a, acima do ritmo de expansão da carteira (+11% t/t; +36% a/a), sinalizando ganhos de mix e precificação. A NIM total avançou para 9,7% (vs. 9,4% no 3T25), evidenciando resiliência da rentabilidade mesmo em ambiente de Selic elevada. O índice de eficiência ficou em 46,7% (+0,4 pp t/t; -3,4 pp a/a), com piora sequencial pontual explicada por sazonalidade de 4T e baixa contábil de terminais InterPag, mas mantendo trajetória estrutural de melhora.

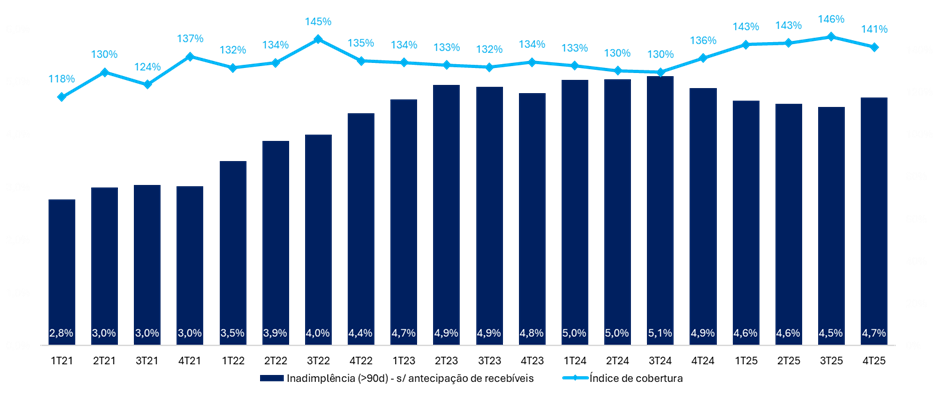

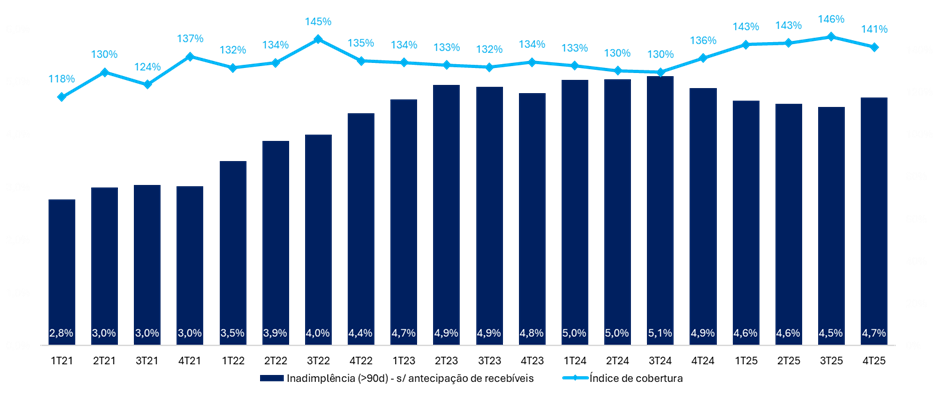

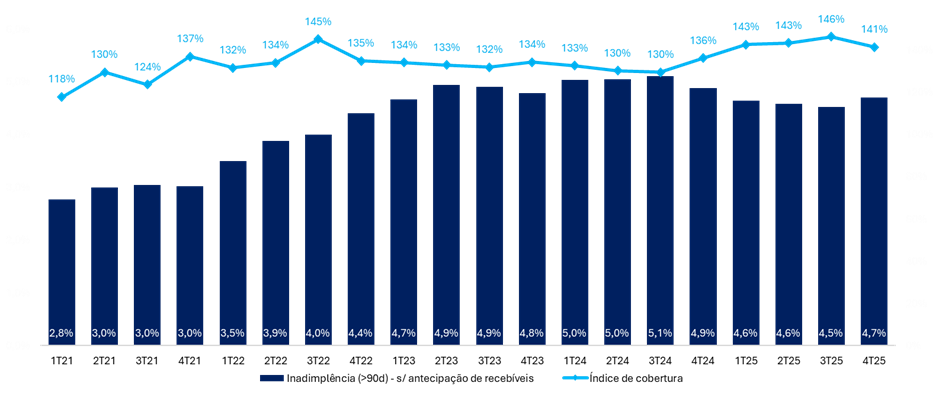

Qualidade de ativos permanece sob controle, mas com sinais de atenção: inadimplência (>90d) estável em 4,3% (+0,1 pp t/t), enquanto a formação de NPL acelerou para 1,62% (+0,16 pp t/t; +0,39 pp a/a), parcialmente explicada pelo ramp-up do consignado privado (carteira nova com provisionamento antecipado) e crescimento forte da carteira. O índice de cobertura recuou para 141% (-5 pp t/t), mas permanece robusto.

Lucro, Custo de Crédito e ROE: Melhora Consistente de Rentabilidade

Os principais destaques foram:

As receitas totais somaram R$ 2,34 bilhões no 4T25, com crescimento de +10,9% t/t e +30,0% a/a, sustentadas pelo forte avanço do resultado líquido de juros, que atingiu R$ 1,82 bilhão, alta de +12,1% t/t e +44,6% a/a. Já o resultado de serviços e comissões permaneceu resiliente em R$ 475 milhões. As despesas operacionais totalizaram R$ 1,015 bilhão, refletindo maior nível de provisões e despesas administrativas. Ainda assim, o índice de eficiência encerrou o trimestre em 46,7%, praticamente estável no trimestre (+0,4 pp t/t) e com melhora relevante em 12 meses (-3,4 pp a/a).

Na qualidade dos ativos, a inadimplência acima de 90 dias ficou em 4,3%, com alta de +0,6 pp t/t e +0,1 pp a/a, enquanto o índice de cobertura encerrou em 141,4%, com recuo de -5,0 pp t/t e avanço de +5,2 pp a/a. A PDD totalizou R$ 693 milhões, crescimento de +8,1% t/t e +39,7% a/a, acompanhando a expansão da carteira.

A carteira de crédito atingiu R$ 52,6 bilhões, avançando +12,6% t/t e +27,6% a/a, mantendo o crédito como principal motor de crescimento. A base de clientes ativos alcançou 24,984 milhões, enquanto o ROE encerrou em 15,1%, reforçando a evolução da rentabilidade mesmo em um cenário de maior custo de risco.

Inter (INBR32) | 4T25: Sólida dinâmica das receitas impulsionam avanço do lucro

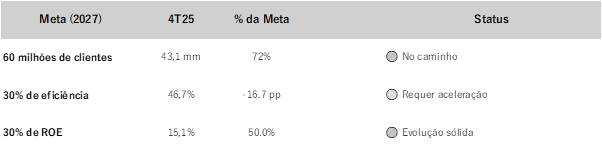

O Inter está no caminho para atingir 60 milhões de clientes, com base ativa crescendo +22% a/a e taxa de ativação em 58%. A meta de ROE 30% exige inflexão mais acentuada, mas a trajetória é positiva e pode acelerar. A eficiência de 30% é o desafio mais relevante, demandando forte alavancagem operacional — o banco precisaria reduzir ~17 pp vs nível atual.

🎯 Tracking do Plano 60-30-30

Valuation e Recomendação: COMPRA mantida, Preço-Alvo elevado para R$ 63,40

Mantemos visão construtiva para o Inter, que segue em trajetória de expansão e melhora operacional alinhada ao plano 60-30-30 — ainda que não totalmente incorporadas as nossas estimativas. O descolamento de NII vs carteira, a resiliência de margens e a melhora estrutural de eficiência reforçam nossa tese de inflexão de rentabilidade.

Elevamos nosso preço-alvo de R$ 60,00 para R$ 63,40, implicando upside de +29%. Reiteramos COMPRA.

Múltiplos Atuais (Atrativos)

- 14,6x P/L 2025e

- 10,8x P/L 2026e

- 1,8x P/VP 2025

Clientes: Nova marca de 43 milhões

O Inter encerrou o 4T25 com 43,1 milhões de clientes totais (+4% t/t; +19% a/a) e 25,0 milhões de clientes ativos (+4% t/t; +22% a/a). A taxa de ativação permaneceu estável em 58% (+0,04 pp t/t; +1,1 pp a/a), sustentada por melhorias no onboarding e maior recorrência no uso da plataforma.

Outros destaques operacionais:

- 32 milhões de transações financeiras/dia e 21,5 milhões de logins diários, evidenciando intensificação do uso do ecossistema

- Contas PJ: crescimento de +19% a/a, representando 6% da base total, com taxa de ativação de 80% — importante alavanca de cross-selling em crédito e adquirência

Número de Clientes Ativos: Crescimento Forte, mas em Desaceleração

Carteira: Forte crescimento de +36% a/a com shift para produtos de maior margem

A carteira de crédito do Inter encerrou o 4T25 em R$ 48,3 bilhões, com crescimento de +10,1% t/t e +35,6% a/a, superando de forma relevante a expansão estimada do mercado brasileiro (10% a/a). O avanço foi impulsionado principalmente pelas linhas de maior rentabilidade, com destaque para Crédito Pessoal (+9,4% t/t; +47,1% a/a), Cartão de Crédito (+9,3% t/t; +29,3% a/a) e Home Equity (+11,8% t/t; +34,9% a/a), que seguem ganhando participação no mix.

O portfólio imobiliário (excluindo a carteira home equity e US) também manteve forte desempenho, com crescimento de +12,1% t/t e +48,4% a/a, reforçando a estratégia de expansão em produtos colateralizados.

O Consignado Privado segue em destaque, ampliando rapidamente sua relevância na carteira, dentro de uma estratégia focada em rentabilidade e disciplina, saltando de R$ 0,04b no 4T24, R$ 1,3b no 3T25 para R$ 1,9b no 4T25.

No segmento de Empresas, a carteira avançou +9,6% t/t e +8,2% a/a, enquanto o crescimento consolidado do portfólio refletiu uma expansão equilibrada entre produtos, sustentada por originação mais qualificada, segmentação mais eficiente da base e foco contínuo na melhora do retorno ajustado ao risco.

Receita Líquida de Juros (NII): Aceleração acima da carteira sinaliza ganhos de qualidade

A receita líquida de juros (NII) totalizou R$ 1,82 bilhão no 4T25, com crescimento de +12,1% t/t e +44,6% a/a, refletindo melhora de mix, precificação e alocação eficiente de capital entre crédito e TVM.

A NIM seguiu em trajetória de alta no trimestre, com a NIM total atingindo 9.7% (NIM 2.0 de 9,57%) e a NIM ajustada ao risco alcançando 5,92%, reforçando a eficácia da estratégia de precificação, segmentação da base e alocação eficiente de capital entre crédito e títulos. A evolução demonstra a resiliência da rentabilidade, mesmo diante das oscilações de CDI e IPCA ao longo de 2025.

Custo de Captação (Funding): Base de depósitos cresce +32% a/a, custo competitivo

A base de depósitos do Inter manteve trajetória positiva no 4T25, atingindo R$ 72,9 bilhões, com crescimento de +7,3% t/t e +32,4% a/a. O avanço foi puxado principalmente pelos depósitos a prazo, que cresceram +5% t/t e +41% a/a, elevando sua participação para 44% do total, enquanto os depósitos transacionais avançaram +10% t/t e +15% a/a.

O custo de funding encerrou o trimestre em 9,8%, recuo de -0,4 pp t/t, mesmo em um ambiente de CDI médio ainda elevado (14,9% no trimestre). O custo como percentual do CDI continuou baixo em 65,6%, melhora de -2,6 pp t/t e aumento de +1,4 pp a/a, refletindo a sólida franquia de captação e a manutenção de níveis competitivos mesmo em cenário de juros elevados.

Serviços e Comissões: Crescimento moderado pós-resolução 4.966

O resultado de serviços e comissões totalizou R$ 487 milhões no 4T25, com crescimento de +4,3% t/t e +2,5% a/a, refletindo a expansão do volume transacionado e maior monetização da base.

Na comparação anual, a linha segue impactada pela Resolução nº 4.966, que alterou o reconhecimento de determinadas receitas de crédito, redirecionando parte das tarifas para a margem financeira. Mesmo com esse efeito regulatório, o crescimento do volume e a diversificação das frentes de serviços sustentaram a evolução da receita no período.

Qualidade de Ativos: NPL estável, mas formation acelera por efeito técnico

Qualidade de ativos permanece controlada, mas não imune ao cenário macro. A inadimplência >90d estável é positiva (15-90d cai), mas a aceleração de NPL formation demanda acompanhamento próximo.

Inadimplência e Cobertura

- NPL >90d: 4,3% (+0,1 pp t/t; +0,1 pp a/a) — estável

- NPL 15-90d: 3,7% (-0,1 pp t/t; +0,3 pp a/a)

- Índice de Cobertura: 141% (-5 pp t/t; +5 pp a/a)

Provisões e NPL Formation

- PDD: R$ 693 milhões (+8% t/t; +40% a/a)

- Custo de Risco: 5,6% (-0,1 pp t/t; +0,6 pp a/a)

- NPL Formation: 1,62% (+0,16 pp t/t; +0,39 pp a/a)

A aceleração de NPL formation (+72% a/a) chama atenção, mas é parcialmente explicada por:

- Consignado privado: carteira nova com provisionamento antecipado (IFRS 9) — inadimplência efetiva virá apenas com maturação

- Crescimento forte da carteira: +36% a/a implica safras mais recentes com maior vintage risk

- Mix shift: maior peso de pessoal e cartão (produtos de maior NPL formation natural)

O banco provisionou PDD (R$ 693m) próxima ao NPL formation (R$ 711m) sugerindo um provisionamento adequado, mas exige monitoramento. O custo de risco de 5,6% (-0,1 pp t/t) permanece controlado, mas a trajetória anual (+0,6 pp) reflete pressão de mix.

Inadimplência e Cobertura (>90d): Leve Piora do NPL Acima de 90 dias

Eficiência: Piora sazonal, trajetória estrutural positiva

As despesas operacionais totalizaram R$ 1.014 milhões (+11% t/t; +21% a/a), com piora concentrada em D&A (+33% t/t; +85% a/a) devido a:

- Baixa contábil de terminais InterPag (efeito não recorrente)

- Amortização acelerada de investimentos em tecnologia (Core Banking e Super App)

Despesas recorrentes:

- Pessoal: +10% t/t (+10% a/a) — sazonalidade de 4T (bônus, PLR)

- Administrativas: +8% t/t (+19% a/a) — acompanhando volume transacionado

Índice de eficiência foi de 46,7%, com piora sequencial de +0,4 pp t/t, mas melhora de -3,4 pp a/a. A piora sequencial nos parece pontual e sazonal. A melhora anual de -3,4 pp evidencia que o crescimento de receitas está superando a expansão de custos, gerando alavancagem operacional. Para atingir a meta de 30%, o banco precisará acelerar ganhos de escala — crível, mas demanda execução disciplinada.

Índice de Eficiência (Cost-to-Income): Contínua Melhora Sequencial Depois da Aquisição do InterPag no 3T24

Imposto: Beneficiado por JCP

A alíquota efetiva de imposto permaneceu em níveis baixos, atingindo 13,5% no 4T25, com redução de -1,3 pp t/t e +0,2pp a/a, beneficiado pelo pagamento de JCP.

Capital: Queda Trimestral e Anual

O CET1 encerrou em 12,6% (-0,7 pp t/t; -2,6 pp a/a), pressionado pelo crescimento acelerado de RWA (+10% t/t; +36% a/a) em linha com a expansão da carteira. O índice permanece confortável acima do mínimo regulatório e suporta crescimento sustentado.

A compressão de capital é esperada, refletindo alocação eficiente em ativos rentáveis. Não vemos risco de restrição de capital no curto prazo.