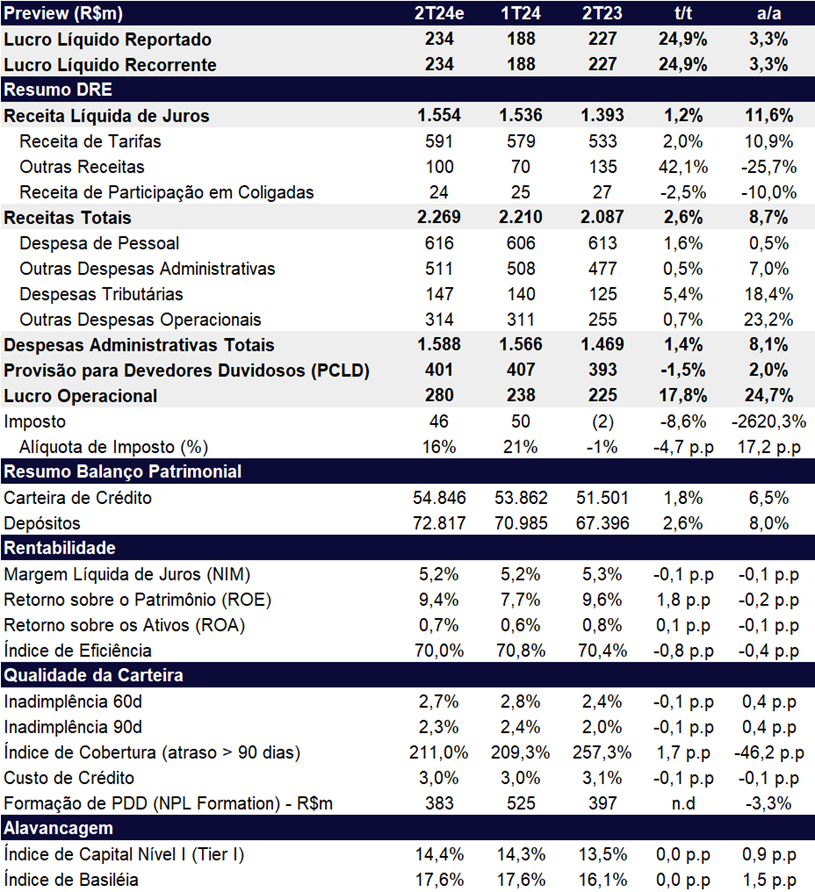

Para o 2T24, projetamos um lucro de R$ 234 milhões, crescendo +24,9% t/t e +3,3% a/a, com um ROE de 9,4% (+1,8pp t/t, -0,2pp a/a). O banco implementou uma carência de 4 meses nas operações de crédito consignado para servidores públicos das áreas afetadas pelas enchentes em estado de calamidade pública. Os juros dessas operações serão contabilizados normalmente na DRE, mas sem efeito de caixa imediato, beneficiando a composição de lucro do trimestre e postergando o pagamento das parcelas. Esta suspensão também deve levar a uma queda na inadimplência da carteira de pessoa física, resultando em uma melhora no nível de provisão para este trimestre. No entanto, acreditamos que o banco deverá realizar provisões adicionais, prevendo um aumento na inadimplência quando a cobrança dos juros for retomada. Esse impacto, porém, deve ser limitado, dado que os débitos das parcelas na modalidade consignado ocorrem antes do salário dos servidores ser depositado em conta corrente, minimizando assim a inadimplência.

Acrescido a isso, o Banco Central adotou algumas medidas para instituições financeiras com mais de 10% da carteira de crédito exposta às regiões afetadas pelo desastre. Uma dessas medidas é a liberação do compulsório, o que também deve ajudar o Banrisul neste trimestre.

Assim, como a companhia não terá impacto negativo relevante na receita contábil e a liberação do compulsório deve aliviar o custo do passivo, esperamos que o desastre no Rio Grande do Sul não afete significativamente os resultados da companhia. No trimestre, o maior impacto deve ocorrer pela limitação no crescimento da carteira de crédito e pela redução nos volumes de adquirência e cartões.

Nossas estimativas incorporam um crescimento de carteira de 6,5% a/a, ainda na faixa alta do guidance, crescimento de NII de 11,6% e o leve aumento das despesas com provisão (+2,0% a/a), devido a estabilização dos índices de inadimplência, que levam à expansão de lucro t/t.

Além disso, o crescimento do NII deve ser parcialmente prejudicado no ano devido as pressões políticas nas taxas de consignado e manutenção da taxa de juros Selic em níveis elevados, o que contribuir para que o custo de funding se mantenha alto, pressionando os spreads. Por outro lado, parte dessa queda deve ser amenizada por medidas do BC (Banco Central) de suporte aos bancos expostos ao Rio Grande do Sul.

Apesar de enxergarmos o cenário mais desafiador no curto-prazo, temos perspectivas positivas para a empresa e vemos ela em um valuation atrativo, negociando a 4,6x P/L 2024e, 3,75x P/L 2025e e 0,49x P/VP 24e. Mantemos nossa recomendação de COMPRA para o Banrisul com preço-alvo de R$ 16,20, que representa um upside de 38,5%.

Banrisul (BRSR6) | 2T24e: Efeito contábil auxilia composição de lucro no trimestre

Carteira: Desaceleração no crescimento a/a

Para o 2T24, esperamos uma desaceleração no ritmo crescimento da carteira de crédito (+1,8% t/t e +6,5% a/a), ainda dentro da faixa estabelecida no guidance (2%-7%), chegando a R$ 54,8b. Entendemos que o desastre no Rio Grande do Sul deve impactar negativamente a originação de crédito nesse trimestre, contribuindo para a desaceleração da carteira.

Receita líquida de juros: Efeito contábil não deve impactar receita de juros

O banco está reconhecendo como receita os créditos em período de carência do consignado para servidores públicos do estado do Rio Grande do Sul devido às enchentes, beneficiando o resultado contábil deste trimestre. Embora esse benefício se aplique apenas aos clientes nas áreas de calamidade pública, a carteira de consignado de servidores públicos estaduais é significativa, representando cerca de 12% da carteira total, ou R$ 6,4 bilhões.

Com a retomada da cobrança dos juros, a inadimplência poderia crescer, agravada pelo fato que as despesas com previdência e plano de saúde do servidor tem prioridade sobre as parcelas de juros do crédito consignado. O recente aumento desses dois itens já estava pressionando levemente a inadimplência da carteira de consignado. No entanto, como as parcelas são deduzidas diretamente do salário do funcionário público antes do mesmo cair na conta corrente, não acreditamos em um aumento substancial da inadimplência.

Além disso, a contante redução por pressões políticas do teto de juros do consignado INSS deve influenciar as taxas praticadas nos consignados estaduais e consequentemente pressionar os spreads do produto.

Para o 2T24, estimamos que a receita líquida de juros (NII) alcance R$ 1,55 bilhão (+1,2% t/t e +11,6% a/a). Prevemos uma desaceleração na linha de NII neste trimestre, com crescimento abaixo do intervalo projetado no guidance (25%-30%), devido à persistência de taxas de juros elevadas, que mantêm o custo de funding alto, e ao baixo crescimento da carteira de crédito. No entanto, algumas iniciativas do Banco Central para amenizar os impactos do desastre no Rio Grande do Sul, como a isenção do compulsório sobre depósitos de poupança para bancos com mais de 10% de suas carteiras expostas às regiões afetadas, deverão favorecer os resultados de tesouraria e mitigar parcialmente os efeitos negativos no funding.

Tarifas: Redução nos volumes dificultam evolução

Para o trimestre, esperamos que a receita de tarifas chegue a R$ 591m (+2,0% t/t e +10,9% a/a). O forte aumento na base anual deve-se as reclassificações implementadas pelo banco.

Acreditamos que o banco tenha dificuldades na expansão de tarifas mais forte por conta dos impactados do desastre no RS, com a redução dos volumes de adquirência e cartões, além de algumas isenções de tarifas devido as enchentes.

Despesas: Expansão controlada

Estimamos que as despesas fiquem relativamente estáveis na comparação trimestral, com crescimentos de +1,4% t/t e +8,1% a/a, chegando a R$ 1,58 bilhões, em linha com o range estabelecido no guidance (6%-10%). Entendemos que os impactos da catástrofe do RS nessa linha devem ser controlados.

Despesas com Provisão (PCLD): Estáveis t/t

Devido ao efeito de carência dos créditos, a inadimplência de pessoa física tende a cair no trimestre, beneficiando os níveis de provisão. Acreditamos que o banco poderá realizar provisões adicionais para se preparar para um possível aumento futuro da inadimplência com a retomada da cobrança dos juros desses créditos.

Para o trimestre, esperamos uma leve retração de -1,5% t/t e expansão de +2,0% a/a nas provisões, totalizando R$ 401 milhões. Esperamos que o custo de crédito se mantenha estável na casa dos 3% (-0,1pp t/t e -0,1pp a/a) e que a inadimplência 90+ fique em 2,3% (-0,1pp t/t e +0,4pp a/a), beneficiada pelo efeito da carência dos créditos.

Imposto: Não deve ser crédito tributário no trimestre

Esperamos que o imposto seja detrator do lucro assim como no 1T24, ou seja, não seja um crédito tributário. Para o 2T24, projetamos uma alíquota de 16%.