Neste relatório, compartilhamos nossas impressões e os principais insights obtidos durante nossas reuniões (NDR – non deal roadshow) com investidores institucionais e o time de Relações com Investidores da BB Seguridade. Os principais temas discutidos nas reuniões e que serão abordados nesse relatório são:

- Impacto da catástrofe do Rio Grande do Sul

- Dinâmica mais benigna para o resultado financeiro

- Renovação do contrato com o Banco do Brasil

- Guidance para 2024

- Prêmios

- Brasilprev

- Dividendos, buyback e payout

Impacto da Catástrofe Climática do Rio Grande do Sul

No geral, os investidores demonstraram preocupação com a catástrofe no Rio Grande do Sul e seus possíveis impactos no resultado da companhia para o ano. O time de RI destacou que o principal ponto de atenção deve ficar sobre o penhor rural (seguro dos ativos dados como garantia no crédito cedido pelo banco do Brasil), que junto com o seguro agrícola no RS representam cerca de 2,5% dos prêmios retidos totais. É esperado que esses ativos do seguro Penhor, como maquinário agrícola e estoques de safras, sejam danificados pelas enchentes e elevem as despesas com sinistros. Entretanto, ainda assim, o impacto é limitado, pois o evento foi concentrado em um estado.

Em nossas projeções, estimamos que o impacto do desastre será de aproximadamente R$ 164 milhões no lucro, representando menos de 2% do lucro esperado para o ano. Para o 2T24, prevemos uma redução maior no lucro devido à menor base de reversão de provisões de sinistros a liquidar, uma vez que a regulação desses sinistros deve adentrar nos próximos trimestres. Portanto, projetamos uma contração de R$ 204 milhões no 2T24, decorrente do aumento da sinistralidade das enchentes no RS, o que representa aproximadamente 10% das nossas estimativas para o trimestre.

Financeiro com dinâmica mais benigna para o ano

Por outro lado, a redução no ritmo de cortes da taxa SELIC em relação ao esperado pela empresa no começo de 2024 deve beneficiar o resultado financeiro no ano, apesar de no curto prazo haver alguma volatilidade pela abertura da curva de juros futuros. No entanto, o descasamento temporal do reconhecimento entre despesas (IGPM com defasagem média de um mês) e receitas (IPCA e IGP-M do período corrente) financeiras, que impactou negativamente o 1T24, deve ser em grande parte revertido no 2T24, compensando eventuais resultados negativos de marcação a mercado. Desse modo, apesar de ainda ser cedo para ter uma estimativa precisa, considerando a baixa representatividade do RS no total de prêmios retidos, a companhia acredita que os impactos da catástrofe na região não devem ser materiais, o que nos leva a acreditar que guidance para 2024 se mantém factível, com a região central como o cenário mais provável.

Contrato de Distribuição com o Banco do Brasil

Outro ponto de destaque foi a discussão sobre o contrato de 20 anos para o uso do balcão de distribuição do Banco do Brasil. Segundo o time de RI, no momento não há qualquer tratativa em andamento, mas considerando a complexidade das negociações um possível cenário é que as conversas se iniciem cerca de cinco anos antes do vencimento do contrato entre BB Corretora e Banco do Brasil, em 2033.

Os demais contratos com outros parceiros, como a Mapfre (JV seguros) e a Principal (JV previdência), com vencimentos em 2031 e 2032, respectivamente, também devem ser discutidos em momento oportuno, não havendo atualmente previsão de qual será o resultado.

Como resultado do fim dos contratos, em 2033, o mercado não precifica as ações da companhia perpetuando suas atividades. A perspectiva deles é de que os descontos nos múltiplos, quando comparados a outros pares como a Caixa Seguridade que possui renovação automática no contrato com a Caixa, estão excessivamente elevados. Por conta disso, estão executando o programa de recompra de ações, o qual já foi executado em cerca de 66% do limite de R$ 2 bilhões aprovado (acima de 64 milhões de ações).

Para 2024, a BB Seguros deve continuar apresentando crescimento de prêmios, guiado pelo segmento prestamista, mas em ritmo menos acelerado com o passar dos trimestres, convergindo para o intervalo do guidance. Juntamente com uma piora de sinistralidade no 2T24 por conta das enchentes no RS e de um resultado financeiro que pode ser melhor que o projetado inicialmente em função das taxas de juros mais elevadas, esperamos que o lucro da empresa cresça 6% a/a em 2024, alcançando R$ 8,17 bilhões em 2024.

Abaixo, discutimos esses temas (Impacto de subscrição no Rio Grande do Sul, contrato com controlador, melhora no financeiro e guidance) e outros assuntos pertinentes em mais detalhes.

Impacto da Catástrofe do Rio Grande do Sul: Não devem ser significativos no ano

A BB Seguridade afirmou que os impactos da catástrofe no Rio Grande do Sul, até o momento, não são materiais a ponto de mudar suas expectativas quanto ao guidance para o ano de 2024.

No cenário atual, considerando as coberturas de resseguro e a baixa participação do RS nos prêmios retidos, nossa expectativa é de que o impacto será inferior a 2% do lucro anual da BB Seguridade. No entanto, a maior parte dos sinistros serão concentrados no 2T24 com os avisos de sinistros sendo provisionados nesse trimestre. Diferentemente do seguro automóvel no caso de Porto Seguro, a BB Seg provisiona os avisos de sinistros (PSL) no 2T24 e registra eventuais ajustes após o processo de regulação dos sinistros, que deve em grande parte ocorrer no início do segundo semestre. A Porto irá provisionar as recuperações no mesmo trimestre. Com isso o impacto no 2T24 provavelmente irá ser maior que simplesmente multiplicar os 2% por 4. No nosso cenário base, esperamos um impacto próximo de 10% no 2T24, com aproximadamente 2% de recuperações nos trimestres subsequentes.

Atualmente, menos de 4% dos prêmios retidos (líquidos de resseguro) de seguros agrícola, penhor rural, residencial, habitacional e empresarial pela companhia são oriundos do RS, com cerca de metade (2,5%) proveniente dos seguros Agrícola e Penhor Rural (seguro que protege os ativos dados em garantia de crédito rural, como máquinas, silos e estoques de safra) e o restante distribuído entre os outros segmentos de seguros.

Segundo a empresa, o número de avisos apresentou seu ápice na segunda semana da catástrofe e tem caído gradativamente desde então. Ainda não é certo se à medida que o nível da água baixar, o sinistro poderá aumentar, mas está cada vez mais gradual.

O segmento de Penhor Rural deve sofrer o principal impacto, especialmente devido à degradação dos bens segurados, como maquinário agrícola e estoques de safras, que não possuem contrato de resseguro automático e provavelmente serão afetados pelas enchentes.

Quanto à outra metade dos prêmios da região, que inclui seguros Residencial, Habitacional, Empresarial e Vida Produtor Rural, as preocupações são menores. No segmento agrícola, 75% das plantações já haviam sido colhidas, o que limita as perdas de safra, e para o que ainda está no campo haverá exclusões de cobertura portanto nem todos os sinistros avisados serão perdas efetivas. Similarmente, muitos seguros residenciais também não cobrem alagamentos devido ao alto custo dessa cobertura. Portanto, os impactos nesses segmentos não devem ser muito expressivos. Além disso, não há movimento na indústria e na companhia para flexibilização das coberturas de forma generalizada, como ocorreu durante a pandemia de COVID-19.

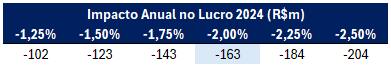

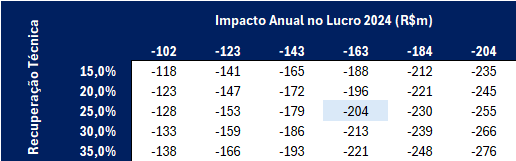

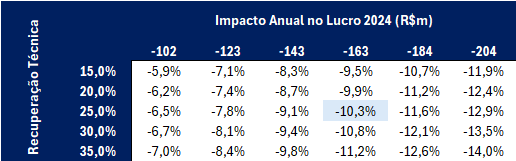

Realizamos uma tabela de sensibilidade para entender o tamanho do impacto do desastre do RS no lucro da companhia. Consideramos nosso lucro esperado para 2024 de R$ 8,17b e para o 2T24 de R$ 1,97b.

Em nosso cenário base, estimamos um impacto (líquido de recuperação) de R$ 163m para o ano, representando 2% das nossas projeções para 2024.

Catástrofe RS: Impacto (líquido de recuperação) no Lucro 2024

No entanto, considerando que boa parte das recuperações devem ocorrer a partir do 3T24, o segundo trimestre deve ser mais fortemente impactado. Assim, em nosso cenário base, o lucro do 2T24 deve ser afetado em R$ 204m, representando cerca de 10% do esperado para o 2T24, com as recuperações contribuindo positivamente para o lucro nos trimestres subsequentes em aproximadamente 2% ao total.

Catástrofe RS: Impacto Trimestral no Lucro 2T24

Catástrofe RS: Impacto Trimestral como % do Lucro 2T24

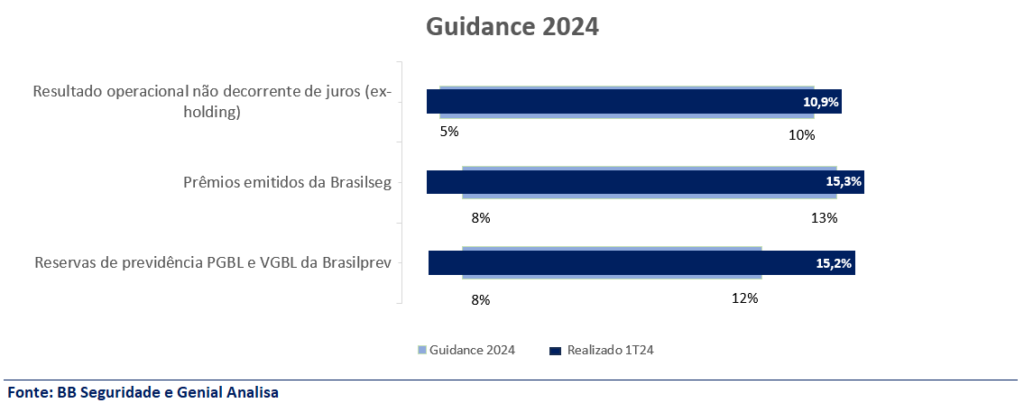

Guidance

Apesar da catástrofe no Rio Grande do Sul, que deve ter seu impacto concentrado no 2T24, a empresa acredita no atingimento do guidance de resultado operacional, uma vez que o intervalo estipulado já considerava uma sinistralidade do seguro agrícola mais elevada para absorver perdas acima do normal na safra verão, o que não se concretizou no 1T24.

À medida que nível da Selic continue em patamares mais altos que o esperado, o lucro líquido deve convergir para o lucro operacional do guidance com crescimento entre 5%-10% ao longo de 2024.

Estimamos um lucro de R$ 8,17b para 2024, implicando um crescimento de +6% a/a.

Renovação do contrato com o Banco do Brasil: Perspectivas positivas, mas ainda não há negociação.

Atualmente, não há conversas estabelecidas entre BB Seguridade e Banco do Brasil (controlador) sobre renovação de contrato de distribuição de produtos no balcão do BB. O contrato entre a corretora e o banco vence em 2033, e a perspectiva para o início das tratativas para a sua renovação estão mais ancoradas para 2028, cinco anos antes do vencimento.

No entanto, antes disso, vence o contrato entre a BB Seguridade e seus sócios nas joint ventures nas unidades de previdência e seguros. Em previdência, a BB Seguridade (75% de participação) tem uma sociedade com a Principal (25%) dos EUA. Em seguros, a BB Seguridade (75%) tem uma parceria com a Mapfre (25%). O contrato entre a BB Seguridade e a Mapfre vence em 2031, enquanto o contrato entre a BB Seguridade e a Principal vence em 2032.

Para ambos os sócios, entendemos que essas parcerias são extremamente relevantes e rentáveis, com alta representatividade para a formação de resultados globais da Mapfre e da Principal. Segundo os dados reportados, estimamos que a parceria com a BB Seguridade corresponde a 20% do lucro global da Mapfre e a 13% do lucro da Principal.

Portanto, em nossa tese de investimento, a BB Seguridade iria pagar a sua renovação com o Banco do Brasil com os pagamentos para renovação ou troca de sócios das unidades de seguro e previdência. Assim, haveria uma continuidade da empresa após 2033, ao contrário de muitos analistas que não consideram a perpetuidade da companhia em seus valuations.

Além da proximidade da renegociação, que se torna cada vez mais iminente, a discussão entre os investidores tem se intensificado devido ao crescente desconto de valuation que a BB Seguridade apresenta em relação à Caixa Seguridade. Atualmente, a BB Seguridade (negociada a 8,0x P/L 2025) apresenta um desconto de aproximadamente 28,5% em relação ao múltiplo P/L 2025 da Caixa Seguridade, que é de 11,2x. Apesar da governança ser evidentemente melhor na BB Seg, grande parte do desconto se dá por uma estrutura de renovação contratual na Caixa Seguridade que é feita de forma automática. O pagamento da renegociação é feito diretamente pelos sócios (CNP, Tokio Marine, Icatu, Tempo e BTG) para o controlador (Caixa), além de uma tarifa balcão adicional para a distribuição de produtos, paga diretamente pelos sócios para a Caixa (em adição à taxa de corretagem que fica com a Caixa Seguridade).

Em reuniões com investidores, a atual gestão do Banco do Brasil se posicionou de forma favorável aos economics da BB Seg, mas acredita que os sócios das joint ventures (JVs) poderiam eventualmente pagar mais, dado o nível de rentabilidade dessas parcerias. A diretoria do BB também reforçou a visão de uma relação perene entre a BB Seg, sua corretora e o BB (controladora). Apesar do parecer favorável sobre a renovação e da possibilidade de migrarem para uma reestruturação contratual mais semelhante aos moldes da Caixa Seguridade/Caixa/sócios, com possíveis melhorias para aumentar o valor da estrutura contratual entre as três partes, nossa visão é que provavelmente a atual diretoria do Banco do Brasil não esteja administrando o banco no início das tratativas em 2028.

Prêmios: Prestamista deve ser o destaque. Prêmio Rural pode surpreender se houver aumento de subvenção

O grande destaque do ano deve continuar sendo o Prestamista, que cresce beneficiado pelo aumento da penetração no estoque e originação de crédito consignado no Banco do Brasil, com potencial para se posicionar acima do guidance de prêmio emitido total.

Para o seguro rural consolidado, a empresa trabalha com a entrega dentro do intervalo do guidance. Penhor rural e vida produtor rural têm desempenhado em linha com o esperado. Já os prêmios do agrícola estão rodando abaixo da expectativa. Especificamente no agrícola, a estimativa de ocorrência do fenômeno La Niña no próximo ciclo 2024-25 tende a ser favorável para o aumento de demanda no Sul do país, pelo agravamento da percepção de risco dos produtores, uma vez que esse evento costuma causar seca nessa região.

Por outro lado, as margens ainda pressionadas e agora a necessidade de reconstrução pós catástrofe colocam pressão no desempenho comercial, pois limitam a capacidade dos produtores assumirem os custos do seguro. Nesse contexto, as recentes notícias que saíram na mídia dizendo que o Governo Federal pretende triplicar os recursos para a subvenção do prêmio do seguro, se concretizadas, poderiam trazer estímulo para o seguro agrícola.

Considerando os prêmios do seguro agrícola de R$ 3,47 bilhões em 2023 e um market share de 38,8% sobre o programa governamental de subvenção de seguro de R$ 933 milhões, estimamos que foi destinado R$ 362 milhões em subvenção para prêmios da BB Seguridade. Essa subvenção representa entre 20%-30% dos prêmios que receberam o apoio federal, conforme as regras atuais do programa, o que daria algo em torno de R$ 1,44 bilhões em prêmios emitidos, dos R$ 3,47 bilhões de 2023 (~40% dos prêmios totais). A imprensa vem reportando um aumento significativo no programa de subvenção para 2024, elevando-o para entre R$ 2 bilhões e R$ 3 bilhões. Mantendo o market share de 38,8%, isso resultaria em uma subvenção alocada para a Brasilseg entre R$ 776 milhões e R$ 1,16 bilhões, o que, assumindo o mesmo percentual médio de subvenção de 25%, daria um total de prêmios subvencionados entre R$ 3,10 bilhões e R$ 4,64 bilhões (entre 89,4% e 133,7% do prêmio total de 2023, respectivamente).

Além disso, o Ministério da Agricultura solicitou à Fazenda um aumento relevante no Plano Safra 2024/25, elevando o crédito agrícola para R$ 452 bilhões (comparado aos R$ 364 bilhões do plano 2023/24), representando um aumento significativo de 24% ano a ano, com foco em custeios, comercialização e investimentos de médios e grandes produtores.

Resultado Financeiro: Vem melhor que o projetado

A Selic mais alta deve ajudar o resultado financeiro ao longo de 2024. No orçamento de 2023 da BB Seguridade, a empresa previa uma Selic terminal de 9,25% para 2024 e média de 10,3%, com impacto de cerca de R$100 milhões para cada ponto percentual de queda na Selic média no lucro líquido da holding. Considerando que mais do que 80% da carteira para negociação (trading) é pós-fixada e a expectativa de que a Selic terminal fique acima do previsto, o resultado financeiro deve ser menos afetado, embora ainda apresente uma queda anual por conta da Selic menor, mas parcialmente compensada por um maior volume de ativos.

Além disso, inicialmente a expectativa era de que o IGP-M se manteria alinhado ao IPCA. No entanto, os recentes dados de deflação do IGP-M em fevereiro e março sugerem que o índice ficará abaixo do IPCA, apesar da diferença ter fechado com os últimos dados de IGP-M de abril e maio. Isso é positivo para o resultado financeiro na unidade de Previdência, mas pode ser ligeiramente atenuado pelo impacto negativo da marcação a mercado, decorrente da elevação da curva de juros.

Por fim, o descasamento temporal do reconhecimento entre despesas (IGPM com defasagem média de um mês) e receitas (IPCA e IGP-M do período corrente) financeiras, que impactou negativamente o 1T24, deve ser em grande parte revertido no 2T24. No 1T24, o lucro líquido da holding foi negativamente afetado em R$ 74 milhões por esse descasamento temporal. No entanto, o efeito da abertura da curva de juros deve limitar o impacto positivo esperado para o 2T24.

Esse cenário de uma queda menos acentuada na Selic do que o esperado e o efeito temporário de descasamento entre IGPM e IPCA devem compensar, ao menos parcialmente, o aumento das despesas com sinistros devido à catástrofe no Rio Grande do Sul e a abertura da curva de juros no lucro da BB Seguridade.

Brasil Prev (unidade de previdência): Juros altos ajudando a captação

No segmento de previdência, as perspectivas continuam positivas. A elevada taxa de juros favorece a captação bruta, especialmente pela maior atratividade dos fundos de renda fixa em relação aos fundos multimercado, e pela alta presença de fundos atrelados ao CDI da Brasil Prev. Além disso, a performance dos fundos multimercado tem ficado bem abaixo da dos fundos de renda fixa por alguns anos.

Além disso, o cenário macroeconômico brasileiro mais estável, com desemprego e inflação controlados, tem aumentado a disponibilidade de renda de uma parcela de clientes. Isso também ajudou a diminuir os resgates dos planos de previdência, impulsionando a captação líquida. Espera-se que essa tendência de bons resultados em captação persista nos próximos trimestres. Outro fator que ajudou a captação da indústria de previdência privada foi a equalização tributária em fundos exclusivos a partir deste ano.

Contudo, o ambiente de juros altos tem reduzido as alocações em fundos com taxas de gestão mais altas, como os multimercados. A taxa de gestão tem caído aproximadamente 1 bp por trimestre. Essa dinâmica tende a continuar esse ano.

Em nossa análise, apesar das taxas mais baixas dos fundos mais conservadores de renda fixa, os juros elevados ajudam na captação e retenção de clientes, ficando mais vantajoso para a unidade de previdência da BB Seguridade. Os produtos de previdência de fundos multimercados enfrentam maior concorrência de plataformas orientadas para alocações mais agressivas, como XP e BTG. Portanto, uma queda acentuada nas taxas de juros poderia levar a um aumento nos resgates e transferências de custódia.

Outro tópico relevante discutido diz respeito às notícias recentes da intenção do Governo Federal de incluir no projeto de lei da reforma tributária sobre a regulação do plano previdenciário, que propõe a cobrança do ITCMD em âmbito nacional nas transferências dos planos de previdência por causa mortis ou doação, podendo ter algum impacto na captação do produto. Atualmente, apenas o estado de Minas Gerais cobra esse imposto, com uma alíquota prevista entre 4 e 8%. Ainda não há definição sobre essa taxa, mas, no cenário atual, não acreditamos que a tributação afetaria significativamente a captação líquida da indústria de previdência, uma vez que o produto continuaria contando com outros benefícios comparados a outros instrumentos de investimentos, como a velocidade de pagamento ao beneficiário do plano e a economia de custos advocatícios, uma vez que os recursos da previdência não entram em inventário.

Por fim, acreditamos que o produto de previdência IGPM + 6% que gera volatilidade no resultado financeiro deve apresentar menores impactos mais à frente. Isso porque muitos contribuintes já devem estar chegando no prazo máximo de contribuição, tendo que optar por receber o benefício (aposentadoria), resgatar o valor ou realizar a portabilidade para outro plano.

Dividendos/Recompras: Payout de 90%.

A empresa afirmou que tem condições de manter o payout próximo ao histórico apresentado, em torno de 85-90% para 2024, considerando a recompra de ações e o pagamento de dividendos. Em 2023, o payout de dividendos foi de 70% do lucro, com um buyback em torno de 10%.

Atualmente, a BB Seguridade já executou dois terços do seu programa de recompra de ações, que tem duração até fevereiro de 2025. Esse programa inclui um total de 64 milhões de ações (com um máximo de R$ 2 bilhões a serem gastos). A companhia lançou o programa de recompra pois entende que o preço atual da ação está descontado, não considerando o valor da perpetuidade para a empresa. A gestão acredita que muitos analistas não consideram o valor da perpetuidade no valuation da empresa, presumindo que a empresa acabaria ao fim do contrato de distribuição com o Banco do Brasil em 2033.

Além disso, o programa de recompra eleva a participação do Banco do Brasil na BB Seguridade. Na nossa visão, esse efeito aumentaria o alinhamento de interesses entre BB (controlador) e BB Seguridade (controlada), facilitando a futura negociação de contrato em 2033.

Por fim, caso a BB Seguridade queira abrir um novo programa de recompra, será necessário cancelar as ações em tesouraria. Em nossa visão, acreditamos que novos programas devem ser realizados, já que o free float (ações em circulação) atual está próximo de 34%, bem acima do mínimo de 15%.