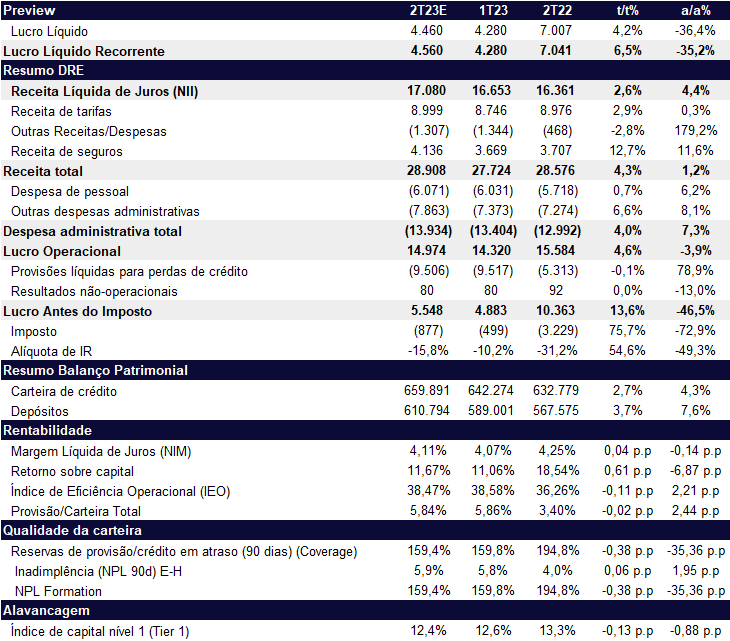

O Bradesco reporta os resultados do 2T23 no dia 03/ago após o fechamento de mercado. Acreditamos que o cenário para o Bradesco continua relativamente desafiador no curto prazo e esperamos mais um resultado fraco para este trimestre. No entanto, com os juros em trajetória de queda e a inadimplência perto do pico, acreditamos que os resultados devem melhorar nos próximos trimestres beneficiadas por uma melhora da margem com mercado ficando positiva e menor necessidade de aumento de provisões para crédito. Nossas estimativas para o 2T23 incorporam um lucro recorrente de R$ 4,56b, crescimento de 6,5% t/t e queda de 35,2% a/a. A rentabilidade (ROE) deve continuar pífia em 11,7%, abaixo de sua própria média histórica e bem abaixo de outros bancos como Itaú e Banco do Brasil.

Acreditamos que a margem com clientes (NII clientes) do trimestre seja impactado pelo baixo crescimento da carteira de crédito e introdução de produtos mais conservadores com o objetivo de amenizar os níveis de inadimplência do banco. Esperamos também que as receitas com tarifas continuem fracas com o mercado de capitais mais restrito. Por fim, as provisões de devedores duvidosos (PDD) devem continuar em patamares elevados com a inadimplência ainda em alta.

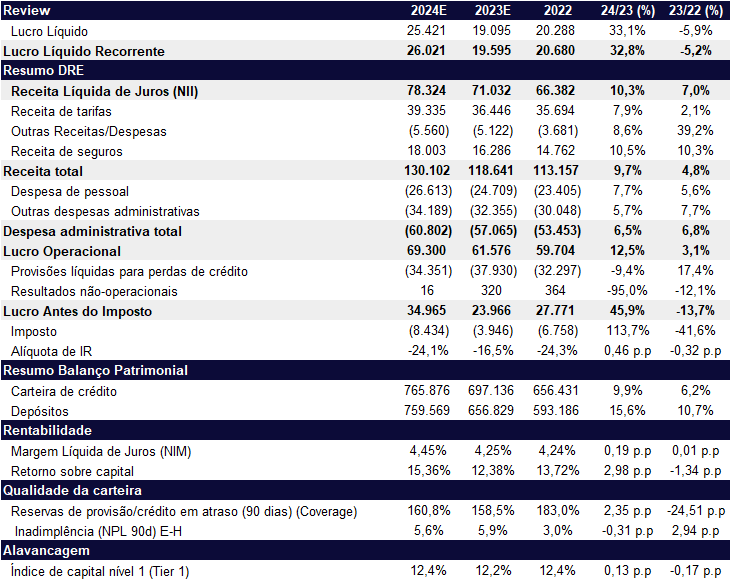

Dessa forma, reiteramos nossa recomendação de MANTER e fizemos um leve ajuste em nosso preço alvo de R$ 15,1 para R$ 17,4, basicamente por conta de uma melhora no risco Brasil que reduzindo nossa taxa de desconto. Apesar do banco negociar apenas 9,1x P/L 2023E, 6,8x P/L 2024E e 1,1x P/VP 2023E, ainda não vemos gatilhos suficientes para a valorização das ações no curto prazo, além de alguns concorrentes estarem com melhor desempenho e com múltiplos atraentes.

Carteira

Esperamos que a carteira tenha um desempenho mais fraco do que esperávamos no começo do ano. O banco deve continuar com uma originação de crédito mais restrita devido ao alto nível de inadimplência, assim, acreditamos que para o ano cheio, a carteira deve ficar mais próxima da faixa baixa do guidance de 6,5% de crescimento. Para o 2T23, acreditamos que a carteira deva crescer apenas 2,7% t/t e 4,3% a/a.

Revisamos também nossas projeções de crescimento para 2024, saindo de um total esperado de R$ 784,6b para R$ 765,9b (-2,4%), crescimento de 10% a/a, devido a nossa expectativa de uma retomada mais fraca.

Margem financeira (NII)

- Margem com clientes: Esperamos que a receita financeira de clientes seja impactada pelo menor crescimento da carteira e à adoção de produtos mais conservadores, o que tende a deixar o spread mais pressionado.

- Margem com mercado: Estimamos que a margem com mercado continue negativa no trimestre devido aos juros elevados, mas com uma melhora em relação ao trimestre passado pela remarcação de ALM (Asset Liability Management).

Com isso, esperamos que a margem financeira (NII) tenha um crescimento de apenas 2,6% t/t e 4,4% a/a. Já para 2023, estimamos que a margem fique próxima da faixa baixa do guidance (7% a/a) devido ao crescimento mais fraco da carteira de crédito e com à adoção de produtos mais conservadores, mas com a margem com mercado retomando a patamares positivos com a possível queda da taxa Selic no segundo semestre.

Custo de Crédito (PDD)

Para o 2T23, estimamos que o custo de crédito deve ser similar ao reportado no 1T devido ao elevado nível de inadimplência do banco. Assim, esperamos que o custo de crédito atinja o total de R$ 9,5b (-0,1% t/t e +78,9% a/a). Para o ano, projetamos que a linha não deve melhorar de forma significativa, ficando próximo da faixa média do guidance em R$ 38b.

Seguros

A frente de seguros deve apresentar um bom resultado no trimestre. Apesar de vermos uma pressão vindo da inflação e frequência de sinistros, acreditamos que devem ser amenizados pela maior comercialização e reprecificação. Para este trimestre, esperamos uma expansão de 12,7% t/t e 11,6% a/a. Já para 2023, vemos a vertical no topo do guidance com crescimento de 10% a/a.

Tarifas

Acreditamos que as receitas de tarifas/serviços continuem bem pressionadas para o 2T23, apresentando um crescimento de apenas 2,9% t/t e 0,3% a/a. O desempenho fraco deve seguir os motivos do trimestre anterior com o mercado de capitais mais restrito, pressionando a área de Investment Banking e gestão de recursos com menores taxas devido a migração de clientes para fundos menos agressivos, além de outros serviços vindo com fraco desempenho como conta corrente. Por outro lado, cartões e consórcio devem continuar salvando a linha. Para o ano cheio, esperamos que o crescimento fique mais próximo da faixa baixa do guidance em 2% a/a.

Despesas

As despesas devem ser puxadas pela linha “outros”, que apresentou um baixo patamar no ano passado e agora deve se normalizar. Assim, projetamos um aumento de 4,0% t/t e 7,3% a/a. Já para o ano cheio, esperamos que o crescimento fique na faixa baixa do guidance em 9% a/a na visão gerencial da empresa e 6,8% a/a em nossa estimativa BRGAAP (vide tabela), auxiliado em parte pela redução do quadro de colaboradores no 1T23.

Imposto

Para os impostos esperamos uma alíquota efetiva de apenas 15,8%, beneficiado pelo pagamento de Juros sobre Capital Próprio (JCP) em cima de resultado operacional mais fraco. Já para o ano, esperamos uma alíquota próxima da melhor faixa do guidance (16%).