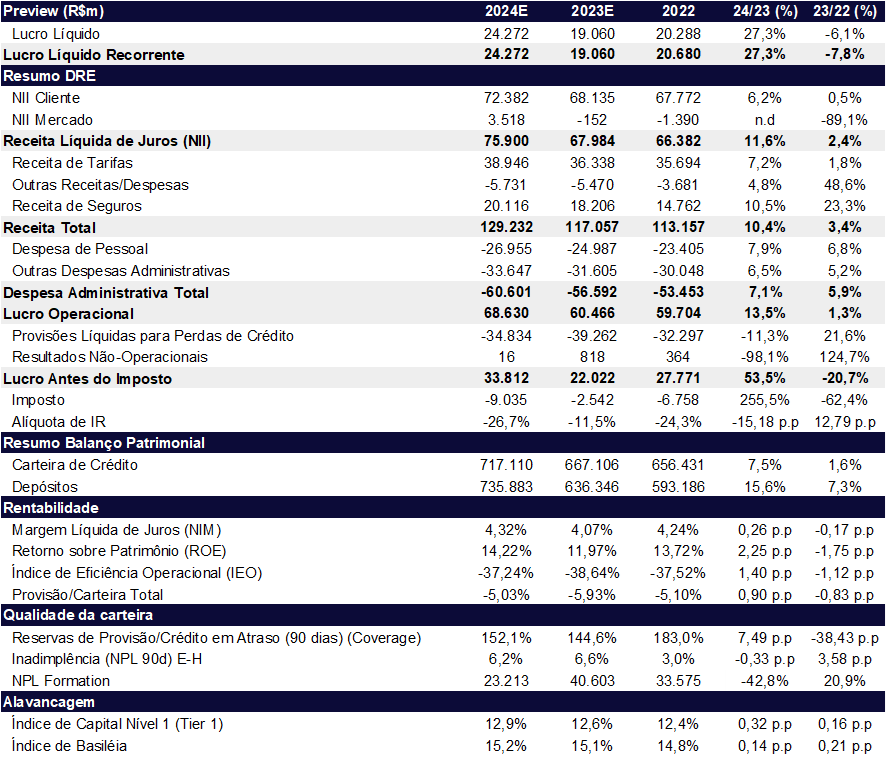

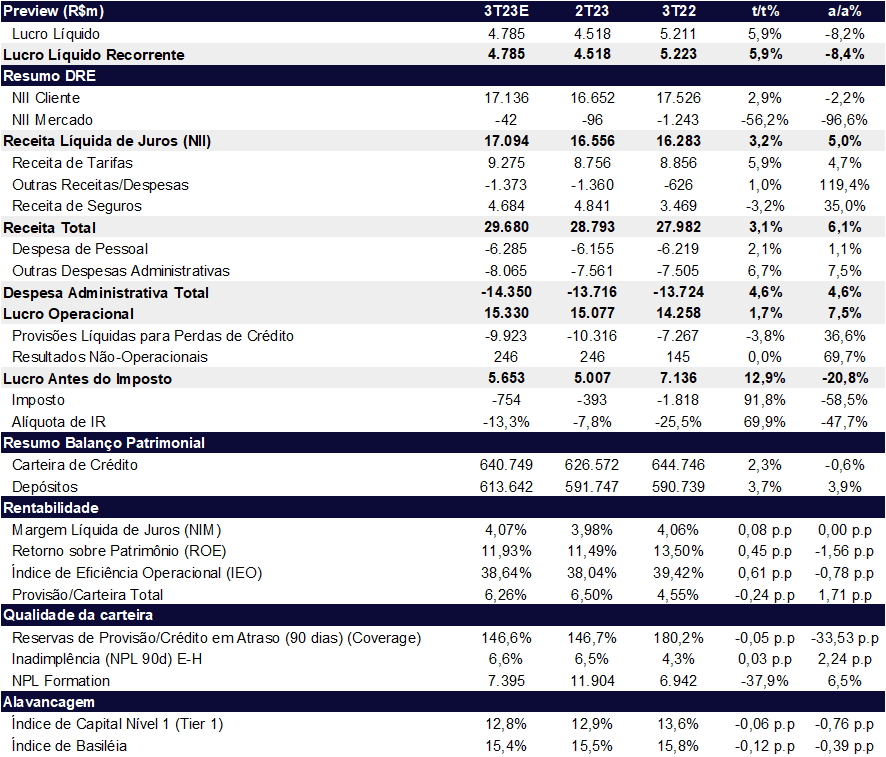

Acreditamos que o Bradesco, assim como o Santander (prévia 3T23), deva continuar com resultados pressionados nesse 3T23, com uma rentabilidade ainda bem aquém de um cenário mais normalizado. Estimamos um lucro líquido no 3T23 de R$ 4,78b com uma evolução de +5,9% t/t mas ainda menor que no comparativo anual contra o 3T22 (-8,4% a/a). Para o ano fechado de 2023, estimamos um lucro de R$ 19,06b, queda de -7,8% a/a. A rentabilidade (ROE) deve continuar fraca no 3T23, em 11,93%, bem abaixo do histórico e de outros bancos pares (Itaú e Banco do Brasil), mas com uma leve melhora em relação ao trimestre passado com um ROE de 11,49%. O Bradesco reporta os resultados no dia 09/10, logo após o fechamento do mercado

Em linhas gerais, esperamos um 3T23 fraco, apesar de crescimento t/t. O trimestre deve ser beneficiado por uma margem com mercado saindo do negativo para algo mais próximo ao breakeven (zero), consequência da reprecificação do ALM (Asset Liabilitiy Management) e queda dos juros que ajudam a diminuir o custo de funding. Por outro lado, vemos o resultado de seguros marginalmente mais fraco t/t, mas ainda com um crescimento robusto a/a. Para a PDD, esperamos uma queda marginal, reflexo de um cenário mais estável.

Para o ano que vem, esperamos que a receita total apresente uma retomada impulsionado por: margem com mercado voltando a patamares positivos beneficiada pela queda da Selic; crescimento da margem com clientes impulsionada por maiores volumes de crédito e melhoria do mix com maior spread devido a retomada de apetite de risco; receitas com tarifas voltando a crescer acima da inflação; e seguros mantendo bons resultados. Do lado de custos, as provisões de crédito devem ficar relativamente mais comportadas, com queda quando comparado com 2023, além de um gasto mais contido com a linha de “outras despesas administrativas”, já normalizada. Assim, estimamos um lucro líquido de R$ 24,3b (+27,3% 24/23), levando a um ROE de 14,2%, com melhora, mas ainda abaixo dos 20% de ROE de Itaú e Banco do Brasil.

Apesar da pequena melhora, por hora, reiteramos nossa recomendação de MANTER, com um preço alvo de R$ 17,30 (2024 como base). Apesar de um valuation atrativo a 7,9x P/L 23E caindo para 6,2x P/L 24E e 0,9x P/VP 23E, não vemos triggers de curto prazo que beneficiem a ação.

Estimativas 3T23 | BBDC4: ROE longe do ideal, mas com uma pequena melhora

Carteira de crédito: crescimento gradual

No 2T23, o banco revisou o seu guidance de 6,5% – 9,5% para 1% – 5%, o que mostrou a maior cautela do banco em crescer crédito, principalmente nas linhas mais arriscadas, como o crédito para pessoa física e pequenas e médias empresas (PME). Apesar de acreditarmos que a carteira ainda se mantenha no nível negativo a/a (-0,6%), esperamos um trabalho gradual de expansão da carteira t/t, porém, ainda incipiente e cauteloso (+2,3%). Para 2023, esperamos um crescimento na faixa baixa do guidance, em 1,6%.

Receita de juros (NII): melhora t/t

- Margem com clientes: acreditamos que a companhia continue a reprecificação da carteira, melhorando o spread marginalmente t/t.

- Margem com mercado: esperamos que a margem com mercado continue melhorando t/t, chegando no breakeven, consequência da melhora da remarcação de ALM e queda dos juros Selic.

Esperamos que a margem financeira (NII) tenha um crescimento de 3,2% t/t e 5,0% a/a. Para 2023, adotamos estimativas mais conservadoras estimando uma leve expansão de apenas 2,4%, refletindo a revisão do guidance no 2T23 de 7% – 11% para 2% – 6%, consequência do crescimento mais contido da carteira.

Receita com tarifas: assessoria financeira ajudando

Acreditamos que as receitas de tarifas continuem pressionadas no 3T23, mas com melhora gradual, convergindo para a ponta baixa do guidance (de 2% – 6%) em 2%. Para o trimestre, esperamos crescimento de 5,9% t/t e 4,7% a/a, acreditamos que o maior contribuidor seja a linha de assessoria financeira, por conta da emissão de debênture da Aegea (saneamento) que gerou uma comissão de quase R$ 1b para um sindicado de 7 bancos.

Receita com seguros: forte, mas com queda t/t

A frente de seguros deve continuar com bons resultados, caindo t/t em -3,2% por conta de uma base forte no 2T23, mas ainda subindo 35% a/a. Para 2023, esperamos que o crescimento seja de 23,2%, na faixa superior do guidance.

Custo de Crédito (PDD): sinais de desaceleração, mas inadimplência em alta

Para o 3T23, esperamos uma queda no custo de crédito, para R$ 9,9b (-3,8% t/t e +36,6% a/a). Para o ano, esperamos que atinja R$ 39,2b (21,6% 23/22), na ponta superior do guidance de R$ 39,5b.

Em termos de inadimplência o banco optou por não congelar o crédito da Americanas (já 100% provisionado), que deve pressionar negativamente a inadimplência +90 dias (no 2T23 impactou a inadimplência 15 – 90 dias). Entretanto, quando normalizamos a base, esperamos uma certa estabilidade e até queda em algumas linhas, como a PF (pessoa física), refletindo o que vemos nos dados do sistema de julho (clique aqui) e de agosto (clique aqui).

Despesas administrativas: normalização

Para as despesas administrativas, estimamos um aumento de 4,6% t/t e 4,6% a/a, impactado negativamente pelo dissídio de 4,58% que ocorreu em set/23. Além disso, vemos a normalização a/a da linha “outras despesas administrativas”.

Imposto: segue com menor alíquota

Para os impostos, esperamos uma alíquota de 13,3%, beneficiado pelo pagamento de Juros sobre Capital Próprio (JCP) sobre o lucro operacional mais fraco, apesar de melhor t/t.

Lucro operacional: melhora t/t

Estimamos uma melhora de 13% t/t no lucro antes de imposto, chegando a R$ 5,65b. Apesar da melhora sequencial (t/t), o lucro antes do imposto ainda está 21% abaixo do 3T de 2022 pelas nossas estimativas.

Estimativas 2023 e 2024 | BBDC4: Crescimento só em 2024