Pontos de destaque:

(i) Vimos uma receita enfraquecida, com retração na base anual, e uma compressão bastante relevante de margens; (ii) Tendência de queda nas commodities agrícolas (soja e milho) devem seguir prejudicando fortemente o desempenho da companhia; (iii) Preços de terras agrícolas já cederam, mas vemos ainda espaço para venda de terras; (iv) Estimamos um dividend yield na faixa de ~5% para 2024AF; (v) Reiteramos recomendação de MANTER com um Target Price 12M de R$ 27,50.

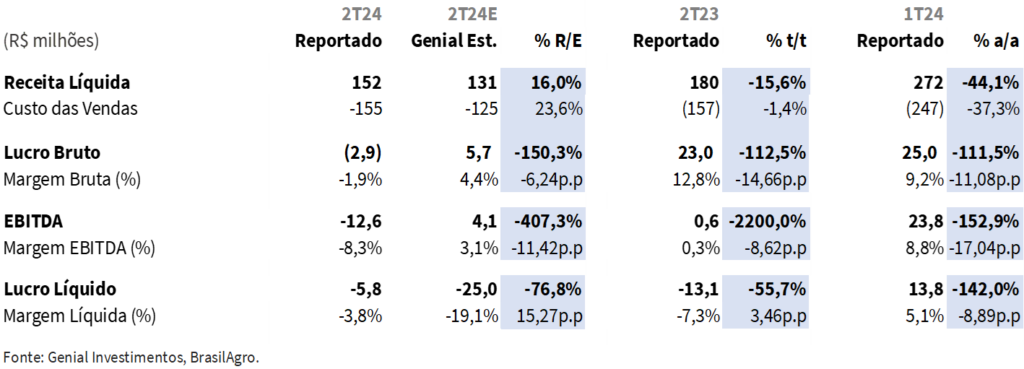

A BrasilAgro (AGRO3) entregou um trimestre fraco em termos de receita, ainda que o top-line tenha sido acima das nossas expectativas (16,0% vs. Genial Est.), e bastante desanimador em termos de margens, com uma margem EBITDA negativa, e, consequentemente, muito abaixo de nossas projeções (-11,4p.p. vs. Genial Est.).

A companhia entregou um top-line enfraquecido (-15,6% a/a e -44,1% t/t), devido a uma produtividade menor da terra, e uma forte compressão de margem EBITDA (-17,0p.p. t/t e -8,6p.p. a/a), em virtude de preços consideravelmente mais baixos de commodities agrícolas, principalmente da soja.

Como não enxergamos catalizadores de alta para as commodities no curto prazo, reiteramos a nossa recomendação de MANTER com Target Price 12M de R$27,50.

Análise dos Resultados

Foi reportada uma receita líquida de R$152m (-15,6% a/a e +16,0% vs. Genial Est.), e um EBITDA negativo de -R$12,6m. Assim, a companhia alcançou uma margem EBITDA de -8,3% (-8,6p.p. a/a e -11,4p.p. vs. Genial Est.), refletindo menores preços das commodities agrícolas. Por fim, foi reportado um prejuízo de R$5,8m (-55,7% a/a e -76,8% vs. Genial Est.).

BrasilAgro: Variação Anual e Trimestral

Resultados impactados por fortes ventos contrários. O desempenho da companhia foi prejudicado por uma série de condições desfavoráveis, como (i) uma redução da produtividade em algumas regiões, em especial, no Mato Grosso (MT); (ii) queda relevante e contínua nos preços das commodities soja e milho e (iii) a redução de impostos sobre combustíveis no final de 2022 e início de 2023, que resultou em um impacto negativo na curva de preço do etanol, e acabou, por consequência, prejudicando as margens no segmento de cana-de-açúcar.

Preços de terras já cederam, mas ainda vemos um pequeno espaço para novas vendas. No mercado imobiliário agrícola, não vemos mais as terras agrícolas atingindo os altos preços vistos nos anos anteriores. No entanto, ainda vemos um pequeno potencial para a companhia realizar novas vendas de propriedades, especialmente na Bahia e no Paraguai. Estimamos que a BrasilAgro deverá vender entre ~R$150m a ~R$200m de terras na safra 23/24, o que deve contribuir para um dividend yield de ~5% (máximo de 6% 24E). Vale notar também que esperamos que surjam boas oportunidades de compra de terras nos próximos trimestres, à medida que os preços sigam em queda.

Acreditamos que, nos próximos trimestres, a BrasilAgro poderá intensificar a aquisição de terras agrícolas, aproveitando preços e condições de leasing mais favoráveis, e se mantendo em linha com a tendência de um modelo de negócios mais asset light, a qual vem sendo adotada por companhias do setor.

Nossa visão e recomendação

É hora de reverter a tendência de vendedor para comprador. Acreditamos que a empresa pode estar esperando que os produtores de menor escala se engasguem com os preços baixos. A BrasilAgro, com maior acesso ao mercado de capitais, poderia aumentar a colocação de CRAs (títulos específicos para o agronegócio), especialmente com a restrição de CRIs e outros títulos incentivados recentemente promovida pelo Banco Central do Brasil, o que deve atrair investidores para captar recursos a taxas mais atraentes para o agronegócio real.

Follow-on ou aumento do financiamento via dívida. Esperamos ver alguns movimentos da BrasilAgro para intensificar as aquisições de terras, devido às condições mais favoráveis para o exercício de sua parte imobiliária do negócio. Temos que considerar que muitos investidores veem a venda de terras como uma fonte considerável de receita para a tese de investimento da BrasilAgro, mas…. para vender bem é preciso primeiro comprar a preços atraentes, aproveitando as avaliações mais favoráveis das terras.

Além disso, a pressão sobre os pequenos produtores, combinada com a falta de sucessão na empresa familiar, pode acabar levando a bons negócios em arrendamentos, mantendo-se em linha com a tendência de um modelo de negócios mais asset-light, que vem sendo adotado pelas empresas do setor (nesse caso, especialmente a SLC e em menor grau, para a BrasilAgro). Com essa dinâmica ocorrendo, poderíamos ver um aumento da alavancagem, ou um possível follow-on poderia ser antecipado, mesmo que as condições de mercado estejam mais apertadas porque os preços das commodities estão afetando o desempenho das ações.

Muitos desafios no horizonte… Esse cenário desfavorável, de commodities agrícolas e declínio da produtividade da terra, também deve afetar os preços de venda das terras agrícolas, prejudicando o desempenho do segmento imobiliário da empresa. Entretanto, conforme mencionado acima, isso pode resultar em oportunidades promissoras de aquisição a preços atraentes. Com os segmentos operacional e imobiliário da empresa enfrentando incertezas, mantemos uma postura conservadora em relação às ações da BrasilAgro e reiteramos nossa classificação de MANTER com um Target Price 12M de R$27,50, configurando um upside de +11,65%.