Pontos de destaque:

(i) Foi entregue um top-line fraco, com forte recuo na base anual, e uma margem EBITDA bastante pressionada; (ii) Soja e milho em queda afetaram negativamente o resultado de modo relevante e devem continuar prejudicando a companhia; (iii) Algodão ajudou a parcialmente compensar os números fracos da soja e do milho; (iv) Vemos ainda um pouco de liquidez para venda de terras agrícolas; (v) Preços e condições de arrendamento mais favoráveis já surgiram, e preços de terras devem acompanhar, abrindo espaço para novas oportunidades de aquisição ao longo do ano; (vi) Ganho com a venda da fazenda Chaparral, anunciada em março, será contabilizado apenas no 4T24AF; (vii) Projetamos um dividend yield 24E na faixa de ~5% para o ano fiscal; (viii) Reiteramos recomendação de MANTER, com um Target Price 12M de R$27,50.

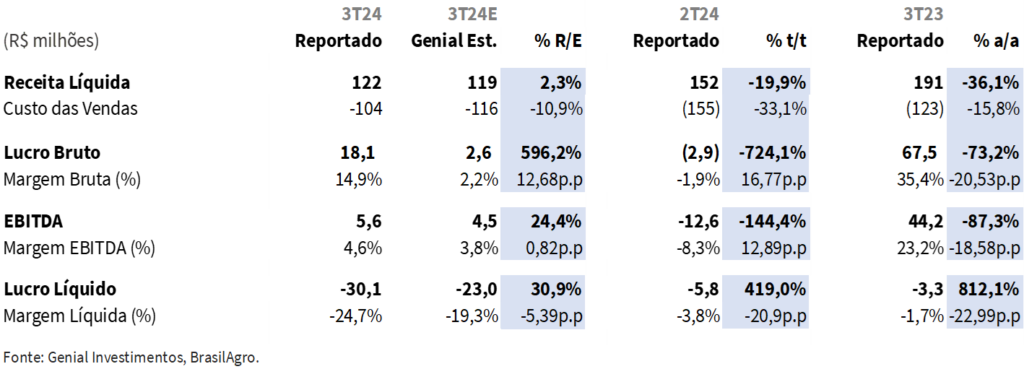

A BrasilAgro (AGRO3) reportou um trimestre fraco, ainda que com uma receita pouco acima de nossas expectativas (+2,3% vs. Genial Est.), e uma margem EBITDA superando levemente também nossas projeções (+0,8p.p. vs. Genial Est.).

Assim, a companhia reportou uma receita fraca (-36,1% a/a), em virtude de uma menor produtividade das terras, e uma compressão bastante relevante de margem EBITDA (-18,6p.p. a/a), devido a queda contínua das commodities soja e milho.

Não vemos fundamentos no cenário global que viabilizem uma recuperação dos preços de soja e milho no curto prazo. Além disso, enxergamos como cada vez mais escassas as oportunidades de vendas de terras. Estamos com viés otimista para a cultura do algodão, porém, não esperamos que seu desempenho seja suficientemente forte para compensar os números fracos das demais commodities.

Desse modo, reiteramos a nossa recomendação de MANTER com Target Price 12M de R$27,50.

Análise dos Resultados

Foi entregue uma receita líquida de R$122m (-36,1% a/a e +2,3% vs. Genial Est.), e um EBITDA de R$5,6m (-87,3% a/a e +24,4% vs. Genial Est.). Logo, a companhia atingiu uma margem EBITDA de 4,6% (-18,6p.p. a/a e +0,8p.p. vs. Genial Est.), bastante prejudicado pela queda nos preços das commodities agrícolas. Por fim, foi reportado um prejuízo de -R$30,1m (+812,1% a/a e +30,9% vs. Genial Est.).

BrasilAgro: Variação Anual e Trimestral

Intensos ventos contrários prejudicaram o resultado consolidado. O resultado consolidado foi prejudicado por uma série de fatores negativos, entre os quais, destacamos (i) a queda nos preços da soja e do milho no mercado, que afetaram negativamente de modo relevante as margens de ambas as culturas; (ii) condições climáticas adversas que impactaram a maioria das culturas, exceto o algodão; (iii) problemas de produtividade com a soja e o feijão em fazendas no Brasil e (iv) uma fraca produtividade no Paraguai, também impactada por fatores climáticos adversos.

Grãos em queda somado a menos oportunidades de vendas de terras, devem contribuir para as margens seguirem pressionadas. Em nossa visão, é pouco provável que vejamos aumentos relevantes nos preços da soja e no milho no curto prazo, apesar das fortes chuvas recentes no Rio Grande do Sul (RS), que podem gerar pequenos repiques. Isto somado a oportunidades cada vez mais escassas de vendas de terras, nos levam a estimar margens bastante pressionadas para a BrasilAgro nos próximos trimestres, ainda que possamos ver uma pequena recuperação na safra 24/24 devido a custos menores e condições cambiais mais favoráveis. Essa eventual recuperação pode ocorrer nas culturas da soja e do algodão, dado que o milho é destinado, majoritariamente, ao mercado interno.

Algodão deve seguir trazendo um alívio aos resultados, ainda que seu desempenho não consiga compensar totalmente os números fracos da soja e do milho. Enquanto mantemos o pessimismo com a e soja e o milho, seguimos otimistas com o algodão. Nosso otimismo está pautado por uma série de fatores, dos quais enumeramos (i) uma demanda robusta de produtos têxteis nos EUA; (ii) uma taxa de operação da indústria asiática acima da média histórica e (iii) um alto patamar de importações de algodão por parte da China.

Vemos ainda um potencial de aumento adicional nos preços do algodão caso o Texas, principal produtor desta commodity nos EUA, sofra perdas na produção ou até mesmo abandono de áreas devido à influência do La Niña na região, fenômeno que tende a causar condições climáticas adversas, como altas temperaturas e períodos de seca.

No entanto, vale destacar que não acreditamos que o bom desempenho operacional do algodão, pautado por uma expansão de margens em virtude de preços maiores, venha a ser suficientemente forte ao ponto de compensar, em sua totalidade, os números fracos que as culturas da soja e do milho devem entregar nos próximos trimestres.

Nossa visão e recomendação

Soja e milho em queda devem seguir afetando negativamente o operacional da companhia. Por não enxergamos fundamentos que viabilizam uma alta nos preços da soja e do milho no curto prazo, a despeito das intensas chuvas recentes no Rio Grande do Sul (RS) que podem levar a pequenos repiques, mantemos nosso viés pessimista para essas commodities. Em nossa visão, enquanto os preços desses grãos se mantiverem pressionados no mercado, as margens da BrasilAgro também devem permanecer sob pressão.

A liquidez para a venda de fazendas ainda existe, mas a companhia deve partir, em breve, para as compras. Embora reconheçamos que ainda exista algumas liquidez para a venda de fazendas, esperamos que a companhia passe gradualmente para um momento comprador, uma vez que a pressão nas margens dos produtores devem os levar a uma necessidade de negociar suas terras para captar recursos, tanto via arrendamento quanto pela venda delas. Vale notar que o ganho com a venda da fazenda Chaparral anunciado em março, será contabilizado no 4T24AF.

Olhando para os arrendamentos, movimento que beneficia o lado comprador já pode ser observado. Nossas conversas com produtores e dados de mercado apontam para o fato dos preços e condições de arrendamentos já estarem se tornando mais favoráveis ao lado comprador, com as negociações sendo novamente baseadas pela quantidade de sacas da área produtiva da terra, ao invés do valor fixado que o produtor tinha em mente. Isso é positivo para produtores maiores, como a BrasilAgro e a SLC Agrícola, que poderão encontrar boas oportunidades de arrendamento e, possivelmente já nos próximos meses, até mesmo de aquisições de terras.

Sem sinais de recuperação… Em nossa visão, os preços da soja e milho em contínua tendência de baixa devem contribuir tanto para um desempenho operacional fraco da BrasilAgro, quanto para uma desvalorização dos preços de fazenda, o que, por sua vez, deve afetar negativamente a performance do segmento imobiliário da companhia (ainda que possa gerar novas oportunidades interessantes de aquisições de terras).

Uma vez que não vemos fundamentos que sustentem uma alta nos preços da soja e do milho, e que, embora otimista com o algodão, não vejamos que seu desempenho deve ser suficientemente forte para compensar, em sua totalidade, os números fracos das demais culturas, optamos por manter a cautela com os papéis da BrasilAgro. Assim, reiteramos nossa recomendação de MANTER com Target Price 12M de R$ 27,50.