Pontos de destaque:

(i) Queda nos preços dos grãos impactou positivamente o trimestre e possibilitou uma pequena recuperação de margens; (ii) Ligeiras melhoras operacionais em ambos os segmentos (Brasil e Internacional); (iii) Operação Internacional com desempenho pior que a operação do Brasil; (iv) Cenário de sobreoferta global de frango seguiu ainda prejudicando os resultados; (v) Reiteramos recomendação de MANTER com Target Price 12M de R$ 9,00.

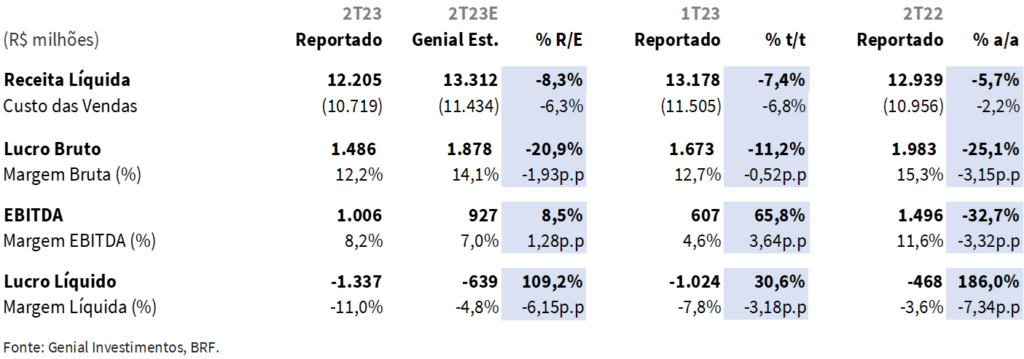

A BRF entregou um trimestre razoável, com resultados abaixo das nossas expectativas em termos de Receita (-8,3% vs Genial Est.), mas com margem EBITDA pouco acima de nossas projeções (+1,3p.p. vs Genial Est.). Vimos um trimestre com dinâmicas parecidas para ambas business units (Brasil e Internacional).

Observamos uma recuperação gradual de margens nesse trimestre, tanto no segmento Brasil quanto no Internacional, decorrente majoritariamente da queda nos preços dos grãos (soja e milho) e pequenos ganhos de eficiência nas operações.

Porém, no geral não vimos resultados fortes. Continuamos monitorando o risco de gripe aviária em aves comerciais no Brasil e o plano de desalavancagem da BRF, o qual segue em curso. Seguimos cautelosos com os papéis e reiteramos nossa recomendação de MANTER com Target Price 12M de R$ 9,00.

Análise dos Resultados

Foi reportada uma receita líquida de R$ 12,2b (-5,7% a/a e -8,3% vs. Genial Est.), e um EBITDA de R$ 1,0b (-32,7% a/a e +8,5% vs Genial. Est.). Assim, a companhia alcançou uma margem EBITDA de 8,2% (-3,3 p.p. a/a e +1,3 vs Genial Est.). Já em relação ao bottom-line, a empresa reportou prejuízo de R$ -1,3b (+186,0% a/a e +109,2% vs. Genial Est.).

BRFS3: Variação Anual e Trimestral

Operacional. Observamos (i) volumes ligeiramente melhores sequencialmente no Brasil (+2,5% t/t e -1,8% a/a) e na base anual do segmento Internacional (-1,6% t/t e +10,1% a/a); (ii) preços de venda fracos no Brasil (-1,3% t/t e 1,2% a/a) e na operação Internacional (-7,7% t/t e -7,5% a/a), devido ao cenário de sobreoferta de frango no mercado global; (iii) recuo nos preços de grãos (soja e milho) que viabilizaram uma ligeira expansão de margens; (iv) melhorias de eficiência implementadas nos processos das operações de ambas business units (Brasil e Internacional).

Dessa forma, a operação no Brasil entregou um melhor desempenho que o segmento Internacional, tendo entregue uma a receita de R$ 6,5b (+1,2% t/t e -0,6% a/a), com uma margem EBITDA que atingiu 9,6% (+1,6p.p. t/t e +3,1p.p. a/a), enquanto o segmento Internacional entregou uma receita de R$ 6,1b (-1,4p.p. t/t e -0,9p.p. a/a) e uma margem EBITDA de 4,0% (+5,7p.p. t/t e -11,8p.p. a/a).

Cenário para a proteína do frango. O cenário de sobreoferta global da proteína do frango seguiu prejudicando o desempenho da companhia no 2T23, mas, em nossa avaliação, o pior já passou. Acreditamos que a dinâmica de oferta e demanda de frango no mercado global já está apontando para uma normalização, em especial dado o ciclo do frango durar um período relativamente baixo.

Enquanto o ciclo do frango dura cerca de 3 meses, o do gado pode durar até 3 anos. Isto favorece uma normalização da oferta de maneira relativamente rápida.

Alavancagem. A companhia vem lidando com um elevado patamar de alavancagem nos últimos trimestres, tendo encerrado o 1T23 com uma alavancagem de 3,35x Dívida Líquida/EBITDA UDM. No 2T23, a BRF encerrou o trimestre com uma relação Dívida Líquida/EBITDA UDM de 3,75x.

Porém, levando em consideração os efeitos do follow-on da companhia, de R$ 5,4b (injeção de oriunda da Marfrig e do fundo árabe Salic), a companhia atinge uma alavancagem de 2,4x Dívida Líquida/EBITDA, que vemos como algo positivo.

Com o encerramento do processo de follow-on, acreditamos que a BRF irá retomar a negociação de venda de seus ativos non-core, para assim, dar prosseguimento ao seu plano de desalavancagem. Até o final de 2023, em nossa avaliação, há chances plausíveis da venda da divisão de petfood, seu principal ativo non-core, ser concretizada. Esta venda pode colocar cerca de R$ 2b no caixa da companhia.

Nossa visão e recomendação

Nos próximos exercícios, vemos ventos favoráveis para a BRF como (i) tendência de queda nas principais commodities que compõe o COGS da companhia (soja e milho); (ii) desalavancagem caso a venda dos ativos non-core seja concretizada e (iii) normalização da dinâmica de oferta e demanda da proteína do frango.

Porém, também enxergamos fatores negativos, como (i) a falta de visibilidade sobre melhoras operacionais da companhia no curto e médio prazo, em especial no segmento Internacional; (ii) a forte concorrência com a Seara no mercado doméstico no Brasil e (iii) o baixo upside frente ao preço de tela atual.

Assim, seguimos cautelosos com os papéis da companhia e reiteramos a nossa recomendação de MANTER com Target Price 12M de R$ 9,00.