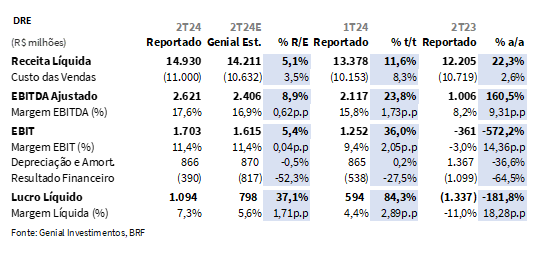

A BRF reportou o seu resultado do 2T24 ontem, no dia 14 de agosto, pós fechamento de mercado. A companhia divulgou uma receita líquida total de R$14,9b (+5,1% vs. Genial Est.), subindo +11,6% t/t e +22,3% a/a. A apreciação da taxa de câmbio USD/BRL contribuiu para a melhoria na competitividade das exportações, que por sua vez, impulsionou a receita. O EBITDA reportado foi de R$2,6b (+8,9% vs. Genial Est.), acima das nossas projeções já otimistas e compondo crescimento de +23,8% t/t e +160,5% a/a. Isso acabou refletindo uma expansão da margem para 17,6% (+15,8p.p t/t; +9,3p.p a/a), sustentada pela queda nos preços dos grãos e pela implementação de melhorias operacionais (BRF+ 2.0). O lucro líquido atingiu R$1,1b (+37,1% vs. Genial Est.), com forte alta de +84,3% t/t, revertendo o prejuízo de -R$1,3b observado no 2T23 e indicando uma recuperação operacional.

Lembramos aos investidores que havíamos alterado nossa recomendação de MANTER para COMPRA e elevamos nosso TP no relatório de prévia, logo antes do resultado. O relatório segue em anexo (BRF 2T24 Prévia: Mudança estrutural).

Pontos de destaque:

(i) Receita líquida total de R$14,9b (+5,1% vs. Genial Est.), subindo +11,6% t/t e +22,3% a/a); (ii) O EBITDA reportado foi de R$2,6b (+8,9% vs. Genial Est.), acima das nossas projeções já otimistas e compondo crescimento de +23,8% t/t e +160,5% a/a; (iii) Queda nos preços dos grãos continua a reduzir o COGS, embora em intensidade ligeiramente mais suave do que no trimestre anterior. Mesmo assim, a companhia demostrou ainda mais eficiência pela diluição de custo fixo com aumento de volume; (iv) O lucro líquido atingiu R$1,1b (+37,1% vs. Genial Est.), com forte alta de +84,3% t/t, revertendo o prejuízo de -R$1,3b observado no 2T23 e indicando uma recuperação operacional. (v) A apreciação da taxa de câmbio USD/BRL contribuiu para a melhoria na competitividade das exportações; (vi) Segmento Brasil obteve maior avanço com redução de custo dos grãos, enquanto que a o mercado internacional a redução de custo foi mais suave; (vii) Entendemos que a doença de Newcastle trará impactos apenas restritos; (viii) Trade down de proteínas foi um fator importante para aumento da demanda por frango em basicamente todas as regiões que a BRF possui penetração nas exportações; (ix) Com base nesses resultados e na perspectiva de continuidade das melhorias operacionais e de custos, além de já termos testemunhado uma alta nas ações advinda do resultado da JBS (Seara), mantemos nossa recomendação de COMPRA, com um Target Price 12M de R$27,50, o que representa um potencial de upside de +22,49%.

BRFS3 Resultado 2T24

Câmbio e novas habilitações impulsionando Mercado Internacional.

No mercado internacional, a BRF registrou um avanço na receita líquida de +16,8% a/a, uma pouco acima do que esperávamos. Esse crescimento foi consideravelmente impulsionado pela valorização dos preços em mercados estratégicos, pela expansão das exportações e pela conquista de novas habilitações, que somaram 57 ao longo do 1S24, fortalecendo a presença da empresa em mercados como Reino Unido, EUA e países do Sudeste Asiático.

A apreciação da taxa de câmbio USD/BRL contribuiu para a melhoria na competitividade das exportações brasileiras da BRF, maximizando os preços de vendas em BRL. Além disso, os custos de venda apresentaram uma redução, refletindo a queda nos custos de consumo de grãos, embora o impacto cambial tenha afetado os estoques internacionais. Além disso, vale mencionar o desempenho destacado em várias regiões: (i) no mercado Halal, consolidou sua liderança com 38,4% de market share no GCC (Gulf Cooperation Council); (ii) na Turquia, a Banvit ampliou sua posição de liderança em processados com 27,2% de market share; (iii) na Ásia, a empresa expandiu sua presença no Sudeste Asiático e observou uma recuperação nos preços da proteína suína na China; e (iv) nas Américas, a marca Sadia cresceu em todas as categorias no Chile, reforçando sua posição no mercado de processados.

Segmento Brasil avança com redução de custo dos grãos.

No 2T24, o segmento Brasil da BRF apresentou um desempenho notável, evidenciado por uma significativa melhoria na rentabilidade e no volume de vendas, especialmente em produtos processados. Esse crescimento foi impulsionado por uma execução comercial eficaz, que ampliou a presença da empresa no mercado brasileiro. Além disso, a BRF conseguiu reduzir custos de produção, principalmente devido à queda nos preços dos grãos e à eficiência no mix de produtos, o que contribuiu para resultados mais sólidos.

As marcas Sadia e Perdigão desempenharam um papel central no trimestre. Elas realizaram lançamentos de novos produtos que conseguiram fomentar a demanda. Com o cenário econômico mais favorável, incluindo menor desemprego e aumento da renda, o consumo de alimentos no Brasil foi beneficiado, consolidando a BRF como líder no mercado de alimentos processados.

Nossa visão e recomendação

Doença de Newcastle com impacto restrito.

Acreditamos que a doença de Newcastle, que poderia ter impactado negativamente as exportações, tenha gerado um impacto mais limitado do que o inicialmente esperado. A gestão eficiente das operações e a adaptação rápida às restrições impostas por países como Japão e Arábia Saudita permitem que a BRF mitigue os potenciais efeitos negativos.

Além disso, (i) a continuidade da queda nos preços dos grãos, (ii) as melhorias operacionais introduzidas pelo programa BRF+ 2.0 e (iii) o trade down de proteínas que temos observado mundo afora reforçam nossa visão otimista sobre a capacidade da companhia de manter a trajetória de desalavancagem, que chegou em 1,14x Dívida Líq./EBITDA (vs. 1,45x no 1T24). Além disso, apesar de termos tido algum tempo para refletir sobre a postura do novo management (mudança aconteceu com a entrada de Sr. Miguel Gularte ao final de 2022), nós precisávamos ter mais clareza sobre o caminho direcionado para rentabilidade e melhor gestão de fluxo de caixa, uma vez que o histórico da gestão anterior julgávamos como muito negativo.

Birds flying high.

Considerando não só o momentum favorável para frangos (fatores externos), mas as inciativas como a BRF+ 2.0 (que são internas), entendemos que a gestão de fato transparece mais confiança. É uma mudança estrutural (“It’s a new dawn, It’s a new day, It’s a new life for me…”), citando a famosa música de Nina Simone “Birds flying high… and you know how i feel”, que se molda perfeitamente no novo equity story da BRF. Com base nesses resultados e na perspectiva de continuidade das melhorias operacionais, mesmo já tendo testemunhado uma alta nas ações advinda do resultado da JBS (Seara) no dia anterior, com investidores antecipando o bom resultado da BRF, acreditamos que a reação do mercado ao resultado continuará sendo positiva.

Reiteramos a nossa recente recomendação de COMPRA, com um Target Price 12M de R$27,50, o que representa um potencial de upside de +22,49%. Lembramos aos investidores que havíamos alterado nossa recomendação de MANTER para COMPRA e elevamos nosso TP no relatório de prévia, logo antes do resultado.