Pontos de destaque:

(i) Queda na cotação dos grãos (soja e milho) beneficiou o 3T23 e deve continuar sendo um vento favorável importante para os próximos trimestres; (ii) Brasil foi o destaque positivo, enquanto o segmento Internacional foi o negativo; (iii) Cenário de sobreoferta global de frango, que vinha prejudicando a companhia, está se normalizando; (iv) Alavancagem foi reduzida com o follow-on de R$ 5,4b, mas segue como um ponto de cautela da tese; (v) Reiteramos nossa recomendação de MANTER com Target Price 12M de R$ 11,00.

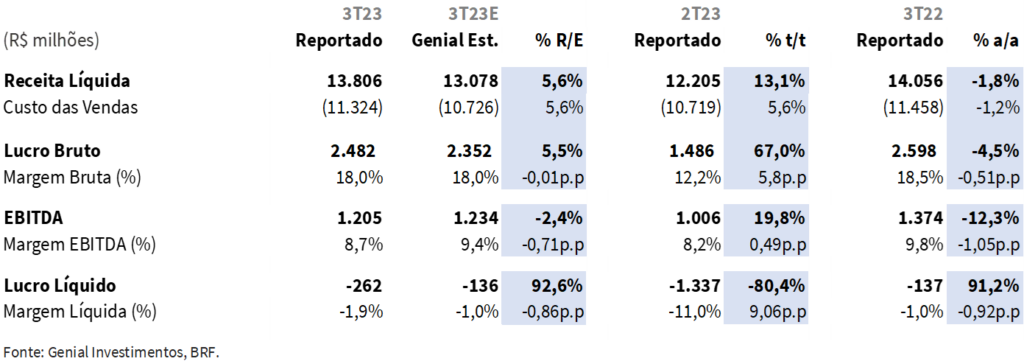

A BRF (BRFS3) entregou um trimestre mediano, com resultados pouco acima das nossas expectativas em termos de Receita (+5,6% vs. Genial Est.), mas com margem EBITDA abaixo de nossas projeções (-0,7p.p. vs. Genial Est.), as quais já estavam -0,4p.p. abaixo do consenso.

Do lado positivo, vimos uma pequena expansão sequencial de margens no 3T23. Como esperávamos, o Brasil foi o destaque positivo do trimestre, enquanto o segmento Internacional foi o destaque negativo, entregando um desempenho aquém do Brasil e números decepcionantes.

Notamos que a queda nos grãos foi um ponto fundamental para viabilizar a expansão de margens vista nesse trimestre. Em nossa visão, essa tendência de queda deve se manter ao longo dos próximos exercícios, e seguir sendo um importante vento favorável para a BRF.

Continuamos monitorando o plano de desalavancagem da companhia, o qual segue em curso mas já não conta mais com a eventual venda dos ativos da divisão de petfood, e enxergamos de modo favorável a melhora no balanço da BRF, em virtude do follow-on de R$ 5,4b, o qual foi fundamental para trazer a alavancagem da companhia para abaixo do patamar de ~3,0x Dívida Líquida/EBITDA.

No entanto, não vemos melhoras operacionais no segmento Internacional no curto prazo, e alguns fatores como o track record da companhia de alto consumo de caixa pós captações nos deixa cautelosos. Assim, reiteramos nossa recomendação de MANTER com Target Price 12M de R$ 11,00.

Análise dos Resultados

Foi reportada uma receita líquida de R$ 13,8b (-1,8% a/a e +5,6% vs. Genial Est.), e um EBITDA de R$ 1,2b (-12,3% a/a e -2,4% vs. Genial Est.). Assim, a empresa alcançou uma margem EBITDA de 8,7% (-1,0p.p. a/a e -0,7p.p. vs. Genial Est.). Por fim, a companhia reportou um prejuízo de R$ 262m, com uma margem líquida de -1,9% (-0,9p.p. a/a e -0,9p.p. vs. Genial Est.).

BRF: Variação Anual e Trimestral

Dinâmicas diferentes nas business units: Brasil melhorando de modo relevante, mas segmento Internacional ainda decepciona. No Brasil, vimos resultados mediando em termos de receita, e bons em termos de margens. Houve um crescimento de volume de vendas no mercado doméstico que compensou a queda sequencial no preço médio de venda (-4,4% t/t e -4,3% a/a), e contribuiu para um ligeiro avanço sequencial da receita dessa business unit, a qual atingiu R$ 6,5b (+0,9% t/t e -3,8% a/a). Vimos ainda o programa de eficiência BRF+ surtindo um efeito positivo que, combinado com a queda nos grãos, viabilizou uma expansão relevante da margem EBITDA da operação, a qual alcançou 11,9% (+2,2p.p. t/t e +4,9p.p. a/a).

Já no segmento Internacional, os resultados foram desanimadores, conforme esperávamos. Vimos um top-line enfraquecido, o qual atingiu R$ 6,0b (-0,6% t/t e -7,9% a/a), devido a preços de venda de frango menores, consequência de uma demanda baixa pela proteína do frango e de bloqueio temporários impostos pelo Japão que, embora não afetem a BRF em termos de volume de vendas, contribuíram para uma forte pressão nos preços de frango no mercado asiático, uma vez que o excesso de volume teve de ser redirecionado a outros países do continente. Com preços de venda mais fracos e um cenário macroeconômico difícil nos países do segmento, a margem EBITDA foi decepcionante, atingindo 4,2% (+0,2p.p. t/t e -8,0p.p. a/a).

Balanço mais saudável devido ao follow-on nos agrada. A alavancagem da BRF tem sido regularmente um dos principais pontos de cautela da tese. Devido ao follow-on da companhia, de R$ 5,4b (injeção de capital oriunda da Marfrig e do fundo árabe Salic), a companhia encerrou o 3T23 com uma alavancagem de 2,6x Dívida Líquida/EBITDA, patamar consideravelmente mais saudável que os 3,7x Dívida Líquida/EBITDA visto no 2T23, e os 3,1x vistos no 3T22.

Ademais, o programa de eficiência BRF+ deve seguir ajudando o capital de giro da companhia, fator que, aliado a uma menor alavancagem do balanço, viabilizam uma melhor perspectivas de fluxo de caixa, após ano de consumo de caixa.

Continuamos acompanhando os próximos passos do plano de desalavancagem da companhia, que envolve a negociação de venda de seus ativos non-core, mas destacamos que, a divisão de petfood, principal ativo non-core, não será mais vendido, segundo fato relevante da BRF publicado ontem, 13 de novembro.

Cenário para a proteína do frango melhora, e custos de produção permanecem em queda. O panorama de excesso de oferta da proteína do frango, que vinha impactando negativamente os resultados da companhia nos últimos trimestres, está em processo de normalização. Isso se deve ao fator de que o ciclo do frango é significativamente mais curto, durando ~3 meses, que o ciclo do gado, o qual dura ~3 anos. Essa diferença favorece uma normalização mais rápida da oferta.

Além disso, em nossa visão, a tendência de queda nas principais commodities que compõem o COGS da companhia (soja e milho) deve persistir nos próximos trimestres, o que continuar viabilizando uma recuperação gradual e sequencial de margens, sendo um vento favorável importante para a BRF.

Nossa visão e recomendação

Nos próximos exercícios, vemos fatores que nos inspiram otimismo com a BRF, como (i) a perspectiva de declínio nos preços das principais commodities que compõem o COGS da companhia (soja e milho); (ii) a continuidade do processo de redução da alavancagem, caso a venda nos ativos não essenciais seja concretizada; (iii) a normalização da dinâmica entre oferta e demanda da proteína de frango e (iv) a sequência da implementação de melhorias operacionais por meio do programa de eficiência BRF+, que deve contribuir para uma melhoria no capital de giro.

No entanto, vemos a BRF também tendo de lidar com ventos contrários como (i) a falta de clareza acerca de eventuais melhorias operacionais no segmento Internacional; (ii) a incerteza quanto à efetivação do processo de redução do endividamento da companhia; (iii) o histórico ruim da companhia de alto consumo de caixa após captações e (iv) a intensa competição com a Seara no mercado nacional.

Portanto, mantemos uma postura cautelosa em relação às ações da companhia e reiteramos a nossa recomendação de MANTER com Target Price 12M de R$ 11,00.