A C&A irá reportar seu resultado do 1º trimestre de 2024 no dia 09/maio. Apesar de ainda esperarmos um prejuízo, acreditamos que a companhia deve ser o destaque operacional positivo do setor de vestuário.

A C&A deve entregar o maior nível de crescimento de topline entre as empresas do setor sob nossa cobertura. Ao mesmo tempo, esperamos uma continuidade dos avanços em margem bruta e uma relevante expansão de EBITDA frente a uma maior alavancagem operacional.

Apesar da alta de +38% YTD (+97% desde o nosso Início de Cobertura), ainda vemos C&A negociando com um desconto considerável em relação aos pares. Em nossas estimativas, a companhia negocia a um múltiplo EV/EBITDA aj. 2024 de 3,1x (Est. Genial) – 38% abaixo da média do setor estimado para o ano.

Frente (i) à contínua entrega de melhores resultados operacionais e (ii) ao plano estratégico bem delineado para os próximos anos (confira mais aqui), mantemos a perspectiva positiva para a companhia. Reiteramos nossa recomendação de COMPRA, com target price 12M de R$ 15,00.

Maior crescimento do setor

Acreditamos que a C&A será o destaque positivo do 1º trimestre entre as empresas de vestuário em nossa cobertura. Esperamos uma performance positiva de vendas, com aceleração sequencial do ritmo de crescimento da receita de Vestuário.

Com um bom desempenho ao final do ano passado, a companhia iniciou o ano com um nível de estoque saudável e com maior participação de peças ‘novas’. Entendemos que esse cenário leva a uma menor necessidade de esforços para aumentar o giro, além de favorecer a venda de itens a preço cheio, mesmo em um trimestre sazonalmente mais promocional.

Acreditamos que essa dinâmica, somada a uma boa aceitação das coleções, deve impulsionar o faturamento da vertical de Vestuário – tal que esperamos uma aceleração em relação ao ritmo de crescimento apresentado no último trimestre (+20,0% a/a Est. Genial vs. +18,8% a/a no 4T23).

Por outro lado, entendemos que ‘Fashiontronics & Beauty’ deve continuar sendo um detrator dentro do segmento de Mercadorias. Frente ao fechamento de ~100 quiosques de venda de eletrônicos no trimestre, esperamos uma queda mais acentuada do que a observada nos últimos períodos (-18,5% a/a Est. Genial vs. -4,2% a/a no 4T23 e -11,4% a/a no 3T23).

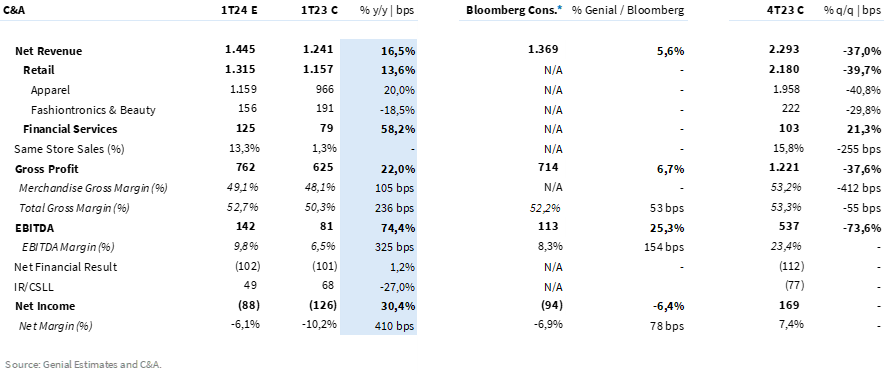

Estimamos um faturamento líquido de Mercadorias de R$ 1,3b (+13,6% a/a), com um Same Store Sales (SSS) de +13,3% a/a.

Na vertical de serviços financeiros, projetamos uma aceleração de +58,2% a/a do faturamento. Entendemos que a companhia segue crescendo sua carteira de crédito, buscando alavancar as vendas do varejo com o cartão de crédito próprio, apenas para uso nas lojas (Private Label). Desse modo, acreditamos que o bom desempenho de vendas do trimestre deve se traduzir um crescimento sequencial mais robusto (+21,3% t/t) do faturamento da vertical de serviços financeiros.

Consolidando as dinâmicas, esperamos uma receita líquida consolidada atingindo R$ 1,4b (+16,5% a/a).

Esperamos novos avanços em margem bruta

Acreditamos que a implementação do (i) modelo de distribuição Push & Pull e da (ii) precificação dinâmica deve continuar beneficiando a margem bruta de vestuário neste trimestre.

Adicionalmente, entendemos que a maior participação de vestuário no mix de vendas deve gerar um impulso adicional para a rentabilidade de Mercadorias – uma vez que ‘Fashiontronics’ tende a girar a uma margem inferior.

Estimamos uma margem bruta de Mercadorias de 49,1% (+105bps a/a) e uma margem consolidada de 52,7% (+236bps a/a).

Maior alavancagem operacional deve impulsionar EBITDA

Com uma boa performance de vendas, acreditamos que o crescimento de topline deve levar a uma diluição das despesas operacionais neste trimestre. Adicionalmente, com uma melhora na qualidade do crédito e no ‘envelhecimento’ da carteira observada ao final do ano passado, esperamos uma trajetória de crescimento mais suave das despesas de provisionamento.

Frente ao (i) carrego positivo da margem bruta e ao (ii) maior nível de alavancagem operacional, esperamos uma relevante expansão do lucro operacional. Projetamos um EBITDA de R$ 142m (+74,4% a/a), com uma margem de 9,8% (+325bps a/a).

Prejuízo deve ser menor a/a

Sem grande exposição a benefícios tributários, entendemos que as mudanças regulatórias relativas ao entendimento de subvenções para investimento não devem ter impacto relevante sobre a alíquota paga pela C&A neste ano.

Apesar do crescimento relativo do trimestre ser similar ao que foi no 4° trimestre, nominalmente a receita é menor. Com uma alavancagem financeira de 1,9x na visão IFRS16 (inc. arrendamento), o montante de despesas financeiras ainda deve impactar impacta o bottom line neste trimestre. Assim, ainda esperamos uma última linha negativa – porém, melhorando em relação ao ano passado. Estimamos um prejuízo de -R$ 88m vs. -R$ 126m no 1T23, com uma margem líquida de -6,1% (+410bps a/a).

Figura 1: Estimativas Genial para CEAB3 no 1T24 (IFRS 16; R$ milhões)