A C&A irá reportar seu resultado do 2º trimestre de 2024 no dia 07/ago. Em um trimestre impactado pelo registro de altas temperaturas acontecendo ao mesmo tempo em que as empresas do setor ofertam suas coleções de inverno, acreditamos que a companhia deve ser o grande destaque operacional positivo do segmento de vestuário – novamente!

Em nossas estimativas, a C&A deve novamente entregar o maior nível de crescimento de top line entre as empresas do setor sob nossa cobertura. Ao mesmo tempo, acreditamos que a estratégia implementada para lidar com um inverno mais ameno deve proteger a rentabilidade – levando a uma continuidade dos avanços tanto em margem bruta, quanto em margem EBITDA.

Frente (i) à contínua entrega de melhores resultados operacionais e (ii) ao plano estratégico bem delineado para continuar avançando nos próximos anos (confira mais aqui), mantemos uma perspectiva positiva para a companhia. Reiteramos nossa recomendação de COMPRA, com preço-alvo 12M de R$ 15,00.

Clima x Varejistas de vestuário

As vendas da coleção de inverno são bastante relevantes na venda anual do varejo de moda, sendo um componente essencial para a margem bruta do ano. Com uma estação de inverno cada vez mais instável e temperaturas mais amenas, o fator climático tem sido uma preocupação para as varejistas de vestuário ao longo dos últimos anos.

Com o registro de temperaturas mais elevadas durante o trimestre marcado pela venda da coleção de inverno, acreditamos que todas as empresas do setor de vestuário sob nossa cobertura serão impactadas de alguma forma – em magnitudes diferentes entre elas.

Mantendo crescimento acima dos pares

Acreditamos que a estratégia implementada pela C&A deve ajudar a mitigar os impactos negativos do clima no trimestre. Entendemos que a companhia tem lidado bem com a reatividade de produção e lançamento de peças, se adaptando e respondendo rápido aos fatores externos.

Frente a temperaturas ainda elevadas, a C&A atrasou a entrada de produtos mais pesados de inverno em quatro semanas – focando na venda do que tinha demanda e priorizando a exposição de produtos da categoria “Ano Todo”, com peças básicas que possuem pouco impacto de sazonalidade.

Reativa! A companhia manteve este estoque em loja, de modo que, quando o frio chegou, a C&A conseguiu reorganizar as lojas rapidamente para priorizar as vendas de peças de inverno. Da mesma maneira, quando vimos as temperaturas aumentarem de novo, as lojas foram reorganizadas novamente para dar enfoque a produtos mais leves.

Após uma forte entrega de vendas nos últimos dois trimestres (+22% a/a no 1T24 e +19% a/a no 4T23), entendemos que os desafios mencionados acima (Clima X Varejistas de vestuário) devem levar a uma desaceleração do ritmo de crescimento da receita de vestuário. Porém, entendemos que a estratégia implementada pela companhia deve suavizar esse impacto negativo sobre as vendas, o que deve fazer com que a C&A consiga novamente se destacar em termos de crescimento neste trimestre. Projetamos um crescimento de 10% a/a da receita de vestuário.

Dentro do segmento de Mercadorias, ‘Fashiontronics & Beauty’ deve continuar sendo um detrator. Com o fechamento de ~128 quiosques de venda de eletrônicos no 1T24, esperamos uma queda acentuada do faturamento da categoria, em linha com o último trimestre (-20,7% a/a Est. Genial vs. -21,3% a/a no 1T24).

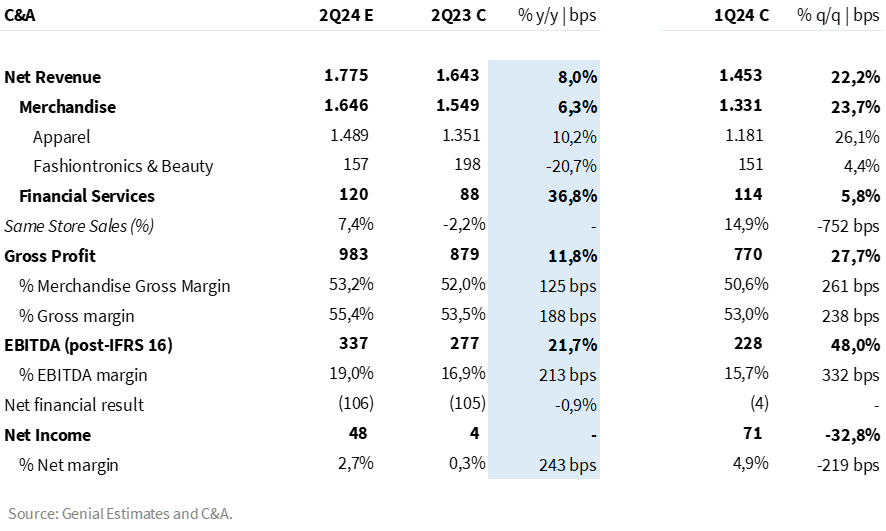

Somando estes efeitos, estimamos um faturamento líquido de Mercadorias de R$ 1,6b (+6,3% a/a), com um Same Store Sales (SSS) de +7,4% a/a.

Projetamos uma aceleração de +37% a/a do faturamento na vertical de serviços financeiros – a medida em que a companhia segue crescendo sua carteira de crédito, buscando impulsionar as vendas do varejo com o cartão de crédito próprio, apenas para uso nas lojas (Private Label).

Consolidando as dinâmicas, esperamos uma receita líquida consolidada de R$ 1,8b (+8,0% a/a).

Precificação dinâmica deve defender a rentabilidade

Acreditamos que o uso da precificação dinâmica, aliado a estratégia de reorganização reativa das lojas mencionada acima, foi capaz de proteger a margem bruta de vestuário do trimestre.

Com a precificação dinâmica a companhia consegue reagir à demanda rapidamente, ajustando o preço dos itens com maior giro e aumentando a rentabilidade desses produtos. Ao mesmo tempo, ao retirar os itens de inverno das lojas nos períodos quentes, a companhia consegue evitar a necessidade de grandes remarcações para fomentar a venda, focando em atender a demanda do momento com itens a preço cheio.

Pensando na margem bruta de Mercadorias (Vestuário + ‘Fashiontronics & Beauty), a redução da participação de eletrônicos no mix de vendas traz uma dinâmica mais favorável para a rentabilidade uma vez que ‘Fashiontronics’ tende a girar a uma margem inferior.

Estimamos uma margem bruta de Mercadorias de 53,2% (+125bps a/a) e uma margem consolidada de 55,4% (+188bps a/a).

Diluição de despesas

Apesar de esperarmos uma desaceleração do crescimento de vendas, acreditamos que o avanço do top line ainda será capaz de levar a alguma diluição das despesas operacionais neste trimestre.

Somando essa dinâmica ao carrego positivo da margem bruta, projetamos uma expansão de +213bps a/a da rentabilidade operacional. Esperamos um EBITDA consolidado de R$ 337m (+21,7% a/a), com uma margem de 19,0% (+213bps a/a).

Vale ressaltar que esperamos uma linha de despesas de provisionamento maior na C&A Pay por uma questão sazonal do business de crédito. Entendemos que essa dinâmica deve levar a um EBITDA levemente negativo na vertical – sem prejudicar a performance consolidada de maneira significativa.

Lucro deve aumentar em mais de 10x

Com uma entrega operacional positiva, um nível de despesas financeiras estável a/a e uma fraca base comparativa, acreditamos que a C&A deve apresentar um crescimento significativo na última linha do resultado. Estimamos um lucro líquido de R$ 48m (vs. R$ 4m no 2T23), com uma margem líquida de 2,7% (+243bps a/a).

Tabela 1: Expectativa Genial para C&A (R$ milhões; IFRS 16).