Após o fim do pregão desta quinta-feira (09/maio), a C&A reportou seu balanço do 1º trimestre de 2024. Foi um forte resultado! Vemos a C&A como destaque operacional positivo do setor de vestuário neste trimestre – mesmo diante de uma sólida competição, dados os números positivos apresentados pela Renner e pela Guararapes.

Nesse trimestre, a companhia entregou um bom desempenho de vendas, consolidando o maior nível de crescimento de topline entre as empresas de vestuário em nossa cobertura. Na vertical de Serviços Financeiros, com crescimento de receita e redução de despesas, a companhia registrou o primeiro resultado positivo em dois anos – além do break-even da operação do C&A Pay.

Com uma continuidade dos avanços em margem bruta e uma maior alavancagem operacional, a C&A registrou um crescimento de +125% a/a do resultado operacional, consolidado +27% acima de nossas expectativas.

Frente (i) à contínua entrega de melhores resultados operacionais e (ii) ao plano estratégico bem delineado para os próximos anos (confira mais aqui), mantemos a perspectiva positiva para a companhia. Reiteramos nossa recomendação de COMPRA, com target price 12M de R$ 15,00 – o que implica em um potencial upside de 22,5% em relação ao último pregão.

Vertical de Mercadorias | Performance de Vestuário é destaque!

A C&A reportou uma receita líquida de mercadorias de R$ 1,3b (+15,0% a/a; +1,2% vs. Est. Genial) – consolidando o maior crescimento entre as empresas de vestuário em nossa cobertura. Conforme nossas expectativas, o sólido crescimento da vertical de Vestuário mais do que compensou as menores vendas de eletrônicos – vertical que vem sendo descontinuada pouco a pouco pela companhia (-128 fechamento de quiosques neste trimestre).

A vertical de Vestuário apresentou uma forte performance de vendas, reportando uma aceleração sequencial do ritmo de crescimento. Com uma boa aceitação das coleções e uma maior eficiência nos processos operacionais (menor necessidade de remarcações), a receita líquida de vestuário cresceu +22,2% a/a (vs. +18,8% a/a no 4T23).

Vale destacar que a receita de vestuário por metro quadrado cresceu 22,6% em relação ao 1T23 – resultado dos esforços que vem sem implementados para aumentar a produtividade da área de vendas atual.

Por outro lado, a receita de ‘Fashiontronics & Beauty’ apresentou uma retração – algo que já antecipávamos. Com uma estratégia focada em vestuário e beleza, a companhia encerrou 128 quiosques de venda de eletrônicos ao longo do 1T24, levando a uma queda mais acentuada do faturamento de -21,3% a/a (vs. -4,2% a/a no 4T23 e -11,4% a/a no 3T23).

A C&A consolidou novamente importantes ganhos de margem bruta, se beneficiando do novo modelo de gestão e precificação eficiente que vem sendo implementado no último ano. Com isso, a margem bruta de mercadorias surpreendeu positivamente (+148bps vs. Est Genial) e alcançou o patamar de 50,6% (+253bps a/a).

O ganho reportado pode ser explicado por (i) implementação e aprimoramento da precificação dinâmica, junto com uma maior assertividade das coleções (maior giro), que permitiu um ganho de +100bps a/a na margem da vertical de vestuário, e (ii) menor participação de eletrônicos no mix de vendas de Mercadorias, impulsionando um ganho de +90bps a/a na margem de ‘Fashiontronics and Beauty’.

Serviços Financeiros | Break-even do C&A Pay!

A receita líquida de serviços financeiros totalizou R$ 123m – apresentando um crescimento de 55,1% a/a a medida em que a companhia segue crescendo sua carteira de crédito, buscando alavancar as vendas do varejo com o cartão de crédito próprio, apenas para uso nas lojas (Private Label). Vale destacar que a penetração do cartão próprio nas vendas atingiu 25% (vs. 18% no 1T23).

As despesas de provisionamento apresentaram uma redução de -7,1% a/a – reflexo de uma carteira mais saudável, manutenção de uma disciplina na concessão e melhora nas rolagens em todas as faixas de atraso. Mesmo com uma redução da PDD, o índice de cobertura (vencidos entre 90-360 dias) aumentou em +400bps t/t, chegando a 99,1%.

Combinando os efeitos de (i) um crescimento de +55% a/a de receita, (ii) uma redução de -14% a/a das despesas com vendas (menores gastos com a pareceria Bradescard) e (iii) uma redução de -7,1% a/a das despesas de PDD, a vertical de serviços financeiros apresentou um resultado positivo neste trimestre pela primeira vez em dois anos. O resultado de Serviços Financeiros totalizou R$ 26m, revertendo o prejuízo de -R$ 21m reportado no 1T23.

Vale ressaltar o break-even da operação do C&A Pay, alcançando um resultado positivo em R$ 18m, revertendo um prejuízo de -R$ 9m no 1T23.

Consolidado

O lucro bruto consolidado foi de R$ 770m (+23,3% a/a; +1,1% vs. Est. Genial). A margem bruta consolidada foi impulsionada pela performance da vertical de mercadorias, expandindo +270bps a/a e alcançando o patamar de 53% (+31bps vs. Est. Genial).

Com uma forte performance de vendas, o crescimento do topline levou a uma importante diluição das despesas operacionais neste trimestre – passando de 40,7% da receita líquida no 1T23 para 38,9% no 1T24.

EBITDA acima das expectativas!

Somando o (i) carrego positivo da margem bruta (+270bps a/a) e o (ii) maior nível de alavancagem operacional, a C&A reportou uma relevante expansão do lucro operacional, consolidando um valor +27,4% acima de nossas expectativas.

O EBITDA aj. atingiu R$ 181m (+125% a/a), com uma de 12,4% – uma expansão de +600bps em relação ao mesmo período do ano passado.

Vale ressaltar que a companhia reportou um valor de R$ 60m na linha de ‘Outras Receitas/Despesas Operacionais’ referentes principalmente recuperação de créditos fiscais no período. O EBITDA aj. não considera este valor em sua composição.

A linha do resultado financeiro foi a que mais divergiu de nossas estimativas. Enquanto esperávamos um valor negativo em -R$ 101m, a linha foi consolidada em -R$ 3,9m. Isso pode ser explicado pelo reconhecimento de uma receita financeira de R$ 109m referente a atualização monetária sobre créditos tributários.

Lucro impulsionado por maior recuperação de créditos tributários

Com a maior recuperação de créditos tributários e o impulso da receita financeira de juros, a C&A reportou um lucro líquido de R$ 71m – revertendo o prejuízo de R$ 126m do mesmo período do ano passado.

Excluindo efeitos referentes a recuperação de créditos fiscais e resultados não recorrentes, a companhia registrou um prejuízo líquido ajustado de -R$ 61,4m (+30,2% vs. Est. Genial) – uma importante redução de 52% vs. o prejuízo de -R$ 128m reportado no 1T23.

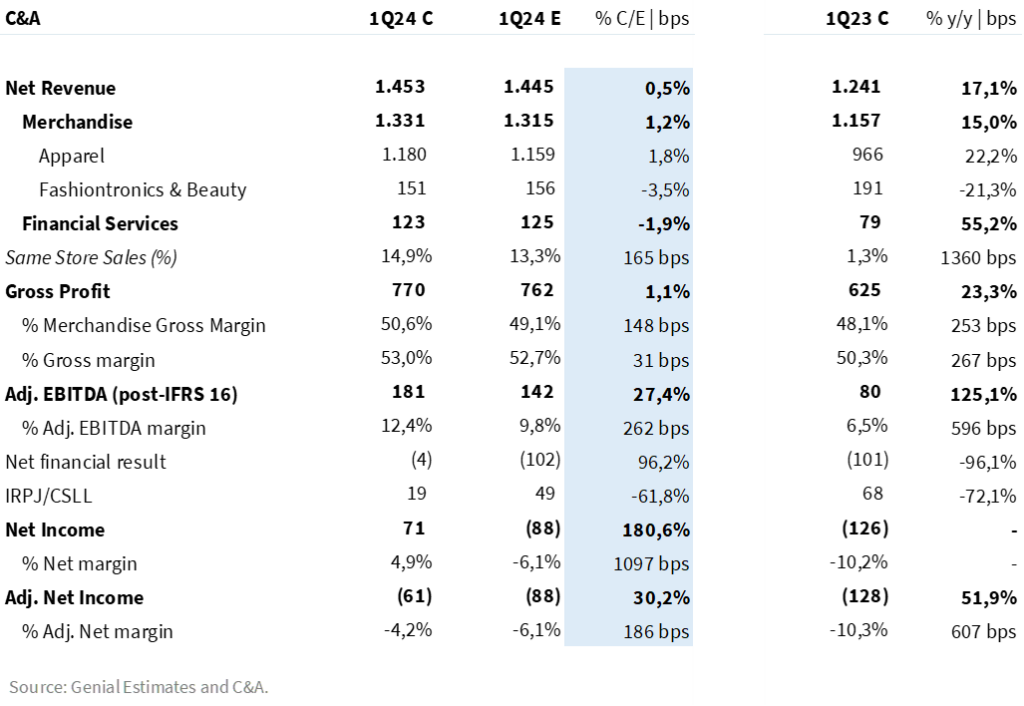

Tabela 1: Estimativas Genial vs. Consolidado 1T24 CEAB3 (IFRS 16; R$ milhões).