A C&A reportou seus resultados do 4º trimestre hoje (28/fev), após o fechamento do mercado. Em nossa análise, o resultado foi positivo, superando tanto nossas expectativas, quanto do mercado.

Com um forte desempenho no segmento de vestuário, a companhia apresentou um crescimento de duplo dígito de faturamento e uma contínua expansão da margem bruta. O resultado operacional e o lucro do trimestre tiveram sua comparação impactada por um efeito não recorrente positivo reportado no 4T22. Ainda assim, a companhia entregou um lucro acima de nossas estimativas e do consenso.

Acreditamos que uma combinação de melhores condições macroeconômicas somadas aos ganhos de produtividade vindos da implementação de um novo modelo de gestão eficiente deve continuar impulsionando o resultado operacional da companhia ao longo de 2024. Reiteramos a recomendação de COMPRA e preço-alvo 12M de R$ 10,00.

Análise 4T23

Crescimento de duplo dígito de receita…

Conforme nossas expectativas, a companhia entregou uma aceleração de crescimento tanto sequencial como anual de receita, crescendo seu faturamento consolidado em +17,7% a/a!

Com uma sazonalidade favorável no 4º trimestre para as varejistas de vestuário – que são destaques tanto na categoria de presenteáveis como para as festas de final de ano – acreditamos que C&A deve se destacar vs. seus pares.

O bom desempenho foi guiado, principalmente, por dois aspectos: (I) aumento de fluxo nas lojas e, (II) maior volume de vendas, derivado de uma boa aceitação das coleções e um aquecimento da demanda nos últimos meses do ano. Junto a isso, a C&A conseguiu se sobressair auferindo uma performance melhor que o esperado em dezembro.

A receita líquida de mercadorias foi de R$ 2,2b (+15,6% a/a; +4,1% vs. Est. Genial). Em linha com nossas projeções, o segmento de vestuário foi o responsável pelo bom desempenho da unidade, que cresceu +18,8% ano contra ano e +4,7% vs. Est. Genial, entregando um faturamento de R$ 2b. No outro lado, o segmento de Fashiontronics and Beauty caiu -4,3% a/a, para R$ 222m, por conta da demanda ainda enfraquecida de itens eletrônicos.

Na vertical de serviços financeiros, a C&A Pay mostrou mais um resultado positivo, crescendo sua receita em +64,2% a/a e, acima de nossas estimativas em +9,0%. A carteira de crédito expandiu +71,0% ano contra ano, com ganhos de penetração na operação de varejo de 9 p.p. Vale considerar que no 4T22, a carteira ainda estava em processo de maturação e ramp-up, no qual era esperado uma aceleração ao longo de 2023. O destaque da financeira também foi a queda do índice de inadimplência over-90, reduzindo 4 p.p. vs. 3T23.

Margem bruta segue sendo destaque!

A C&A consolidou novamente importantes ganhos de margem bruta, se beneficiando do novo modelo de gestão eficiente que vem sendo implementado no último ano. A C&A reportou um lucro bruto de R$ 1,2b (+21,1% a/a), com uma margem de 53,3% (+151bps a/a).

O ganho reportado ocorreu, principalmente, em função (i) da implementação e aprimoramento da precificação dinâmica, que permitiu um ganho de +120bps a/a na margem da vertical de vestuário, e (i) da menor participação de eletrônicos no mix de vendas, levando a um ganho de +270bps a/a na margem de Fashiontronics and Beauty.

Ganhos de alavancagem operacional

Frente a forte performance de vendas, a C&A reportou uma diluição de -250bps a/a das despesas operacionais no trimestre, compensando o impacto de maiores despesas com provisionamento (-R$57m; +88% a/a) – em função do crescimento da carteira de crédito própria.

Entendemos que, com (i) uma margem bruta acima de nossas estimativas e (ii) ganhos de alavancagem operacional acima do esperado, a companhia reportou um EBITDA superior às nossas expectativas (+22,9% vs. Est Genial) e também do consenso (+23,1% vs. Cons.).

O EBITDA totalizou R$ 527m (+11,5% a/a), com uma margem de 23,4% (-129bps a/a). Vale ressaltar que, conforme comentamos em nossa prévia, a comparação anual foi afetada por um efeito não-recorrente positivo em R$132m reconhecido no 4T22.

Excluindo itens não recorrentes, a C&A reportou uma importante expansão do resultado operacional vs. 2022. O EBITDA Ajustado totalizou R$ 502m (+37,7% a/a) – implicando em uma margem de 21,9% (+320bps a/a).

Lucro encontra base forte de comparação

O resultado financeiro totalizou -R$112m (+145,5% a/a) – impactado por menores receitas financeiras (-70% a/a), dado o reconhecimento de juros de créditos fiscais no 4T22.

Frente a esse impacto e a uma forte base comparativa – em função dos efeitos não recorrentes citados acima -, na visão não ajustada, a C&A reportou uma retração de -20,8% a/a da última linha do resultado. Ainda assim, o lucro do trimestre superou nossas projeções (+48,0% vs. Est. Genial) e a expectativa do mercado (+44,2% vs. Cons.).

Sem considerar efeitos não recorrentes, com (i) uma forte performance de vendas, (ii) continuidade da expansão da margem bruta e (iii) uma maior alavancagem operacional, a C&A reportou uma aceleração de +98,2% a/a do lucro. O lucro líquido ajustado totalizou R$ 145m.

Forte redução da alavancagem financeira

Com (i) a redução de -15,0% a/a da dívida bruta ajustada (inc. recompra Bradescard) e (ii) uma importante expansão do resultado operacional, a C&A conseguiu reduzir seu nível de alavancagem financeira em 2,4x a/a (de 3,9x para 1,5x).

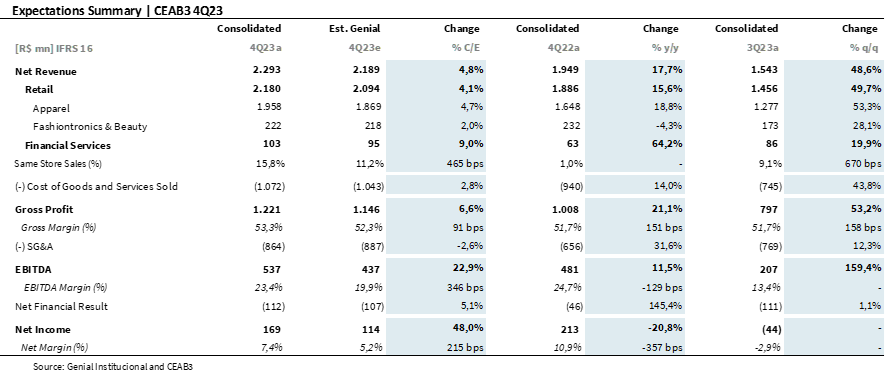

Tabela 1: Resultado 4T23 C&A (CEAB3) e Estimativas Genial (IFRS 16; R$ milhões).