A Cielo encontra-se em um momento crucial em relação ao possível oferta pública pelos seus acionistas controladores (Bradesco e Banco do Brasil) para fechar seu capital. Acionistas minoritários questionaram o valor da oferta e pedem um novo laudo de avaliação. Estimamos que todo o processo possa demorar algo em torno de 150 dias (mais de 5 meses) – período relativamente longo que pode afetar o operacional da Cielo enquanto seu futuro continua indefinido. No entanto, do ponto de vista do valuation e desempenho das ações, acreditamos que existam alguns gatilhos interessantes.

No dia 21/02/2024, foi comunicado ao mercado que alguns acionistas minoritários que somam mais de 10% de participação da companhia (Encore, Clave, Mantar Capital, Ibiuna, XP Asset e AZ Quest) solicitaram um novo laudo de avaliação da companhia por não concordarem com o preço obtido no laudo de avaliação realizado pelo BofA. Nesse instante, o processo de OPA foi congelado pela CVM, e encontra-se dessa forma até que seja solucionada a questão do preço das ações na oferta.

Os minoritários consideram R$ 7,89 como preço justo por ação, 47% acima do valor dos ofertantes de R$ 5,35 feita no dia 05/02/24. No entanto, não vemos tanto apetite dos controladores de cobrir esse valor de R$ 7,89.

Gatilho 1: Bem provável. Na próxima terça-feira (02/04) às 10:00, está agendada uma assembleia especial de forma exclusivamente digital, convocada por acionistas minoritários, para votar a realização de um segundo laudo de avaliação da companhia, evento que deve definir os desdobramentos da Oferta Pública de Aquisição (OPA) nos próximos meses. A votação irá ser feita apenas pelos minoritários, por isso consideramos alta a probabilidade dos mesmos pedirem um novo laudo de avaliação para maximizar o valor final, dado que o preço da oferta do primeiro laudo foi de R$ 5,35, apenas +6,36% acima do preço de tela no dia do anúncio e a ação negocia hoje a R$ 5,33. Mesmo porque se o novo laudo vier com um valor menor que os R$ 5,35 da oferta, prevalece o maior valor.

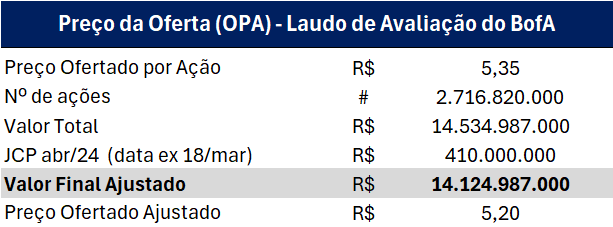

No primeiro laudo, o BofA (Bank of America) chegou a uma faixa de preço entre R$ 4,88 a R$ 5,36 por ação. Os ofertantes (Bradesco e Banco do Brasil) pediram inicialmente o valor de R$ 5,35 por ação para aquisição de até a totalidade de ações ordinárias da Cielo.

Após os ajustes pelos proventos a serem distribuídos em 2024 (data ex-dividendo em 18/03/2024), o valor por ação da oferta chegou à casa dos R$ 5,20. Hoje o papel negocia acima desse valor em R$ 5,33, indicando que existe uma boa possibilidade de um segundo laudo e dele trazer uma avaliação acima do valor ofertado.

Gatilho 2: Vai depender da dose. Antevemos que, caso o novo laudo seja realizado, é provável que apresente um valor superior ao da avaliação inicial, o que é de interesse dos acionistas minoritários. O laudo estaria pronto no dia 02/05/2024. Diante disso, enxergamos uma oportunidade de valorização adicional no curto prazo para os investidores.

Caso os controladores não aprovem o preço do novo laudo, a oferta será cancelada, que do ponto de vista do desempenho das ações e possivelmente com sequelas operacionais, seria um desfecho negativo para todos os acionistas.

Em vista a oferta e o destravamento de valor através desses gatilhos de curto prazo, estamos mudando nossa recomendação de MANTER para COMPRAR, aumentando nosso preço alvo de R$ 5,2 para R$ 6,13, que implica em uma valorização de 15%.

Cronograma: Oferta deve ser em agosto / setembro

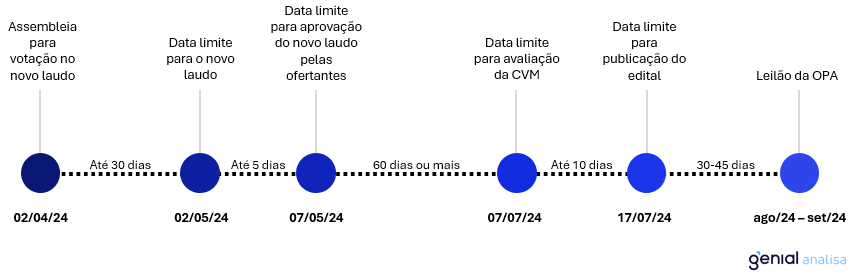

Na próxima terça-feira (02/04/2024), será realizado uma nova assembleia para a conclusão do questionamento dos minoritários. Nesse encontro, será decidido: (i) se uma nova avaliação da empresa será realizada; (ii) se haverá um novo laudo de preço para a oferta de ações da empresa; (iii) qual instituição financeira fará o novo laudo.

Se os acionistas concordarem com uma nova avaliação, será determinada qual instituição será responsável por conduzi-la. Os acionistas minoritários que questionam o primeiro laudo, sugeriram o banco Safra. Os acionistas controladores preferem a Rothschild, alegando que o Safra possui uma adquirente própria (Safra Pay) podendo gerar conflitos de interesse. Os minoritários irão decidir a empresa que fará a avaliação.

A instituição escolhida por elaborar o novo laudo terá um prazo de 30 dias para apresentá-lo, a contar da data da aprovação na assembleia. Se o preço estimado for inferior ao da primeira avaliação, o primeiro preço será mantido. No entanto, se o segundo preço for maior, estará sujeito à aprovação dos controladores (ofertantes), que terão 5 dias para realizar esse processo.

Caso os controladores não aprovem o preço do novo laudo, a oferta será cancelada e os acionistas majoritários terão que iniciar uma nova OPA, caso ainda desejem fechar o capital da empresa. Existe um prazo na de 12 meses de intervalo entre uma OPA e outra. Mas nesse caso, entendemos que há discussão pode não se aplicar pois ainda não houve protocolo dos documentos definitivos da opa. Por enquanto, a discussão se estende a uma intenção de OPA. No entanto, do ponto de vista do desempenho das ações e possivelmente operacional, seria um desfecho negativo.

Por outro lado, se for aprovado, o novo preço da oferta é fixado pelo novo laudo como o mínimo valor da OPA. O processo da OPA passará por uma avaliação do registro pela CVM no SRE (Superintendência de Registro de Valores Mobiliários), o que pode levar até 60 dias com direto de extensão de prazo se necessário.

Após a avaliação da CVM, o edital da OPA deve ser divulgado ao mercado em até 10 dias. Este edital contém todas as informações relevantes sobre a oferta, incluindo o preço, as condições da oferta e o prazo para aceitação pelos acionistas.

Posteriormente ao período de divulgação do edital, segue-se a etapa de aceitação da oferta por parte dos acionistas. Estes têm um prazo mínimo de 30 dias e máximo de 45 dias a partir da divulgação do edital para decidir se irão vender suas ações no leilão. Uma vez que os controladores alcancem 95% ou mais de participação na companhia, podem forçar a saída dos acionistas remanescentes e, efetivamente, fechar o capital.

Portanto, estimamos que todo o processo da oferta, desde a aprovação da assembleia para um novo laudo até a conclusão da venda das ações da Cielo que estão no mercado, deva durar aproximadamente até 5 meses. Esse período inclui 30 dias para a realização do laudo, 5 dias para o aceite dos bancos, 60 dias para o registro na CVM, 10 dias para publicação do edital e 30-45 dias para o leilão, totalizando 150 dias. A conclusão do processo é prevista entre agosto e setembro de 2024, desde que não ocorram complicações burocráticas subsequentes.