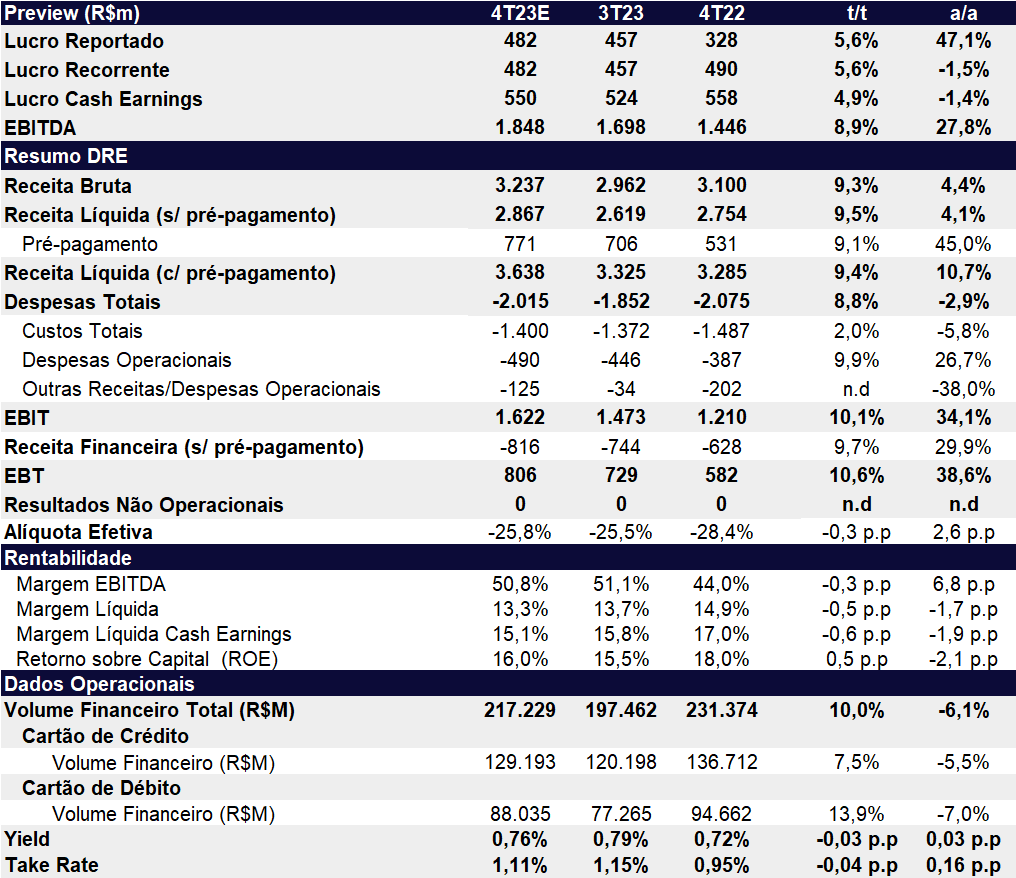

Acreditamos que o volume financeiro transacionado (TPV) não seja um detrator para o trimestre, com a Cielo crescendo em linha com o mercado na comparação trimestral. Esperamos que o TPV cresça 10% t/t, beneficiado pela sazonalidade e pela recuperação de parte dos clientes de grandes contas, mas apresentando uma queda de 6% a/a. Além disso, antecipamos uma significativa expansão nas despesas totais durante o trimestre, em parte devido expansão do time de vendas (400 novos hunters). Nossa projeção indica um lucro de R$ 482 milhões para o trimestre, refletindo um aumento de +5,6% em relação ao trimestre anterior e uma diminuição de -1,5% a/a.

Cielo (CIEL3) | Volumes melhoram t/t por sazonalidade

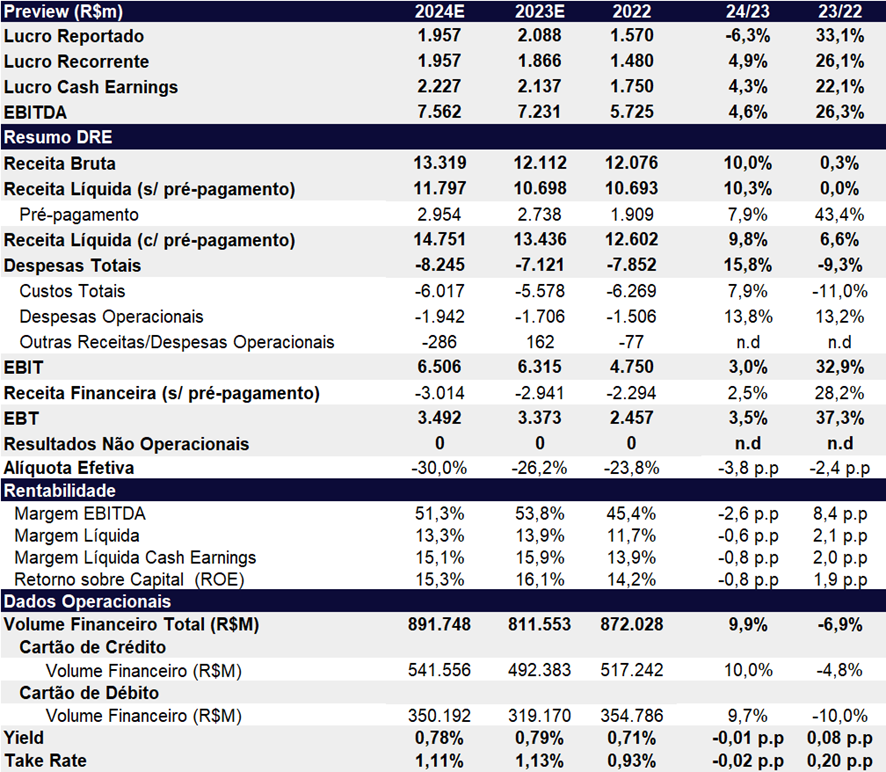

Para 2024, projetamos um crescimento de lucro (recorrente) de 5% a/a. Esperamos que este ano a empresa apresente uma melhora no TPV de 10% a/a e que o pré-pagamento (ARV e Receba Rápido) apresentem uma maior penetração, ajudando a compor a linha. Por outro lado, esperamos que as despesas operacionais continuem mais pressionadas, seguindo a tendência do 4T23 e melhorando a partir do 2S24 devido aos gastos relacionados a iniciativa de transformação #PraCimaCielo e ao aumento da força comercial.

Apesar da intensa concorrência entre os players, a abordagem de preços permanece mais racional. Contudo, há uma preocupação crescente de que, ao longo do tempo, mais concorrentes possam migrar para o centro da pirâmide de clientes, segmento mais rentável de Pequenas e Médias Empresas (SMB), onde a Cielo concentra seu foco de crescimento e já enfrenta concorrentes robustos como Rede e Stone. As novas entrantes, como PagBank, Mercado Pago e Sumup, todas com histórico de competição acirrada por meio de estratégias de preços, estão intensificando suas iniciativas para aumentar a participação no segmento SMB.

Desse modo, apesar do valuation por múltiplo atrativo, negociando a 6,56x P/L 24E, não vemos motivos para um re-rating (expansão de múltiplo) da ação no curto prazo. Assim, reiteramos nossa recomendação de MANTER, com ajuste no preço alvo de R$ 3,90 para R$ 4,70 devido a melhora do custo de capital com a redução das taxas dos EUA e menor risco Brasil, além de um pequeno ajuste no payout.

Cielo (CIEL3) | Lucro cresce t/t

Competição: Perda de share no segmento foco

A Cielo neste trimestre deve seguir perdendo market share no seu segmento foco (Pequenas e Médias Empresas), devido a competição mais forte no meio da pirâmide com Rede e Stone, além da migração de perfil de cliente para o topo do meio da pirâmide em detrimento da diminuição de clientes de menor porte. Por outro lado, a companhia deve recuperar parte das grandes contas perdidas, o que deve ajudar no volume financeiro transacionado (TPV).

Apesar da perda de share no segmento foco SMB, acreditamos que esse movimento deve desacelerar ao longo do tempo com a contratação de novos hunters e melhorias vindas da iniciativa #PraCimaCielo com mudanças estruturais. A Cielo já contratou 400 novos hunters do 3T23 até o início do 4T23 e deve contratar mais 300 até o fim 1T24, que deve voltar a deixar a empresa mais competitiva.

Volume: Acompanha o mercado no trimestre, mas contrai a/a

Estimamos que o TPV apresente um crescimento de +10% t/t pelo efeito sazonal de final de ano, além da recuperação de parte das grandes contas. Assim, a Cielo deve crescer em linha com o mercado para o 4T23. Na comparação anual, a Cielo fica com um desempenho fraco com contração de -6,1%.

Para 2024, esperamos que o TPV apresente uma recuperação em relação a 2023. Estimamos uma expansão de 10% a/a.

Receita: TPV favorece a linha

Estimamos que a receita líquida total (incluindo pré-pagamento) fique em R$3,6b (+9,4% t/t e +10,7% a/a), beneficiado por (i) aumento no TPV e (ii) melhor desempenho de produtos de antecipação com aumento de penetração no segmento SMB que possui maiores spreads. Esperamos que o yield caia t/t (mais que o tipicamente esperado dada sazonalidade), por conta de alguns fatores: (i) crescimento do TPV de cartão de débito maior que o cartão de crédito; (ii) volumes maiores (efeito Natal e Black Friday) diluindo a receita de aluguel de aparelhos; (iii) volta do crescimento maior em grandes contas. Estimamos uma queda do yield de 0,79% para 0,76% (-0,03pp) t/t.

Para 2024, projetamos um aumento de 10% na receita líquida total (incluindo pré-pagamento), impulsionado por: (i) uma expansão de 10% no Valor Total Processado (TPV), parcialmente compensado por uma ligeira queda no yield de -0,01 pp; (ii) crescimento nas receitas de antecipação, favorecido pela maior penetração do ARV (pré-pagamento) e Receba Rápido (d+2) no segmento de Pequenas e Médias Empresas (SMB).

Despesas: Aumento significativo

Antecipamos um expressivo incremento nas despesas operacionais neste trimestre, com uma expansão de +9,9% t/t e 26,7% a/a, atingindo o montante de R$ 490m no 4T23. Identificamos três fatores-chave para esse aumento: (i) a contratação dos novos colaboradores (hunters), (ii) o dissídio anual e (iii) os gastos relacionados à iniciativa de transformação #PraCimaCielo.

Para 2024, esperamos que as despesas operacionais continuem mais pressionadas seguindo a tendência do 4T23, mas estimamos que a partir do 2S24 a linha deve começar a desacelerar, por conta do término de investimento do #PraCimaCielo. Em nossa avaliação, os principais motivos do crescimento das despesas para 2024 devem vir da contratação dos hunters e dos custos de reestruturação. Nossas projeções levam a uma expansão das despesas operacionais em +13,8% a/a.

Cielo (CIEL3) | Despesas pressionadas para 2024, mas lucro deve crescer!