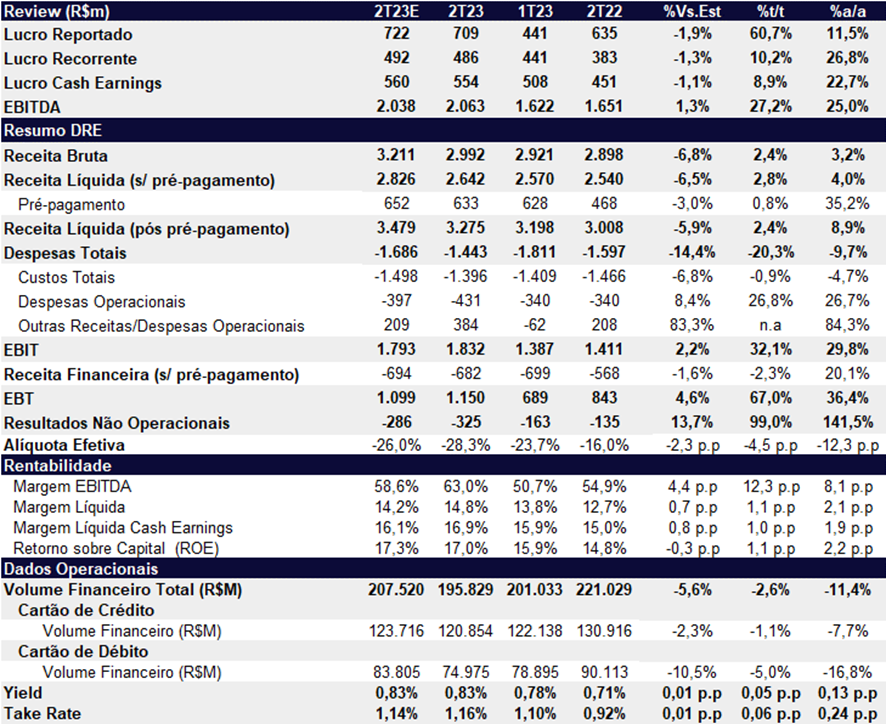

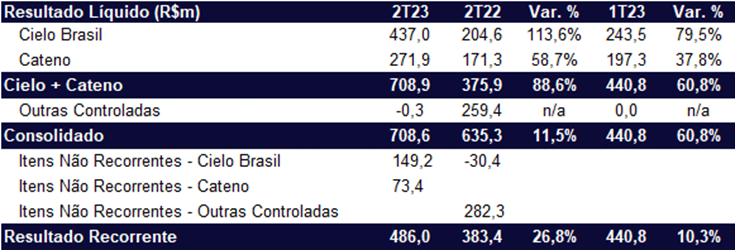

O lucro líquido recorrente de R$ 486m da Cielo no 2T23 veio em linha com as nossas estimativas de R$ 492m (-1,3%), apresentando um crescimento de 10,2% t/t e 26,2% a/a, sendo o 8º trimestre consecutivo de expansão anual do lucro líquido recorrente, além de atingir uma rentabilidade (ROE) de 17,0% (+1,1pp t/t e +2,2pp a/a). Já o lucro reportado, ficou em R$ 709m vs R$ 722m de nossas estimativas, beneficiado pelo impacto extraordinário do imposto sobre serviços (ISS) no montante de R$ 223m.

Assim como esperávamos, a empresa apresentou uma forte evolução nas margens, impulsionado pelo melhor take rate das operações que ficou em 1,16% (+0,06pp t/t e +0,24pp a/a), impulsionado em parte pelo processo de reprecificação dos produtos e a nova regra do intercâmbio para o pré-pago que entrou em vigor no 2T23. Por outro lado, o volume financeiro transacionado (TPV) veio bem abaixo das nossas expectativas, apresentando uma queda trimestral e anual de -2,6% t/t e -11,4% a/a, reflexo da perda de clientes no período e um cenário macroeconômico ainda desafiador.

Apesar do grande avanço na precificação e penetração de produtos de pré-pagamento, os volumes foram bem fracos, levantando-se dúvidas em torno de uma robusta recuperação esse ano, principalmente se a competição começar a acirrar no rentável meio da pirâmide de clientes com uma guerra de preços. A Cateno também reportou volume financeiro fracos com crescimento de apenas 2% a/a, levando a uma desaceleração da expansão do lucro de 34% a/a no 1T23 para 15,9% a/a agora no 2T23 alcançando R$ 284m.

Conforme comentamos em nossa prévia, acreditamos que o preço de mercado da Cielo reflete um pessimismo do momento de mercado, deixando assim o valuation atrativo – CIEL3 negocia a atraentes 5,95x P/L 2023E e 5,11x P/L 2024E. Mas sem nenhum gatilho de curto prazo e volumes bem mais fracos, estamos com receio de que a competição aumente. Por tanto, apesar dos múltiplos atraentes, estamos rebaixando nossa recomendação para MANTER, reduzindo nosso preço alvo de R$ 5,65 para R$ 5,15.

Volumes e clientes: queda sem fim

O volume financeiro transacionado (TPV) atingiu o total de R$ 195,8b (-2,6% t/t e -11,4% a/a), puxado pela redução do volume financeiro de cartões de crédito e débito, com queda de 7,7% a/a e 16,8% a/a, respectivamente. A base de clientes ativos continua em queda, com um total de 958k (-5,6% t/t e -13,6% a/a), o que também reflete na queda de TPV do trimestre.

No segmento de maior foco, a Cielo continuou perdendo espaço, com o segmento varejo + empreendedores caindo -1,5% t/t e -12,3% a/a) para um volume de R$ 64b no trimestre. Alem dos 400 hunters de venda contratados no começo do ano, a Cielo pretende adicionar mais 400 a 1000 novos agentes comerciais para reverter essas perdas.

Já o segmento de grandes contas apresentou uma contração mais forte na comparação trimestral (-2,9%), o que não é surpresa, já que a empresa decidiu por abrir mão de share subsidiado.

Apesar da forte queda no TPV, podemos notar uma melhora no mix entre cartões de crédito e débito. O cartão de crédito, que possui um melhor yield, apresentou uma expansão de 1pp t/t e 2,5pp a/a no mix (crédito/débito) para 61,7%. Além disso, a quantidade de transações totais não seguiu a mesma magnitude de queda que o TPV, com uma retração de 2,1% t/t e 8,8% a/a.

O volume financeiro da Cateno também sofreu com um crescimento fraco de 2,1% t/t e 2,0% a/a, mas ao menos, melhor que a contração na Cielo Brasil. O TPV atingiu o montante de R$ 100b, com um mix entre cartões de crédito e débito relativamente estável em 59,3% e 40,7%, respectivamente.

Receita

A Cielo reportou uma receita líquida de R$ 2,6b (+2,8% t/t e +4,0% a/a), impulsionada em boa parte pelo aumento de 13bps no yield de receita da Cielo Brasil, chegando a 0,83%, maior patamar apresentado desde 1T19, além de um maior volume e yield na Cateno. A partir desse trimestre, as bases de comparação de receita ficam mais recorrentes já que a Merchant-e Solutions saiu da consolidação no 1T22.

Cielo Brasil apresentou uma receita líquida de R$ 1,6b (+3,6% t/t e +4,3% a/a), beneficiado pelo aumento no yield da receita em 0,12pp para 0,83%, impulsionado pela nova regra do intercâmbio do pré-pago (Resolução BCB 246/22) e leve aumento de preço ao final do 1T23. Mix e aumento de preço ajudaram o yield em 0,08pp e a nova regra de intercâmbio e menores impostos em 0,04pp.

Cateno apresentou uma receita líquida de R$ 1,0b (+1,5% t/t e +3,6% a/a), também puxado por um melhor yield devido a composição mais favorável do mix e expansão do volume.

Considerando as receitas dos produtos de prazo, a Cielo atingiu um take rate de 1,16%, aumento de 0,06pp t/t e 0,24pp a/a, maior nível desde o 1T19.

Produtos de prazo: forte avanço continua

Os produtos de prazo apresentaram um volume de R$ 32b (-1,1% t/t e +8,5% a/a), atingindo uma penetração total (Receba Rápido e ARV) de 26,3% (-0,02pp t/t e +3,93pp a/a) com um total alocado de R$ 20,6b (+9,3% t/t e +31,8% a/a). O destaque do trimestre veio da linha de aquisição de recebíveis (ARV) que apresentou expansão de 2,2% t/t e 39,0% a/a.

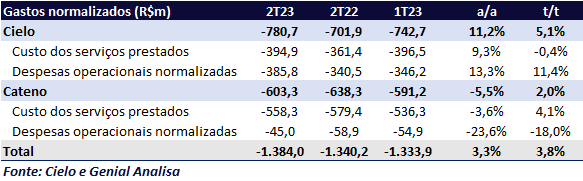

Despesas totais

As despesas totais apresentaram uma forte redução no trimestre, atingindo um montante de R$ 1,4b (-20,3% t/t e -9,7% a/a). A redução foi beneficiada pela linha de “outras receitas/despesas” que entrou um valor extraordinário da reversão do Imposto Sobre Serviços (ISS) que comentaremos no tópico específico. Considerando despesas totais normalizadas que exclui o evento extraordinário, o montante ficou em R$ 1,38b (+3,8% t/t e +3,3% a/a).

- Cielo Brasil: Os gastos totais (ex-extraordinário), ficaram em R$ 780,7m (+5,1% t/t e +11,2% a/a), impactado principalmente pela contratação no time comercial e o acordo trabalhista ocorrido no final de 2022.

- Cateno: Os gastos totais (ex-extraordinário), ficaram em R$ 603,3m (+2,0% t/t e -5,5% a/a), impactado pelo crescimento das despesas com pessoal e por gastos com projetos de melhorias operacionais.

Resultado Financeiro

O resultado financeiro (sem pré-pagamento) continuou pressionado no montante negativo de R$ 682m (-2,3% t/t e +20,1% a/a), pressionado principalmente pela Selic elevada, impactando a linha de despesa financeira.

Eventos Extraordinários

O trimestre foi marcado pelo impacto positivo da reversão de ISS Municipalidade na qual o STF decidiu manter a cobrança do imposto no município-sede da empresa prestadora. Isso permitiu a reversão de provisões no montante bruto de R$ 384,8m, com impacto líquido no resultado de R$ 222,5m.

Imposto

A alíquota de imposto da empresa ficou em 28,3%, acreditamos que a linha foi beneficiada pela aprovação de Juros sobre Capital Próprio referente ao 2T23 no montante de R$ 197m a serem distribuídos.