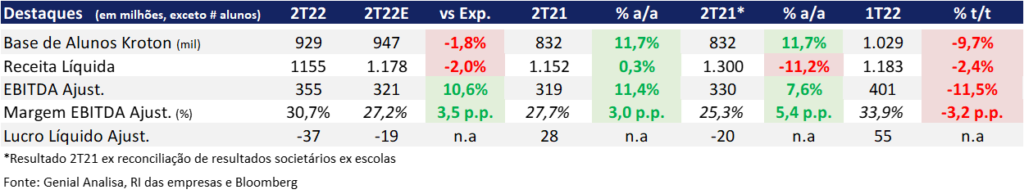

No consolidado, a Cogna reportou um bom resultado para nós. Já esperávamos margem operacional e EBITDA crescente, diante de uma melhor rentabilidade, porém fomos surpreendidos positivamente em 3,7 p.p. e 3,5 p.p, respectivamente. Observamos a Vasta e KrotonMed prontas para bater os respectivos guidances estipulados, além de sentirmos melhoras na qualidade da receita advinda de uma boa adimplência do ensino superior. Nem tudo são flores, a Companhia gerou um prejuízo ajustado de -R$ 37 milhões em função da escalada na taxa básica de juros, como comentamos em nosso preview dos resultados.

Resultado Financeiro: No geral, positivo!

Consolidado Cogna:

Os resultados divulgados hoje (11/08/2022) pela Cogna (COGN3) foram positivos, em nossa visão. Estamos vendo a Companhia conseguindo ser mais rentável trazendo em voga sua estratégia focada na baixa presencialidade e melhora de seu PCLD.

A receita líquida da Companhia chegou em R$ 1,15 bi (+0,3% a/a e -2,4% t/t), ficando ligeiramente abaixo de nossa expectativa (-2%) e do consenso (-0,9%). Contudo, temos pontos positivos vindo da Kroton em mais um trimestre com desaceleração do ritmo de queda da receita, com retração de -3,4% ante -10,9% no 2T21, corroborando para nossa projeção de retomada de crescimento de receita para o ano de 2023.

Já falando em EBITDA, aqui que está o grande “ouro” desse trimestre. A Companhia reportou um EBITDA ajustado de R$ 355 milhões (+11,4% a/a e -11,5% t/t), acima de nossas expectativas (+10,6%) e do consenso (14,1%), tendo como força motriz a rentabilidade de Kroton e Vasta, viabilizando uma margem recorrente de 30,7% vs 27,7% a/a, crescendo 3.0 p.p., estando, também, acima de nossas estimativas (+3,5 p.p) e do mercado (+4 p.p.). Tudo isso colaborando para o quinto trimestre consecutivo de crescimento nessa linha, mesmo em um cenário macroeconômico desafiador e a volta das aulas presenciais reavendo os custos suspensos no 1S21.

Nem tudo são flores, como comentamos em nosso preview de resultados, já estimávamos os impactos da alta da Selic (+7% LTM) no bottom line das empresas em nossa cobertura, com a Cogna não foi diferente. A Companhia entregou um prejuízo líquido ajustado de -R$ 37 milhões (vs. -R$ 19 milhões Est. Genial), porém melhor que o consenso que projetava -R$ 82 milhões.

O endividamento da Companhia atingiu 2,09x Dív. Líq/EBITDA ajust. vs 2,15x no 1T22. Diante do ciclo de alta de juros, a Cogna focou, como também comentamos em nossa prévia, em seu liability management, recomprando R$ 347 milhões das debêntures abaixo do par, além do alongamento de dívida com o CRI de R$ 500 milhões em um prazo médio de 88 meses vs 22m de média atual. Vale ressaltar que a Companhia tem um valor expressivo de dívida de ~R$2 bi vencendo nesse mês de agosto, devemos ver a mesma pagar com seu caixa ao invés de optar pela rolagem.

Resultado Operacional: Kroton e Vasta são destaques!

Kroton: Rumo à retomada de crescimento!

Como comentamos acima, o destaque aqui foi a rentabilidade e a redução na velocidade da queda de receita. Os resultados nesse trimestre, reiteram os bons ventos que a Kroton vêm surfando, demonstrando isso via: i) crescimento de base de alunos para retomada de receita; ii) melhora na qualidade da receita advinda de melhor adimplência; iii) melhor manejo de despesas operacionais pela reestruturação realizada.

No semestre, foi reportado um crescimento na base de alunos de 12% (+8,9% AP e +13,9% BP) na graduação e avanços fortes na pós-graduação, subindo 20,3%, impulsionado pela pós de baixa presencialidade. A estratégia da Kroton de expansão de polos e foco na baixa presencialidade vêm surtindo efeitos a medida que o destaque de captação no 1S22 fica para o segmento. Vale ressaltar a maturação desses polos, que acreditamos que ainda há espaço para contração da taxa de repasse e melhores vias para captação a medida que atingem sua maturidade.

A Kroton finalizou o 2T22 com uma base final de 929,4k alunos, -1,8% abaixo de nossa expectativa (947k), provocada pela maior evasão em relação a nossa expectativa (+1,6% p.p. vs -8% Est. Genial), contudo reduzindo a evasão a/a em 0,3 p.p. de -9,9% para -9,6%. Redução positiva diante de uma base mais recente – que geralmente vem acompanhada de maior evasão – de alunos visto os bons ciclos captados.

Ticket médio, como esperado, é para baixo, caindo -2,5% na Alta Presencialidade e -6,9% na Baixa Presencialidade. O primeiro pode ser explicado pela base de alunos atual, que concentra mais alunos pagantes ante a uma base de alunos FIES e PEP que estão em phase-out visto que não há novas matrículas nesses canais. Já o segundo, atribuído pela maior participação dos cursos 100% online.

KrotonMed, sem novidades. Essa unidade de negócio vem correspondendo nossas expectativas e atingiu 55,5% do guidance estimado para o ano, trazendo R$ 267 milhões para o Kroton em receita líquida.

Vasta: Good News, ACV chegando em 85,4%!

Sem restrições de mobilidade e a pandemia arrefecendo, as escolas estão de volta! Diante do Covid-19, vimos o setor k-12 ser impactado com a preocupação dos pais em relação a saúde e o aprendizado de seus filhos além de incertezas em renda, o que levou a saída de alunos das escolas, impactando o segmento e, por ventura, os fornecedores, tal como a Vasta.

Águas passadas. A Vasta cresceu sua receita líquida em +34,5% chegando em R$ 190 milhões, +6% acima de nossas expectativas. Já a receita advinda apenas de subscrição ficou em R$ 178 milhões, crescendo +48,2% a/a e +32,6% vs ciclo 2021, fazendo com que o ACV (Valor de Contrato Anual), chegasse em 85,4%, caminhando para o ACV projetado de R$ 1 bilhão no ciclo 2022.

Base de escolas parceiras vêm crescendo nesse ciclo 2022 (+20% vs ciclo 2021), levando a Vasta alcançar 1,5 milhão em Alunos em Escolas Parceiras.

A Vasta atingiu um EBITDA recorrente de R$ 2,9 milhão, revertendo seu prejuízo operacional. Aumentou sua margem a/a em relevantes 18,5 p.p.. Na ótica do ciclo, o EBITDA ficou em R$ 291 milhões (+67,6% vs ciclo 2021) e margem de 30,1% subindo 7,4 p.p.. Altas essas, sendo explicada pela retomada do setor e melhores manejos com custos e despesas.

Recomendação:

Vimos a Cogna apresentar um resultado positivo no 2T22 e o pilar estratégico tem surtido efeito. O foco em rentabilidade e bom manejo de custos tem favorecido a Companhia a surfar em um cenário conturbado diante de altas inflacionárias e todo panorama macroeconômico. Observaremos a evolução da tese de investimento para o 3T22, com bons olhos, mas por ora, seguimos com nossa recomendação de Manter e preço alvo de R$ 2,90.